Вы можете ограничить свою экспозицию, используя два или более опционов на одну и ту же акцию.

Спред — это опционная стратегия, которая требует двух транзакций, обычно выполняемых одновременно. Вы покупаете один опцион и продаете другой опцион на ту же акцию или индекс. Оба варианта идентичны, за исключением одного элемента, такого как цена исполнения или дата истечения срока действия.

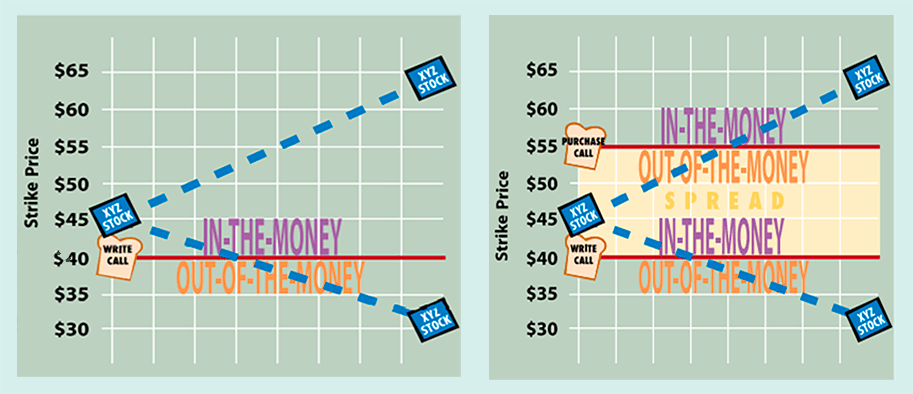

Содержание 1. Как вы хеджируете спредами? 2. Каковы преимущества? 3. Кредит или дебет? 4. Больше типов спредовНаиболее распространенными являются вертикальные спреды, в которых один опцион имеет более высокую цену исполнения, чем другой. Разница между более высокой ценой исполнения и более низкой ценой исполнения также известна как спред. Различные стратегии спреда подходят для разных рыночных прогнозов. Вы используете медвежий спред, если ожидаете снижения цены акций. Вы используете бычий спред, если ожидаете роста цены акций.

Если акции XYZ торгуются по цене 45 долларов США:Инвестор А продает опционы колл со страйком 40 долларов и покупает опционы колл со страйком 55 долларов. Она получает 720 долларов за проданный колл, так как он в деньгах, и платит только 130 долларов за купленный колл, так как он без денег. Ее полученные наличные, или чистый кредит, на данный момент составляют 590 долларов. Инвестор B выставляет колл 40 на XYZ и получает 720 долларов. Его чистая инвестиция — это маржа, которую его брокерская фирма требует для голого колла.

Если цена акций поднимется до 60 долларов по истечении срока действия:

Короткий колл инвестора А находится в плюсе, и он должен продать 100 акций XYZ по 40 долларов каждая. Однако ее лонг-колл тоже в деньгах, а это значит, что она может купить те же самые акции по 55 долларов за штуку. Ее чистый убыток на каждую акцию составляет 15 долларов, или всего 1500 долларов. Это компенсируется полученной ею премией, что снижает ее максимальный потенциальный убыток до 910 долларов США.

Если цена акции упадет ниже 40 долларов США по истечении срока действия:

Оба опциона инвестора А истекают без денег, и он оставляет себе 590 долл. США для получения максимальной прибыли.

Если цена акций вырастет до 60 долларов США по истечении срока действия:

Короткий колл инвестора Б находится в выигрыше, и он должен продать 100 акций XYZ по 40 долларов США каждая, что приведет к убыткам на 2000 долларов США по сравнению с их рыночной ценой. Его кредит компенсирует это на 720 долларов США, уменьшая его максимальный потенциальный убыток до 1 280 долларов США.

Если цена акции упадет ниже 40 долларов США по истечении срока действия:

Опцион инвестора Б истекает без денег, и он сохраняет все свои 720 долларов.

Каждая транзакция с опционами называется ветвью общей стратегии, и большинство спредов по опционам основаны на двух ветвях, хотя есть и стратегии с тремя или более ветвями.

Многие инвесторы в опционы используют спреды, потому что они предлагают двойное хеджирование, а это означает, что прибыль и убытки ограничены. Инвесторы, заинтересованные в более агрессивных опционных стратегиях, которые могут подвергнуть их значительным потенциальным убыткам, могут хеджировать эти риски, сделав их одной частью спреда. Компромисс заключается в том, что потенциальная прибыль также ограничена. Это может помочь думать о спредах как о форме самозащиты. Точно так же, как вы можете открыть позицию по опционам для защиты от убытков по акции, вы можете открыть позицию по опционам для защиты от убытков по другой позиции по опционам.

Если, подобно инвестору А, вы получаете больше денег за опцион, который вы продаете, чем платите за опцион, который вы покупаете, вы открыли кредитный спред. Разница между двумя премиями представляет собой кредит, который вы получаете, и он будет зачислен на ваш брокерский счет при открытии позиции. В большинстве случаев цель кредитного спреда состоит в том, чтобы оба опциона истекли бесполезно, сохраняя ваш кредит в качестве прибыли от сделки.

Если вы платите за длинную позицию больше, чем получаете за короткую, вы берете на себя дебетовый спред. Вы должны будете заплатить своей брокерской фирме разницу между двумя премиями при открытии сделки. В большинстве случаев цель дебетового спреда состоит в том, чтобы цена акции превысила цену исполнения короткого опциона, чтобы вы могли реализовать максимальную стоимость спреда.

Кредитный спред:

премия, которую вы получаете> премия, которую вы платите

Дебетовый спред:

премия, которую вы получаете <премия, которую вы платите

Вы квалифицированы?

Хотя спреды не всегда являются спекулятивными или агрессивными, это сложные стратегии, которые подходят не всем инвесторам. Ваша брокерская фирма может иметь свои собственные уровни утверждения для дебетовых и кредитных спредов, чтобы гарантировать, что вы финансово квалифицированы и имеете достаточный опыт инвестирования. Кроме того, управление спредами по мере приближения истечения срока действия требует времени и внимания, поэтому вы должны быть уверены, что хотите принять вызов.

Календарь спред — это покупка одного опциона и продажа другого с другой датой экспирации, а не с другой ценой исполнения. Обычно это нейтральная стратегия.

страддл это покупка или продажа как колл, так и пут на базовый инструмент с одной и той же ценой исполнения и одной и той же датой экспирации. Покупатель ожидает значительного движения базовой акции, но не уверен в направлении. С другой стороны, продавец надеется, что базовая цена останется стабильной на уровне цены исполнения.

удушение — это покупка или продажа опциона колл и пут с одинаковой датой истечения и разными ценами исполнения, но обе вне денег. Держатель стрэнгла надеется на большое движение в любом направлении, а автор стрэнгла не надеется на существенное движение в любом направлении.

Этапы реализации стратегии

1. Первым шагом в реализации спреда является выбор базовой ценной бумаги для покупки и продажи опционов.

2. Затем вам нужно будет выбрать цены исполнения и даты экспирации, которые, по вашему мнению, будут прибыльными. Это означает расчет того, как далеко, по вашему мнению, акции будут двигаться в определенном направлении, а также сколько времени потребуется для этого.

3. Вы должны обязательно рассчитать максимальную прибыль и максимальный убыток для своей стратегии, а также обстоятельства, при которых вы можете столкнуться с ними. Реалистичные ожидания необходимы для разумного инвестирования в опционы.

4. Наконец, вам придется совершать транзакции через маржинальный счет в вашей брокерской фирме. Минимальное маржинальное требование для спреда обычно представляет собой разницу между двумя ценами исполнения, умноженную на количество покрываемых акций.

Как получить прибыль с помощью стратегий спреда опционов? Инна Роспутня