Опционы - это мощные инструменты, которые могут использоваться инвесторами по-разному, и существует относительно простая стратегия опционов, которая может принести пользу инвесторам по принципу «купи и держи». Эта стратегия позволяет им сохранять свое мнение о том, что цена акции растет - и получать прибыль от ожидаемого роста, - но ограничивает их риск убытков, если они ошибаются.

Эта опционная стратегия называется вызовом замены акций.

1. Вы нашли акцию (или ETF), которую хотели бы купить.

2. Вместо покупки акций вы покупаете опцион колл, дающий вам право покупать акции по более низкой или равной цене в течение определенного периода времени.

Покупая колл вместо акций, вы пользуетесь кредитным плечом; позволяя вам использовать меньше денег для получения положительного эффекта от цены акции, а не тратить больше денег на покупку акций напрямую.

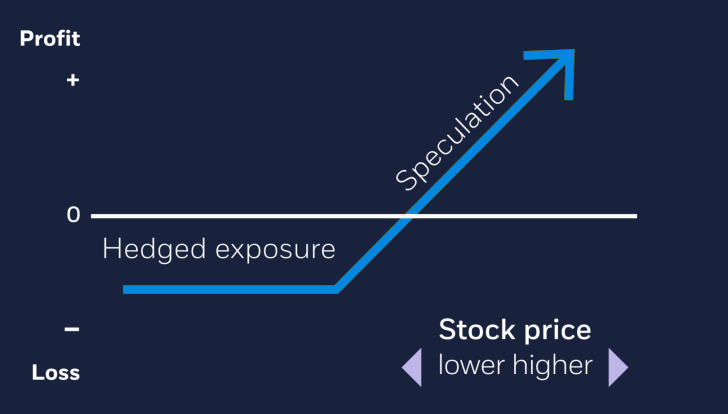

Давайте посмотрим на возможные результаты этой стратегии. Если цена акций снижается, вы теряете премию, уплаченную за покупку колл. Однако это хеджируемая стратегия, поэтому ваши убытки ограничиваются только суммой, которую вы заплатили за колл, по сравнению с потенциально более крупными потерями, равными общему падению стоимости акции, если бы вы только что купили ее сразу.

Если цена акций остается неизменной, вы теряете часть (или всю) премию, которую вы заплатили за колл. Затем вы можете решить продать колл с убытком или воспользоваться своим правом на покупку акций.

Однако, если цена акций вырастет, вы получите прибыль от повышения. Затем вам нужно решить, хотите ли вы воспользоваться своим правом на покупку акций по более низкой цене или просто продать колл и получить прибыль.

<раздел>Предположим, что акции XYZ в настоящее время продаются по 145 долларов за акцию. Вы хотите купить 200 акций XYZ. Вы можете купить 200 акций по 145 долларов за акцию и иметь риск на рынке в размере 29 000 долларов. Или вы можете купить 2 колла XYZ 135 за 12,50 долларов и иметь позицию, экономически очень похожую на владение самой акцией, но сделав это всего за 2,500 долларов (2 X 12,50 долларов X 100 =2500 долларов).

Используя стандартный график прибылей и убытков, вы можете увидеть, как вызовы на замену акций позволяют предположить, что цена акции будет расти, но также позволяют хеджировать, если цена акции будет снижаться. P>

Многие трейдеры могут задать вопрос:«Как кто-то выбирает, какую страйк-цену покупать?» Чтобы помочь трейдерам принять решение, вам доступен математический инструмент под названием дельта.

Есть три определения дельты, и все они верны.

Однако эти определения хороши ровно настолько, насколько хороши модели, на которых они основаны, а результаты зависят от изменений рыночных условий и волатильности.

В частности, третье определение часто бывает полезным индикатором, помогающим определить, какие коллы покупать. Вы можете использовать дельту опциона, чтобы определить, какой процент ценового риска вы хотите взять на себя по сравнению с прямой покупкой акций. Если вы покупаете колл дельта 70, у вас 70% ценового риска по сравнению с прямым владением акциями. Если вам нужен больший ценовой риск, вы можете использовать более высокий дельта-колл; если вы хотите снизить риск, вы можете использовать более низкую дельту.

Слишком часто новые опционные трейдеры покупают опционы «не в деньгах», потому что они стоят меньше, они думают, что получают более выгодную сделку и могут купить больше колл по более низкой цене. Однако, несмотря на то, что премия может быть относительно недорогой, помните, что их вероятность истечения срока в деньгах очень мала (согласно второму определению дельты выше), что также означает, что вероятность успешной сделки также мала. / P>

После того, как вы решили, какие коллы покупать, и купили их, вам нужно следить за своей позицией. Важно отметить, что вам не нужно ждать до истечения срока, чтобы увидеть, что произойдет; вы всегда можете развернуть или закрыть свою опционную позицию до истечения срока. Тот факт, что к сделке с опционами прикреплен срок истечения срока, не означает, что вы должны удерживать его до этой даты. Если сделка прибыльна, и вы хотите зафиксировать прибыль до истечения срока действия, сделайте это! И наоборот, если вы понесли убытки в сделке и хотите ограничить дальнейшие убытки, вы можете просто закрыть сделку.

Заявление о замене акций - это способ поддерживать положительную подверженность риску роста цены акции, ограничивая при этом ваш риск на рынках и используя для этого меньше денежных средств. Открыть счет чтобы начать торговлю опционами или обновите свой счет чтобы воспользоваться более продвинутыми стратегиями торговли опционами.