Если вы не хотите выходить, вы можете перейти к другой серии вариантов.

Если вы успешно зарабатываете на оплачиваемых звонках и хотели бы со временем расширить эту стратегию, или если ваша опционная стратегия не сработала так, как вы планировали, но вы думаете, что ваш первоначальный прогноз по-прежнему верен, вы можете подумать о смене вариантов.

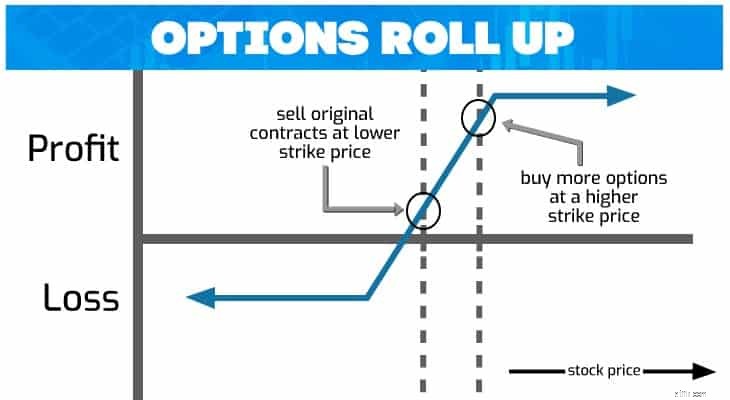

Содержание 1. Когда переворачивать позиции опционов? 2. Что закатывается? 3. Как работает скатывание? 4. Каков вариант развертывания? 5. В заключениеПролонгация означает закрытие существующей позиции путем выкупа проданного опциона или продажи купленного опциона. Затем вы открываете новую позицию, идентичную старой опциону, но с новой ценой исполнения, новой датой экспирации или и тем, и другим. Если у вас длинная позиция по опциону, и до истечения срока действия остается достаточно времени, у вашего старого опциона останется некоторая временная премия, а это означает, что вы, вероятно, сможете вернуть часть того, что заплатили.

Но, с другой стороны, если вы напишете покрытый колл, пролонгация может уменьшить вашу прибыль от первоначальной транзакции. Но вы все равно можете сделать бросок, если не хотите, чтобы ваши акции были отозваны у вас.

Решение о том, когда открывать опционную позицию, зависит от нескольких факторов, в том числе от связанных с этим затрат и вашего рыночного прогноза.

Если новая позиция, которую вы открываете, имеет тот же срок действия, но более высокую цену исполнения, вы продлеваете контракт. Вы можете свернуть акции, если вы подписали колл-опцион с покрытием на акции, цена которых выросла, и хотите сохранить свою короткую позицию по опционам или продолжать получать доход, не отказываясь от отзыва ваших акций. Сворачивание вверх также нравится держателям опционов колл, у которых более оптимистичный рыночный прогноз по базовым акциям.

Например, вы считаете, что акции XYZ, которые торгуются по 16 долларов США, вырастут в цене в ближайшие несколько месяцев.

Вы покупаете опцион колл со страйком 15 долларов США с премией 200 долларов США. По мере приближения истечения XYZ вырос и торгуется на уровне 19 долларов. Ваш колл теперь стоит 550 долларов. Но вы считаете, что XYZ продолжит расти, поэтому решаете свернуть колл вверх.

550 долларов США, полученных от продажи длинного звонка

– покупка звонка на 200 долларов США

——————

=$350 прибыли

Вы покупаете новый колл на 20 с более поздним сроком действия, заплатив 300 долларов. Вы заработали 350 долл. США, закрыв предыдущую колл-версию. Эта прибыль компенсирует затраты на новую колл-сессию, и у вас остается чистый кредит в размере 50 долл. США на транзакцию.

$350 Прибыль от существующего звонка

– покупка нового звонка на 300 долларов США

——————

=50 долл. США чистой прибыли от свертывания

Если новая позиция, которую вы открываете, имеет такой же срок действия, но более низкую цену исполнения, вы прокатываетесь вниз. . Эта стратегия может понравиться инвесторам, которые хотели бы получать доход от продажи акций, по которым у них есть долгосрочный нейтральный прогноз.

Например, предположим, что вы подписываете покрытый колл на акции XYZ.

Вы прогнозируете, что она будет нейтральной или упадет немного ниже текущей торговой цены в 74 доллара, поэтому вы выставляете колл-опцион на 80 и получаете премию в размере 250 долларов США. По мере приближения экспирации цена акции упала до 72 долларов, а ваш короткий колл все еще вне денег. Это означает, что он, скорее всего, истечет без исполнения, оставив вам прибыль в размере 250 долларов. Но вы считаете, что акции останутся нейтральными или упадут в ближайшие несколько месяцев, и хотели бы повторить свою прибыльную сделку. Вы выкупаете опцион, который вы продали за 50 долларов, фиксируя прибыль в размере 200 долларов. Затем вы продаете колл 75 и получаете премию в размере 150 долларов США.

250 долл. США в результате длительного звонка

– покупка звонка на 50 долларов США

———————

=$200 прибыли

+ 150 долларов США за новый продолжительный звонок

———————

= 350 долл. США наличными плюс прибыль от свертывания

При продвижении покрытого колла важно следить за ценой, которую вы заплатили при первоначальной покупке акций. Если рыночная цена упадет близко к вашей первоначальной стоимости, возможно, имеет смысл рассмотреть возможность закрытия позиции и продажи акций. Но если цена упала ниже вашей первоначальной стоимости, но начинает расти, вам, возможно, придется поторопиться и выкупить колл.

Если новая позиция, которую вы открываете, имеет такой же страйк, но с более поздней датой истечения, вы разворачиваете . Если ваша опционная стратегия еще не была успешной, но вы считаете, что вам нужно больше времени, чтобы она заработала, или если она была успешной, и вы думаете, что она продолжит быть успешной в будущем, вы можете развернуть ее. Например, предположим, что вы приобрели 100 акций XYZ по цене 44 доллара США за акцию.

В то же время вы приобрели защитный опцион 40 XYZ, чтобы предотвратить убытки в размере более 4 долларов США на акцию.

Вы заплатили 100 долларов США за защиту. По мере приближения экспирации XYZ торгуется на уровне 45 долларов, но вы все еще думаете, что есть шанс, что в ближайшие месяцы он упадет ниже 40 долларов. Вы продаете свой пут без денег за 50 долларов, возвращая часть того, что вы за него заплатили. Вы покупаете новый опцион 40 XYZ с более поздним сроком действия за 100 долларов США и продлеваете свою защиту от понижения ценой чистой стоимости 150 долларов США.

– покупка на 100 долларов США

+ 50 долларов США от пут

—————

=– 50 долларов США

– покупка нового опциона на сумму 100 долларов США

—————

=– Общая стоимость 150 долларов США

Несмотря на то, что прокрутку можно эффективно использовать для увеличения прибыли, важно убедиться, что вы принимаете решение о прокрутке на основе своих исследований и прогнозов рынка. Если вы выбрали стратегию, а акции пошли против вас, вполне возможно, что расширение — вверх или вниз — может сделать эту стратегию прибыльной.

Но если вы разочаруетесь в неудачной стратегии, вы просто вложите больше капитала в ошибочную сделку. Если вы не уверены в том, что будет дальше, возможно, лучше просто сократить убытки и выйти из стратегии.

Прокрутка вариантов вверх, вверх и вниз, Инна Роспутня