За последний год редко можно было увидеть день без объявлений, связанных с риском изменения климата. финансовым учреждением, организацией банковской отрасли или регулирующим органом. Некоторые из них касаются вопросов управления.

Например, EBA «видит необходимость того, чтобы учреждения пропорционально включали риски ESG в свои механизмы внутреннего управления». В дискуссионном документе по управлению рисками ESG и надзору за ними говорится, что «эти механизмы управления должны охватывать орган управления и его «тональность наверху», политику вознаграждения, соответствующую долгосрочным интересам, бизнес-стратегию, цели и ценности учреждение. Также должно быть четкое распределение задач и обязанностей, связанных с этими рисками как факторами пруденциального риска, а также адекватные внутренние возможности и механизмы для эффективного управления рисками, связанными с климатом».

В Швейцарии предложение FINMA о раскрытии информации также оказывает влияние, поскольку банкам необходимо будет предоставлять информацию о том, как они выявляют, отслеживают и управляют рисками изменения климата, а также о своей структуре управления и системе управления рисками. Швейцарская ассоциация банкиров также опубликовала документ с изложением позиции по устойчивому финансированию в Швейцарии.

Банкам необходимо создать надлежащее управление рисками изменения климата. Так что же это означает на практике?

<сильный>1. Четкое распределение ответственности на уровне совета директоров

Риск изменения климата и его влияние на другие финансовые и нефинансовые риски в конечном итоге станут постоянным пунктом повестки дня заседаний совета директоров; таким образом, правление должно иметь четкую ответственность, и одному человеку следует конкретно поручить надзор за этим вопросом. Риск изменения климата следует рассматривать не только как проблему корпоративного управления, но также следует отслеживать и управлять им как стратегической возможностью и ключевым фактором риска.

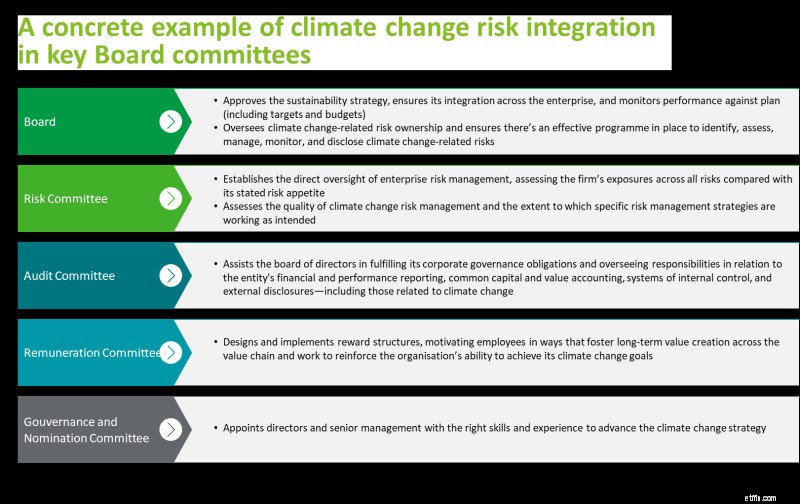

Управление риском изменения климата и его последствиями для банка также должно стать постоянным пунктом в повестке дня комитетов совета директоров, таких как комитет по рискам, комитет по аудиту, комитет по вознаграждениям и комитет по назначениям (см. рисунок ниже).

<сильный>2. Старший руководитель, отвечающий за управление климатическими рисками

В Великобритании орган пруденциального регулирования (PRA) вышел за рамки выдачи рекомендаций и требует, чтобы ответственность за финансовые последствия риска изменения климата была возложена на старшего менеджера, на который распространяется режим функции высшего руководства (SMF). Это означает, что риск изменения климата прямо включен в заявление об обязанностях SMF.

Кто из руководителей высшего звена лучше всего подходит для того, чтобы взять на себя ответственность за риски, связанные с изменением климата?

Это может быть генеральный директор или другой член высшего руководящего состава, например CRO, COO или CFO. Или это может быть новый член высшего руководства:директор по устойчивому развитию (CSO) 1 . . Выбор того, кто должен нести ответственность, будет зависеть от нескольких факторов:

<сильный>3. Согласование поощрений

Никакое изменение поведения и смена приоритетов не обходится без выравнивания структуры вознаграждения. Изменение структуры стимулов на уровне совета директоров и высшего руководства приведет к тому, что управление рисками изменения климата станет неотъемлемой частью стратегии банка. Для стимулирования изменений могут быть введены целевые показатели ключевых показателей, такие как «коэффициент экологически чистых активов» (предложенный EBA) или целевые показатели выбросов парниковых газов.

<сильный>4. Приобретение уверенности в эффективности управления рисками изменения климата

Поскольку это все еще актуальная проблема, банки могут столкнуться с трудностями при сборе и представлении актуальных и надежных данных о риске изменения климата. Советы директоров должны создать систему внутреннего контроля для управления рисками и получать от контрольных служб банка или внутренних/внешних аудиторов регулярные подтверждения ее эффективности.

Для интеграции риска изменения климата в управление банком не существует универсального подхода, и оптимальная структура будет зависеть от размера банка, его клиентов и подверженности рискам, а также от его зрелости с точки зрения стратегии устойчивого развития. . Но ясно то, что эту проблему нельзя игнорировать в будущем.

----------------------------

1 Будущее директора по устойчивому развитию, опрос Deloitte и IIF, февраль 2021 г.

Основные контакты