Как лучше всего разместить активы в вашем долгосрочном портфеле?

Собственный капитал 40:60:долг или 50:50, или 60:40, или 70:30, или любое другое распределение?

Вы получите ответ на этот вопрос только задним числом. Лучшее распределение на следующие 20 лет (2020-2040) станет известно только после окончания 2040 года. Вы можете провести бэктесты и посмотреть, что в прошлом работало лучше всего. Хотя это дает вам представление, нет никакой гарантии, что такое же распределение будет выгодным в течение следующих 20 лет.

Следовательно, лучше сосредоточиться на правильном распределении активов для вас . (Предлагаем вам прочитать этот пост) вместо того, чтобы тратить силы на угадывание наилучшего распределения активов в ближайшие 20 лет. Тем не менее, это по-прежнему представляет собой интересное упражнение, чтобы выяснить, какое распределение активов работало лучше всего в прошлом.

Данные и подход

Для этого анализа я рассматриваю только Nifty 50 и Liquid. Я мог бы добавить в эту смесь золото и международные акции, но давайте оставим это на потом.

Я рассматриваю данные Nifty 50 TRI и HDFC Liquid Fund с октября 2000 года и использую их для построения следующих 6 портфелей.

- 100% Nifty 50 TRI (чистый портфель акций)

- Nifty 40:60:40% в Nifty 50 TRI и 60% в HDFC Liquid Fund.

- Nifty 50:50:50% в Nifty 50 TRI и 50% в HDFC Liquid Fund.

- Nifty 60:40:60% в Nifty 50 TRI и 40% в HDFC Liquid Fund.

- Nifty 70:30:70% в Nifty 50 TRI и 30% в HDFC Liquid Fund.

- Nifty 80:20:80% в Nifty 50 TRI и 20% в HDFC Liquid Fund.

Портфели с (2) по (6) восстанавливаются до целевого распределения каждый год 1 апреля.

На заметку

- За последние 20 лет Nifty 50 TRI приносил около 14,5% годовых. HDFC Liquid Fund поставил 7% годовых. При такой резкой разнице между доходностью двух активов 100% Nifty 50 TRI, вероятно, принесет лучшую доходность, чем любая комбинация Nifty и ликвидного фонда. Следовательно, если вы думаете, что распределение активов и регулярная ребалансировка портфеля принесут некоторую магию (с точки зрения доходности), вы, вероятно, будете разочарованы здесь.

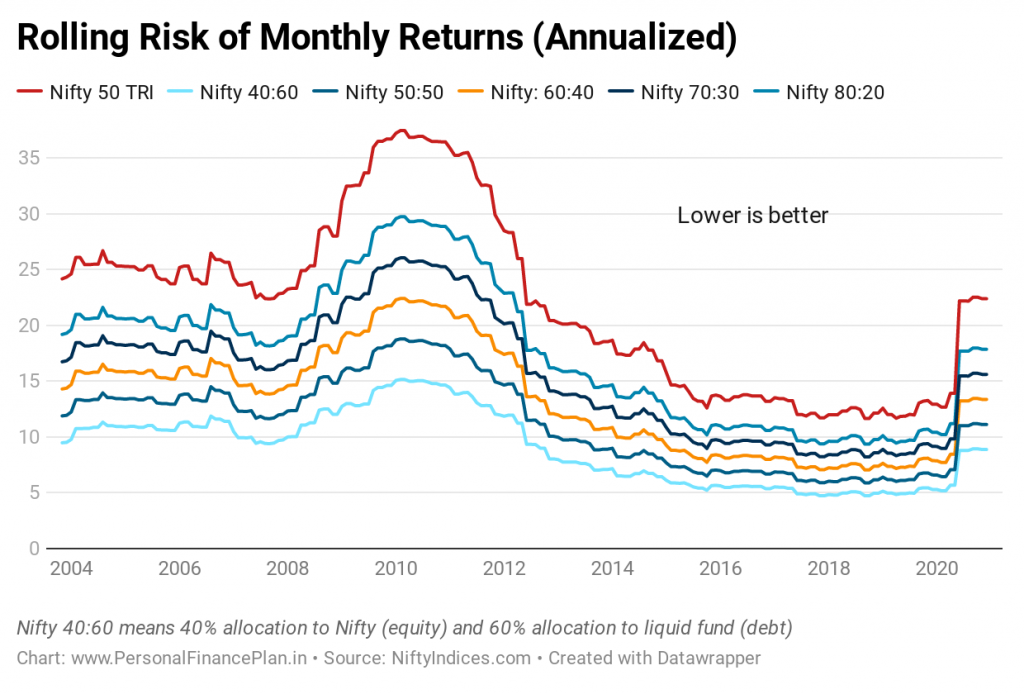

- Но вы можете ожидать более низкой волатильности (по сравнению с чистым портфелем Nifty 50) в этих комбинациях (распределение активов) портфелей.

- Более того, Nifty 50 очень хорошо себя показал за первые 10 лет 2001–2010 годов. Не все так хорошо в 2011-2020 годах. Нам нужно увидеть, как портфели размещения активов работают в эти периоды.

- Я рассмотрел индекс Nifty 50 Total Returns (доходы, которые вы зарабатываете в индексном фонде, будут после расходов и ошибок отслеживания). С другой стороны, я взял ликвидный фонд (после расходов). Нечестно. Более того, ликвидный фонд, возможно, является самым доходным продуктом с фиксированным доходом. Другие продукты с фиксированным доходом, такие как фиксированные депозиты или PPF или другие долговые фонды, принесли бы более высокую доходность. Однако данные о фонде HDFC Liquid легко доступны. Итак, я просто взял его в руки. Большинство других долговых фондов исчезли с 2000 года. В каком-то смысле я взял верх над Nifty 50 (более высокое распределение капитала).

- Я предполагаю, что ребалансировка портфеля не повлечет за собой каких-либо транзакционных или налоговых затрат. Нереалистичное предположение, но давайте подыграем.

- Кроме того, я рассмотрел портфель распределения активов как конечный продукт. Думайте о них как о паевых инвестиционных фондах, которые изменяют баланс до целевого распределения 1 апреля. Опять же, это немного нереально, но мне легко анализировать.

Сравнение производительности

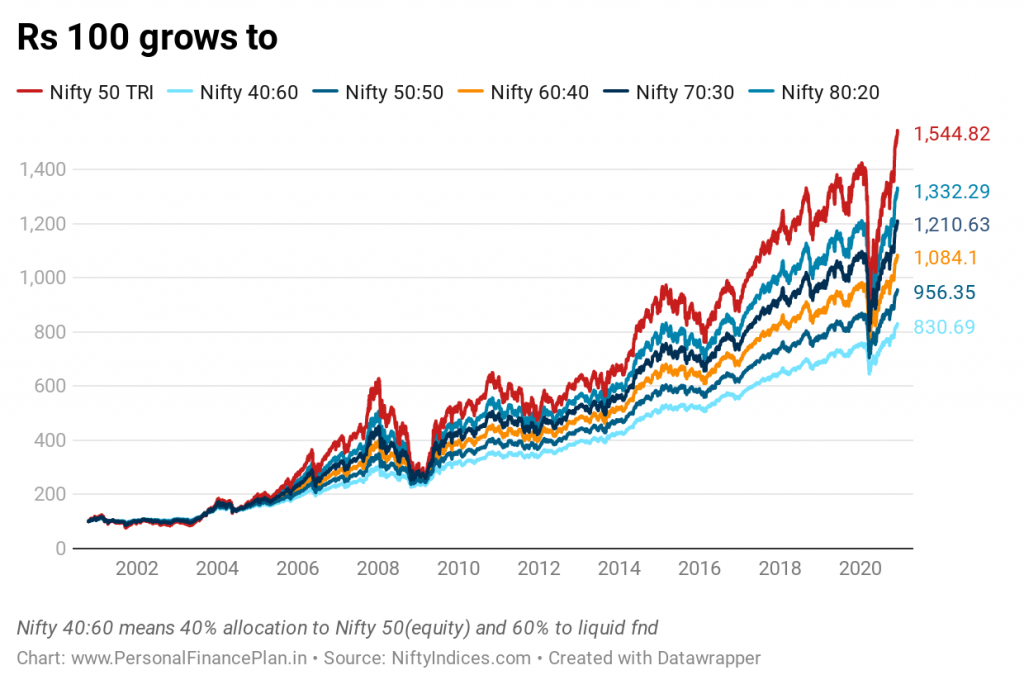

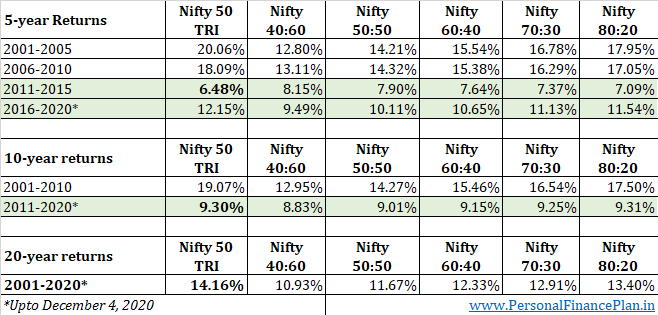

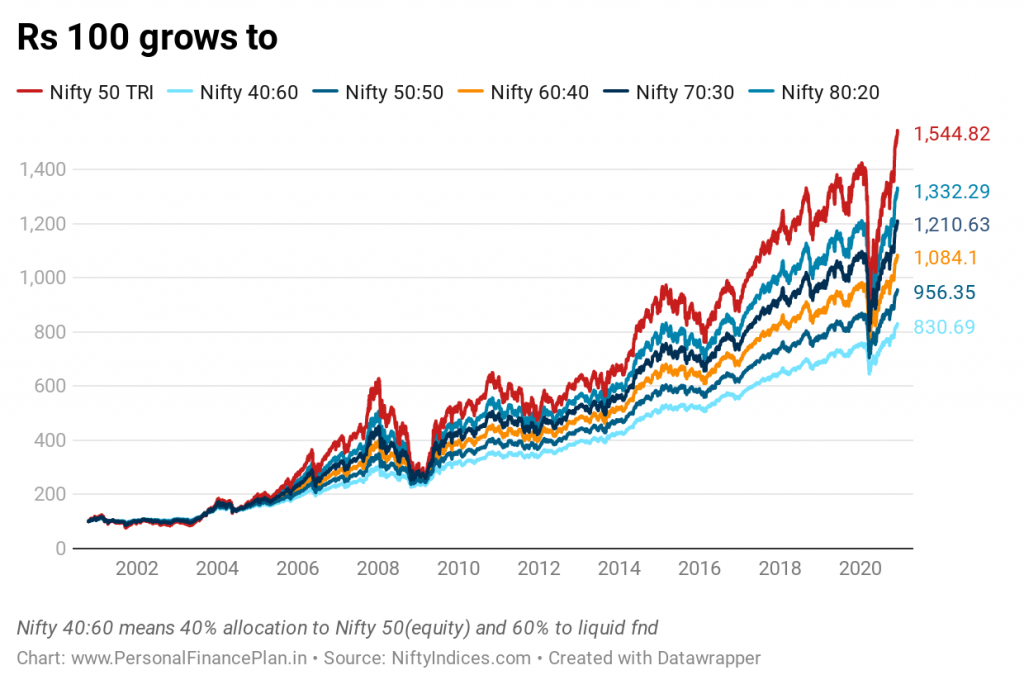

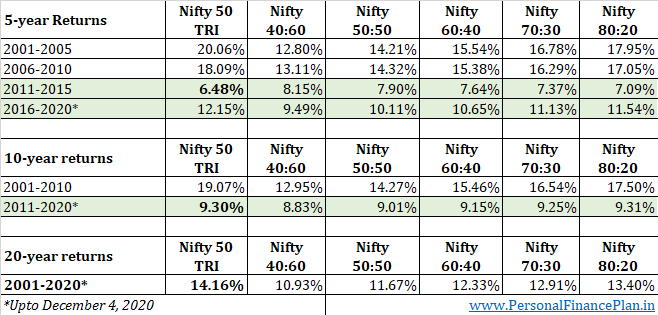

Здесь никаких сюрпризов. Учитывая большую разницу в доходности (14,5% годовых для Nifty 50 TRI и 7% в год для ликвидного фонда HDFC), чистый портфель акций (100% Nifty 50 TRI) превзошел все портфели распределения активов за последние 20 лет. .

Фактически, чем выше размер капитала, тем лучше вы добились.

Однако это не полная картина. Это просто возврат от точки к точке. Нам также нужно посмотреть на скользящую доходность. Мы сделаем это позже.

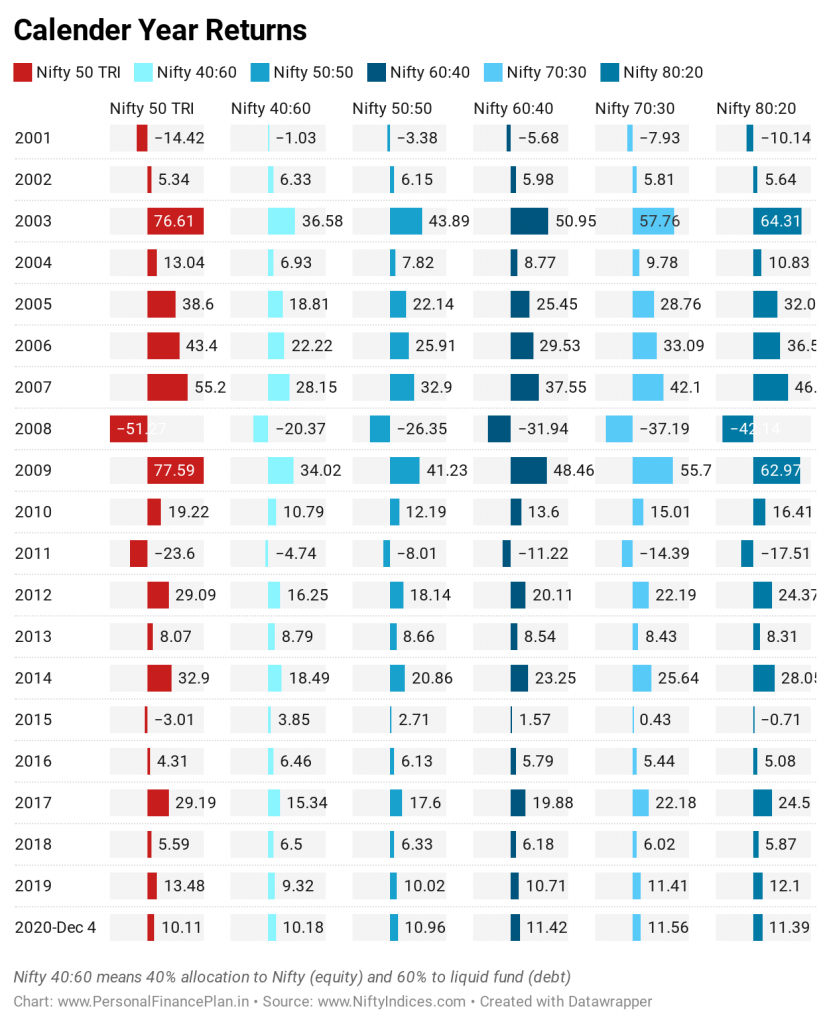

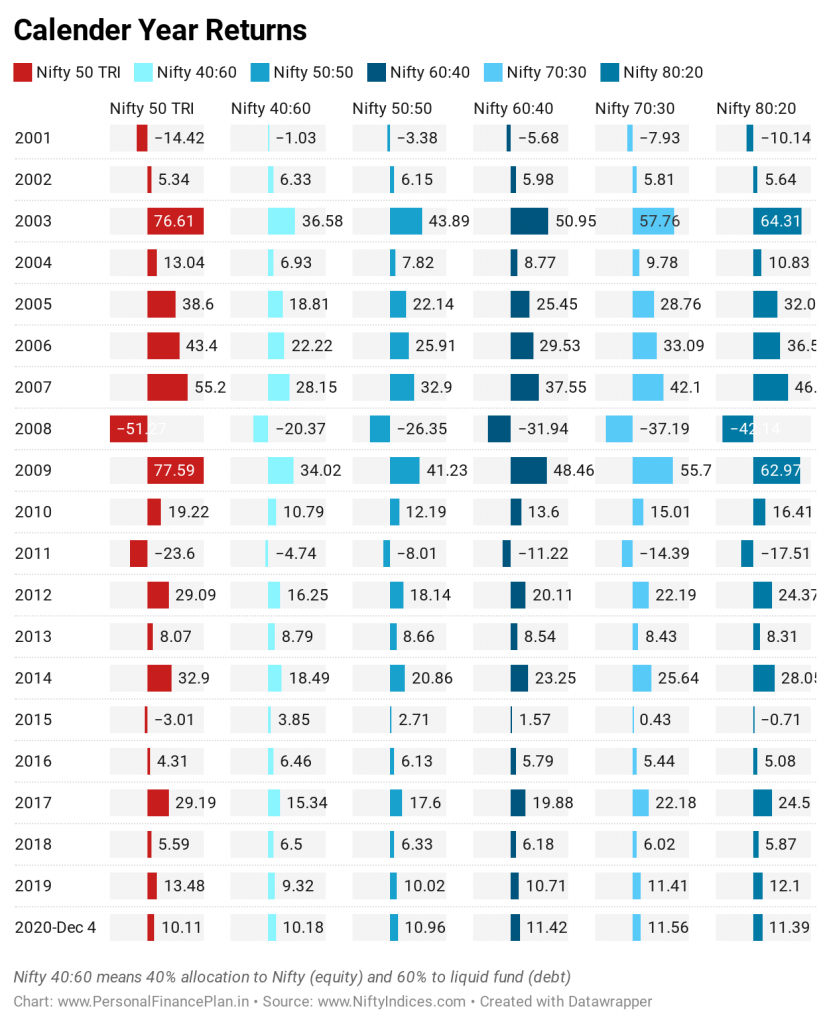

Аналогичным образом, с доходностью календарного года чистый портфель акций является либо лучшим, либо худшим.

А как насчет непрерывной доходности?

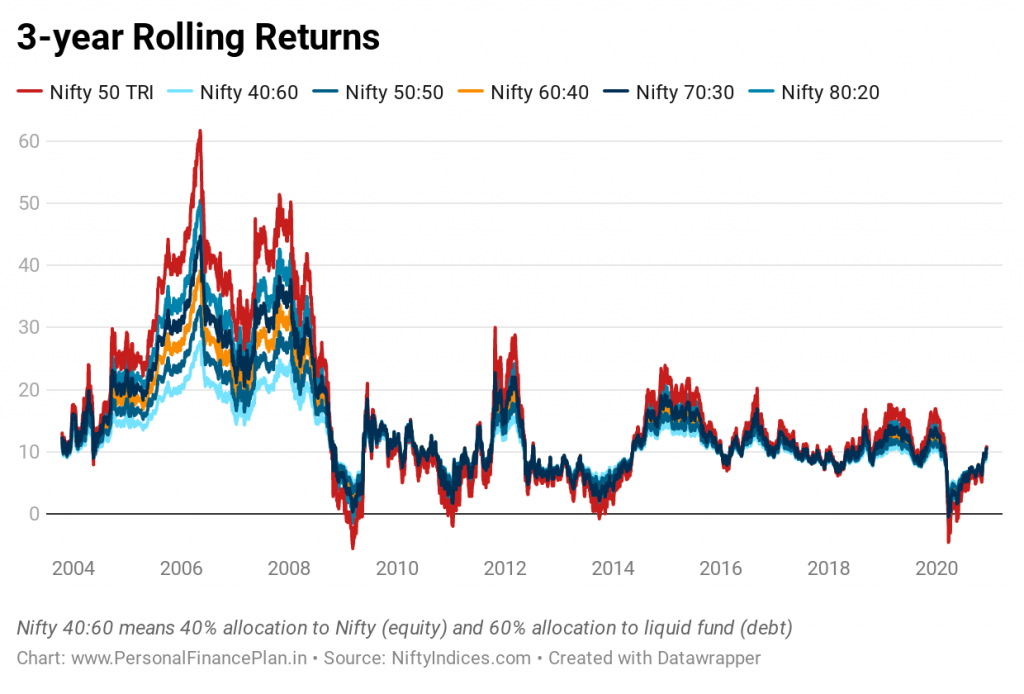

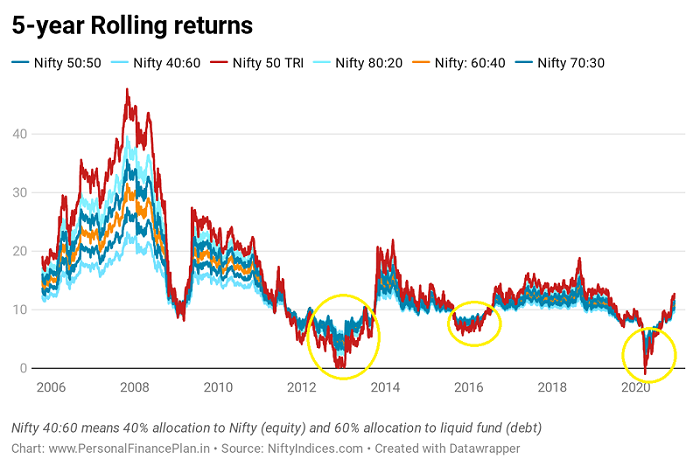

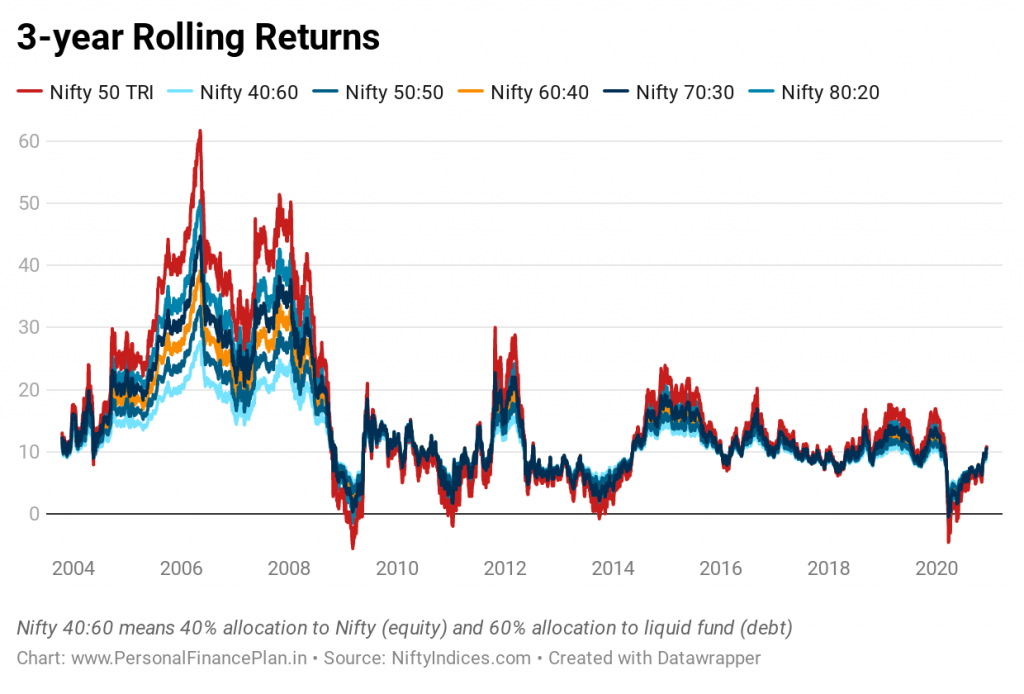

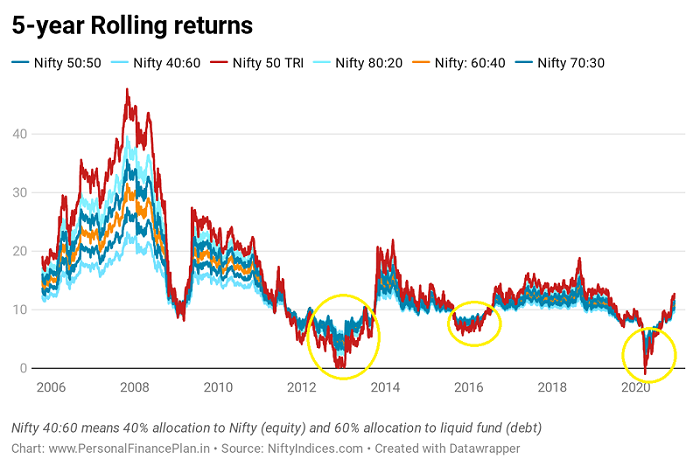

Теперь это интересно. Несмотря на такие хорошие показатели Nifty 50 (по сравнению с ликвидным фондом) за эти 20 лет, были периоды пятилетних периодов, когда регулярно ребалансируемые портфели превосходили чистые инвестиции в акционерный капитал. Ваше терпение как инвестора в акции будет проверено в такие времена.

Я подумал, что уместно разбить производительность на 5-летний и 10-летний периоды.

Вы можете видеть, что Nifty превзошла результаты первых 10 лет (2001-2010 гг.). Последние 10 лет (2011-2020 гг.) Были посредственными для портфеля чистых акций (несмотря на резкий рост цен на акции с марта 2020 г.). Обычные ребалансированные портфели показали аналогичные результаты при гораздо более низкой волатильности.

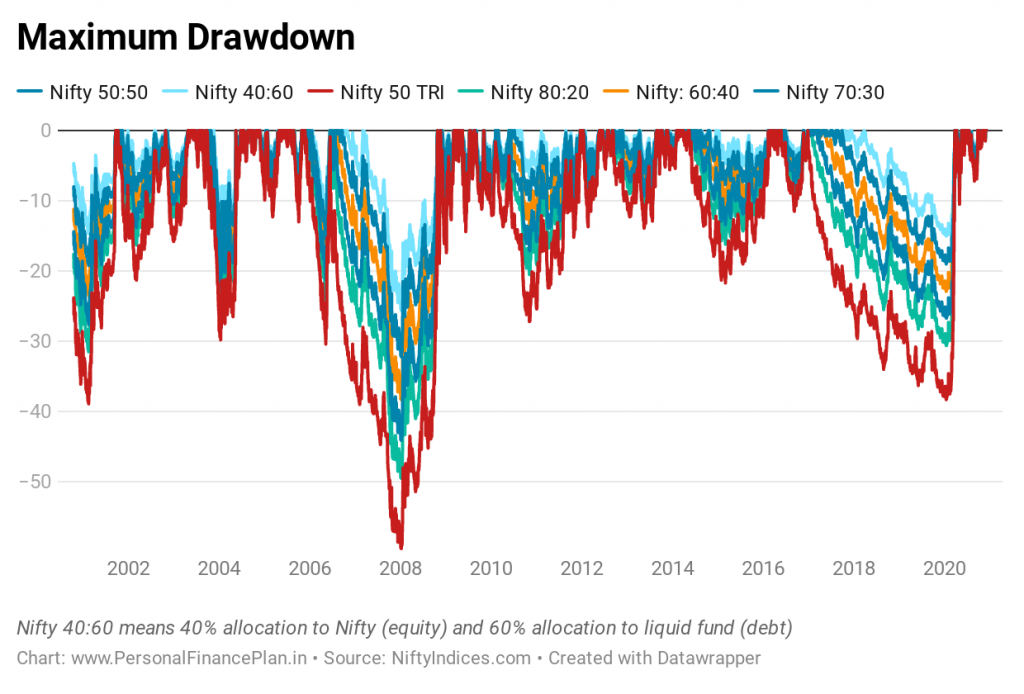

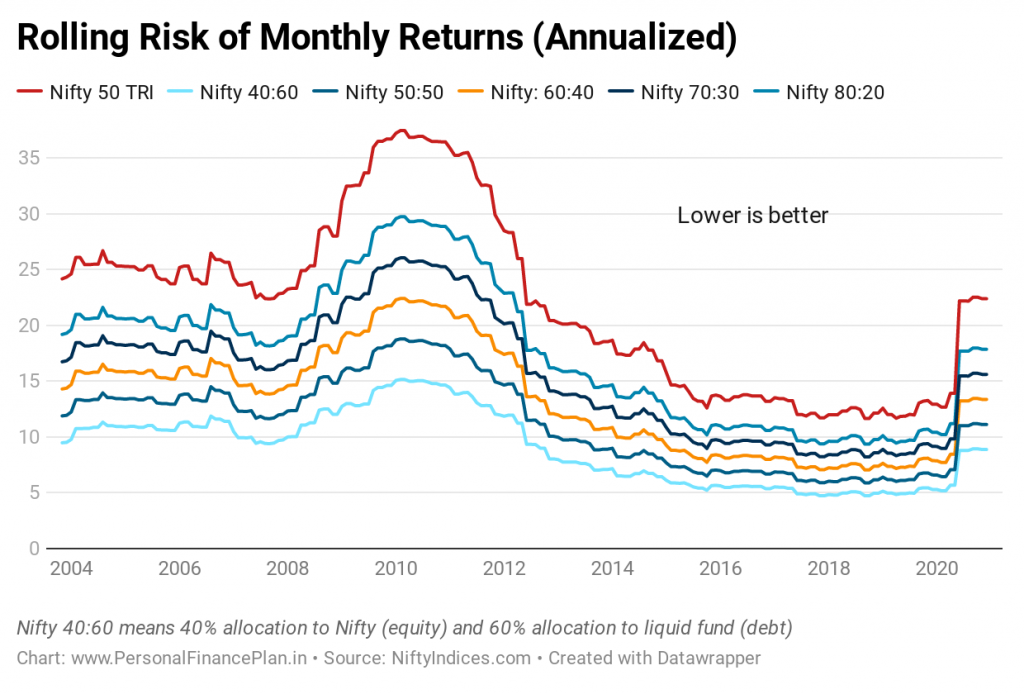

А как насчет волатильности и просадок?

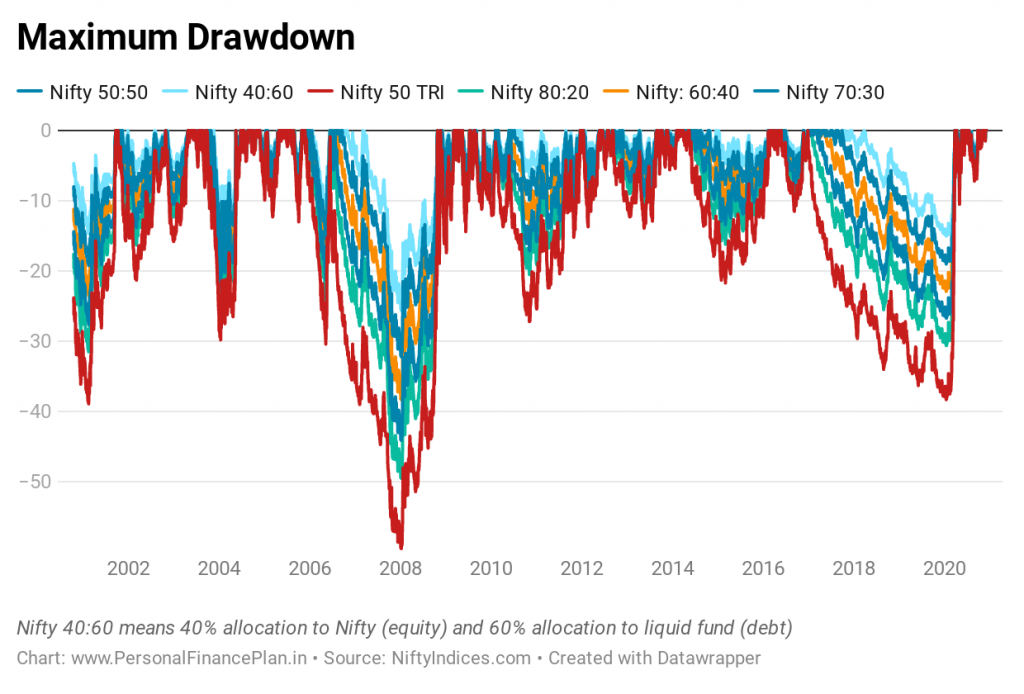

Здесь тоже нет сюрпризов. Портфель 100% Nifty 50 испытывает самые большие просадки.

А использование подхода распределения активов и регулярной перебалансировки портфеля снизило волатильность портфеля.

И низкая волатильность важна. На графиках легко увидеть спады и подъемы рынка. Совершенно другое дело, когда вы переживаете эти события в реальном времени, когда на кону свои деньги. На мой взгляд, проще придерживаться менее волатильных портфелей или стратегий. Ваше беспокойство или тревога могут заставить вас делать то, в чем вы, возможно, потом покаетесь. Легче контролировать свои предубеждения с помощью подхода, основанного на правилах, такого как распределение активов и ребалансировка портфеля. Для большинства инвесторов подход к инвестициям, основанный на правилах, в долгосрочной перспективе превосходит подход, основанный на интуиции.

За 20 лет распределение активов и ребалансировка портфеля не принесли более высокой доходности, но уменьшили просадки и снизили волатильность.

Я уже писал ранее, что ребалансировка портфеля не всегда может обеспечить избыточную доходность (бонус за ребалансировку), особенно если существует большая разница в доходности базовых активов. Однако это, скорее всего, снизит волатильность портфеля, что потенциально приведет к повышению доходности с поправкой на риск.

Интересно, что в последний 10-летний период (2011–2020 гг.) портфели распределения активов приносили доход, почти такой же, как и чистые портфели акций, при гораздо более низкой волатильности.

Ребалансировку портфеля можно выполнить разными способами

- Я рассмотрел возможность ежегодной ребалансировки 1 апреля каждого года, то есть 1 апреля каждого года вы сбрасываете портфель обратно к целевому распределению активов.

- Предположим, целевое соотношение капитала и долга составляет 50:50. Приходя 1 апреля, распределение портфеля составляет 52:48, капитал:заем, вы переводите 2% портфеля из капитала в заем и возвращаетесь к целевому распределению 50:50. Простой, но это не единственный способ изменить баланс вашего портфеля.

- Вы можете выбрать другую дату или другую частоту ребалансировки. Вы могли выбрать 1 января в качестве даты изменения баланса или даже своего дня рождения. Или вы могли выбрать ежемесячную, ежеквартальную или полугодовую ребалансировку.

- Более частый график ребалансировки может привести к увеличению транзакционных и налоговых издержек.

- Вы также можете работать с пороговыми значениями . Вы перебалансируете только тогда, когда нарушается порог. Допустим, вы работаете с распределением активов 60:40 (собственный капитал:заемный капитал). Вы перебалансируете портфель только в том случае, если распределение капитала превышает 65% или падает ниже 55%. На 5% выше или ниже целевого уровня.

- Можно повозиться и с порогом отклонения (5% в предыдущем примере). Это может быть 10% от целевого распределения (10% от 60% =6%). В этом случае вы выполняете ребалансировку только в том случае, если распределение капитала упадет ниже 54% или поднимется выше 66%.

- Я верю в импульсивное инвестирование и не хочу преждевременно отказываться от работающего класса активов. Следовательно, я не предпочитаю часто перебалансировать портфель. Раз в полгода или год можно перебалансировать. Работа с пороговыми значениями также, вероятно, предотвратит частую перебалансировку.

- Можно использовать комбинацию обоих подходов (пороговое значение и дата перебалансировки). Например, вы проверяете свое портфолио каждые шесть или 12 месяцев. Если распределение превысило порог, вы восстанавливаете баланс до целевого уровня или оставляете портфель нетронутым. Если распределение капитала составляет 64% (портфель 60:40 с порогом 5%) на дату ребалансировки, вы не перебалансируете портфель. С другой стороны, если распределение капитала составляет 67% на дату ребалансировки, вы восстанавливаете баланс до целевого распределения 60:40.

- Если вы находитесь в фазе накопления (все еще добавляете в свой портфель) , вы можете настроить свои дополнительные инвестиции таким образом, чтобы распределение активов портфеля приближалось к целевому распределению. Например, если ваше целевое распределение активов составляет 50:50, но существующее распределение составляет 55:45 (собственный капитал:долг), вы можете направить больше своих дополнительных инвестиций в заем. Таким образом вы также избежите транзакционных издержек и налогов.

Какое распределение активов вы предпочитаете? Как часто вы меняете баланс своего портфеля?

Источник / Дополнительные ссылки

NiftyIndices.com

ValueResearchOnline