Еще до нынешнего кризиса онлайн-сервисы стали неотъемлемой частью розничного банкинга. Воздействие COVID-19 в настоящее время усилило эту тенденцию, которая, вероятно, сохранится после окончания кризиса. Стоимость является основным фактором для банков, но клиенты также все чаще хотят онлайн-банкинга. Это один из результатов недавнего опроса Deloitte 1500 человек трудоспособного возраста, проживающих в Швейцарии. Опрос показывает, что почти 20% всех розничных клиентов банковских услуг впервые за время кризиса воспользовались хотя бы одним онлайн-сервисом, и только 6% вообще им не пользовались. Более того, большинство новых пользователей говорят, что они хотят продолжать использовать хотя бы некоторые онлайн-сервисы после того, как кризис пройдет, хотя «коэффициент конверсии» будет различаться между сервисами. У розничных банков теперь есть возможность привлечь клиентов с помощью онлайн-банкинга, но им потребуется убедительный многогранный подход, включающий гибридные решения, особенно для сложных банковских услуг, таких как ипотека и инвестиции, если они хотят убедить клиентов повсеместно.

Несмотря на то, что многие клиенты банка уже некоторое время используют онлайн-банкинг, не все используют его еще или не для всех услуг. Исследование Deloitte 2019 года "Цифровая трансформация в розничном банковском обслуживании" показало, что швейцарские клиенты обеспокоены безопасностью, но, что более важно, они не убеждены в необходимости онлайн-банкинга.

Кризис COVID-19 изменил их мнение. В связи с тем, что банковские операции в отделении затруднительны, если не невозможны, возможность осуществлять банковские операции онлайн стала более важной. Как показывает опрос Deloitte, 1 на каждого клиента, продолжавшего избегать онлайн-банкинга во время кризиса, около трех пробовали его впервые. И, делая из необходимости добродетель, многие находили это удовлетворительным; а использование услуг онлайн-банкинга неуклонно росло во время кризиса.

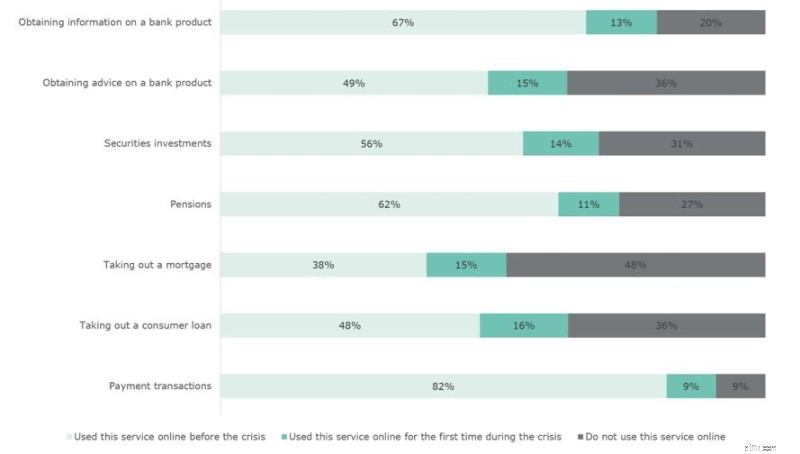

На диаграмме 1 показано, какими услугами пользовались клиенты банка онлайн и в отделениях до и во время кризиса.

Ответы пользователей на вопрос «В какой степени вы используете интернет или мобильный банкинг для доступа к следующим банковским услугам?»

Во время кризиса шире использовались все онлайн-сервисы. Неудивительно, что до кризиса многие клиенты банков уже регулярно пользовались более простыми базовыми услугами, такими как платежные операции. Однако за последние несколько недель использование этих услуг увеличилось:9% респондентов впервые за время кризиса совершили онлайн-платежи, и только 9% остались с нецифровыми способами оплаты, включая платежи по телефону. Опрос Deloitte также показывает снижение наличных платежей, хотя общая сумма наличных денег в обращении фактически увеличилась в марте 2020 года. Одно из возможных объяснений этого заключается в том, что на фоне растущей неопределенности потребители держат большие резервы наличности, чем обычно, что нередко. во время кризиса. Резервы наличности на случай чрезвычайных ситуаций такого рода обычно хранятся в банкнотах с большим номиналом, что позволяет более крупным резервам наличности компенсировать более частые операции с наличностью, в которых обычно используются банкноты с низким номиналом.

Наибольший рост произошел в онлайн-заявках на потребительские кредиты:16% подали онлайн-заявки впервые. Потребительские кредиты менее сложны, чем ипотечные, а размер среднего кредита ниже:оба фактора делают эти кредиты подходящими для цифровой обработки. Многие новые пользователи также подают заявки на ипотеку, которые хотя бы частично можно обработать в режиме онлайн, и получают консультации по банковским продуктам. Оба являются сложными услугами и вместе с потребительскими кредитами до сих пор были одними из наименее используемых онлайн-сервисов. Наименьший процентный рост во время кризиса наблюдался в онлайн-транзакциях с ценными бумагами.

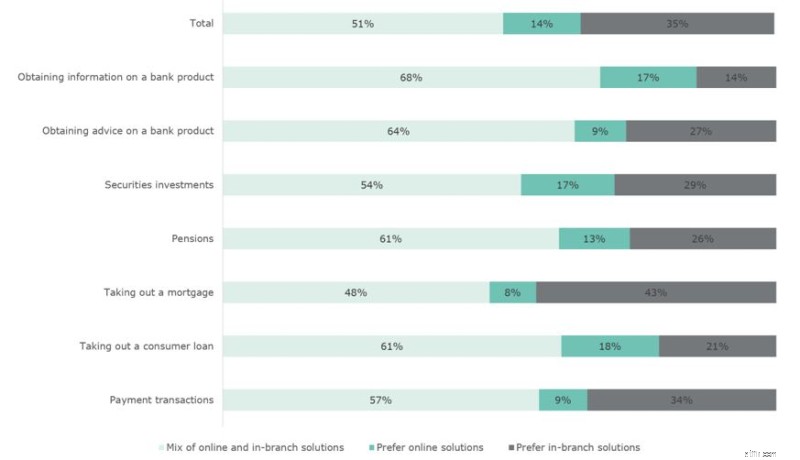

Похоже, что как только клиенты начали пользоваться услугами онлайн-банкинга, они, скорее всего, продолжат это делать. Большинство респондентов, которые впервые воспользовались одной или несколькими онлайн-услугами во время кризиса, намерены продолжать, по крайней мере, некоторое время. Чуть более половины этих новых пользователей (51%) намерены использовать сочетание онлайн-услуг и услуг в отделении после окончания кризиса, а 14% говорят, что перейдут на онлайн-банкинг. Однако это означает, что только меньшинство новых пользователей привыкло пользоваться исключительно онлайн-сервисами. Многие по-прежнему ценят личный контакт, и это дает розничным банкам возможность выделиться среди новых банков-претендентов, работающих только онлайн, особенно среди клиентов, которые по-прежнему не убеждены в онлайн-банкинге. 35 % респондентов говорят, что они вернутся к нецифровому банкингу, когда это станет возможным, хотя цифры по разным видам банковских услуг сильно различаются, как показано на диаграмме 2.

Ответы новых пользователей на вопрос, как бы они предпочли пользоваться банковскими услугами после кризиса:онлайн, в отделении или обоими способами

Коэффициент перехода от услуг в отделении к онлайн-услугам особенно высок, когда речь идет о получении информации о банковских продуктах, что неудивительно, учитывая, что одна из основных сильных сторон Интернета позволяет пользователям получать информацию более непосредственно. Онлайн-заявки на получение потребительских кредитов, похоже, также привлекают клиентов:только каждый пятый респондент (21%) заявил, что они вернутся к решениям в отделении после окончания кризиса. Мало того, что относительно большое количество людей экспериментировало с онлайн-решениями для потребительских кредитов (диаграмма 1), многие также, похоже, будут продолжать это делать.

Ипотека, инвестиции в ценные бумаги и платежные операции (такие как банковские переводы) — это три области, в которых клиенты банков реже всего переходят на онлайн-услуги. Ипотека и инвестиции сложны и часто требуют много советов. Ипотечные кредиты — это нечастые разовые и важные решения для частных лиц, требующие тщательного рассмотрения, поэтому, как показывают результаты, многие клиенты придают большое значение личным советам в этой области.

Выводы, касающиеся платежных транзакций, более удивительны, поскольку платежи являются частыми и простыми транзакциями. Однако некоторые конкретные формы платежей являются более сложными, например, операции по обмену иностранной валюты с использованием менее распространенных валют и бизнес-операций. Какой бы ни была причина, меньшинство клиентов, экспериментировавших с онлайн-платежами, остались недовольны своим опытом. Это означает, что банковские отделения также, вероятно, сохранят свою актуальность в определенной степени для платежей, уделяя особое внимание определенным сегментам клиентов, таким как пожилые люди, и более сложным транзакциям. Тем не менее, две трети новых пользователей цифровых платежных решений указывают, что они планируют продолжать использовать их, по крайней мере, некоторое время. Таким образом, и без того высокий уровень обработки онлайн-платежей, вероятно, продолжит расти.

В то время как большинство респондентов опроса (84%) пользовались услугами онлайн-банкинга до кризиса, половина из них не экспериментировала более чем с двумя услугами, перечисленными в опросе. Каждый пятый (19%) впервые экспериментировал с онлайн-сервисом во время кризиса. Чуть менее четверти этой группы (4,5% всех респондентов) до кризиса никогда не пользовались онлайн-банкингом. И только каждый четвертый из всех пользователей, впервые использующих определенный сервис, ранее использовал три или более других онлайн-сервисов. Таким образом, эти «никогда не использующие» и нечастые пользователи чаще экспериментируют с цифровыми решениями, чем обычные пользователи.

Те, кто экспериментирует хотя бы с одним онлайн-сервисом, как правило, мужчины (61%), они моложе, лучше образованы и, скорее всего, живут в городских районах. Те, кто говорит, что, поэкспериментировав с онлайн-решениями, будут продолжать их использовать, даже чаще являются мужчинами (68%), моложе среднего и чаще живут в городе, но также имеют несколько более низкий уровень образование. Мужчины и женщины с одинаковой вероятностью не убедятся в своем опыте онлайн-банкинга и вернутся к услугам в отделении; эти люди, как правило, живут в городских районах, имеют средний возраст (от 30 до 50 лет) и уровень образования значительно выше среднего. Уровень образования выше среднего коррелирует с более высоким доходом; таким образом, люди в этой средней возрастной группе, скорее всего, будут нуждаться в сложных банковских операциях (например, ипотечных кредитах). Поэтому вполне может быть, что они предпочтут пользоваться услугами в отделениях, которые предполагают более личные консультации и адаптированы к индивидуальным потребностям. Хотя эта группа представляет собой лишь меньшинство опрошенных пользователей банков, они получают высокий доход и поэтому являются интересной целевой группой для банков.

Говорят, что Уинстон Черчилль сказал:«Никогда не позволяйте хорошему кризису пропасть даром» — несколько бесчувственный, но в то же время здравый совет. Кризис COVID-19 дал розничным банкам возможность развивать свои онлайн-сервисы, снижая расходы и улучшая качество обслуживания клиентов. Поскольку банки-претенденты, работающие только в Интернете, и другие банки становятся все более инновационными и конкурентоспособными, у розничных банков есть реальный шанс привлечь клиентов и расширить свой цифровой охват за пределами своей существующей клиентской базы. Банки, которые уже инвестировали время и ресурсы в онлайн-сервисы до кризиса COVID-19, за последние недели смогли приобрести ценный опыт оптимизации онлайн-взаимодействия с клиентами. Теперь им нужно превратить этот опыт в разработку продукта.

Поскольку подавляющее большинство респондентов планируют продолжать использовать по крайней мере некоторые из онлайн-сервисов, которыми они воспользовались впервые, первые признаки того, что розничные банки преуспевают:большинство их клиентов удовлетворены онлайн-сервисами на предлагают и хотят продолжать их использовать.

Однако банкам по-прежнему необходимо делать больше, особенно в отношении более сложных услуг. Это та область, в которой клиенты с наименьшей вероятностью навсегда перейдут на онлайн-решения. Гибридные услуги — например, цифровая информация и администрирование в сочетании с консультациями внутри филиала — были бы здесь хорошим решением.

Нынешний кризис дает возможность сократить расходы в крупномасштабном бизнесе и предоставить гибридные решения с большим объемом консультаций для высокодоходных сегментов клиентской базы. Онлайновые и внутрифилиальные элементы такого гибридного решения должны быть бесшовно интегрированы, чтобы позволить розничным банкам выделиться среди банков-претендентов, работающих только в онлайн-режиме, и создать реальную добавленную стоимость для клиентов с высокими доходами, которым требуется более сложный или более индивидуальный подход. банковские услуги.

-------------------------------------------------- -------------------------------------------------- --------

1 Репрезентативный опрос 1500 человек трудоспособного возраста, проживающих в Швейцарии, проведенный компанией Deloitte в середине апреля 2020 года.