Эта статья является частью серии статей о влиянии COVID-19 на банковскую отрасль Швейцарии. Deloitte будет постоянно публиковать свои взгляды на основные последствия и потенциальные решения, которые банки должны рассмотреть.

Введение

COVID-19 оказывает огромное влияние на отдельных людей, сообщества и организации. Ни одно финансовое учреждение не застраховано от его последствий. Фирмы приняли меры, чтобы защитить себя, своих сотрудников и клиентов в краткосрочной перспективе, а также обдумывают, как подготовить свой бизнес к будущему в «посткризисном» мире.

В предыдущих блогах нашей серии мы предлагали немедленные шаги, которые банки должны предпринять при переходе от этапа РЕАГИРОВАНИЯ к этапу ВОССТАНОВЛЕНИЯ. Этот пост в блоге обращает внимание на посткризисную «новую нормальную» среду и конкурентное преимущество, которое управляющие активами могут получить с помощью фронт-офиса с поддержкой цифровых технологий. Наши идеи основаны на обширном опыте реализации проектов с ведущими компаниями, предоставляющими финансовые услуги, наблюдениях за рынком и исследовании Deloitte, в котором обсуждается влияние пандемии на цифровизацию в Азиатско-Тихоокеанском регионе:«На пути к «новой нормальности» после COVID-19 — уроки». от управляющих активами Азиатско-Тихоокеанского региона.

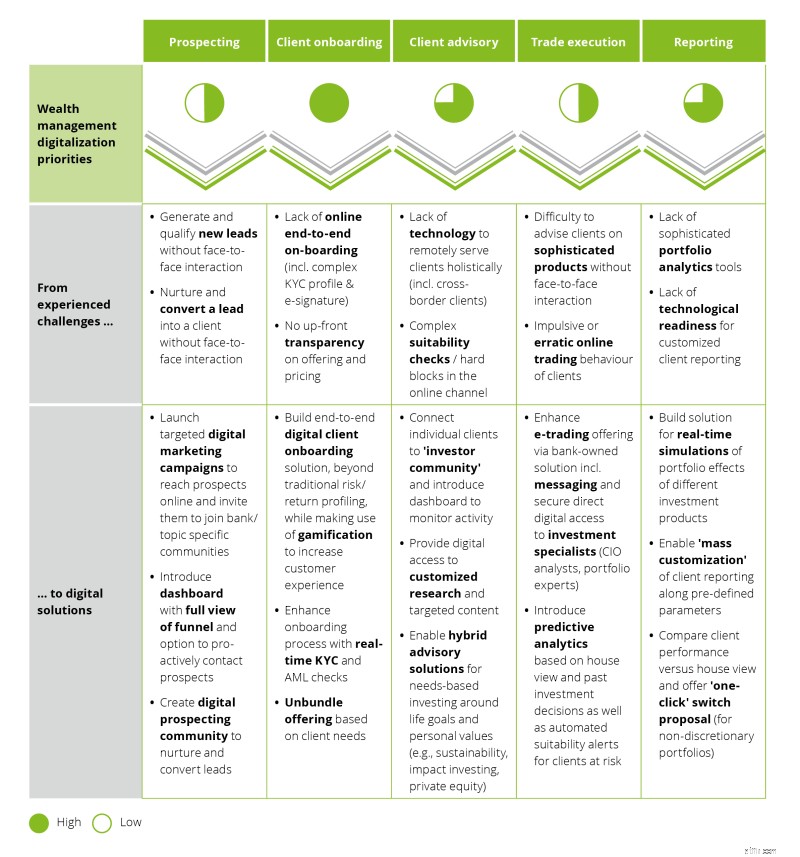

Исследование Deloitte показало, что, хотя некоторые задачи фронт-офиса в жизненном цикле клиента имеют высокий потенциал для цифровизации, большинство руководителей по-прежнему считают, что их основной бизнес по консультированию состоятельных и искушенных клиентов со сложными финансовыми потребностями остается в основе «человеческого бизнеса». Тем не менее, все они имеют четкие планы по цифровизации (см. рис. ниже) и постоянно ищут способы перевести своих консультантов по работе с клиентами в цифровые форматы.

Большинство управляющих активами по-прежнему отдают приоритет своим инициативам по цифровизации в отношении адаптации клиентов, что традиционно было обременительным и обременительным занятием. Примером более современной инициативы является применение видео-аутентификации, электронных подписей и рабочих процессов утверждения с удаленным согласием, которое появилось потому, что, как недавно прокомментировал главный операционный директор BNP Paribas в Азиатско-Тихоокеанском регионе:«социальное дистанцирование и разделенные команды станут новой нормой, даже после пандемии». Есть также признаки прогресса в цифровизации с исполнением сделок и отчетностью. Например, DBS со своим приложением iWealth позволяет своим клиентам гибко выполнять самостоятельные стандартные транзакции с акциями, фондами или валютными сделками, но советует отдельным лицам обращаться к своему консультанту для обработки более сложных продуктов. Возможность действовать независимо от клиентских консультантов увеличила объемы транзакций во время кризиса в 2,5 раза на платформе Digital Private Banking от Credit Suisse и в 4 раза на аналогичном решении UBS для электронной торговли 1 .

Хотя поиск клиентов и консультирование клиентов, безусловно, требуют большого человеческого фактора для привлечения клиентов и поддержания высокого уровня удовлетворенности, эти действия могут поддерживаться и реализовываться в цифровом виде. Например, многие потенциальные клиенты проводят все больше времени в Интернете, и поэтому большинству игроков потребуется обновить свои возможности цифрового и перфоманс-маркетинга, чтобы охватить их с помощью целевых кампаний. BNP Paribas, например, воспользовался кризисом, чтобы сделать первый шаг в этом направлении, предоставив «нетрадиционные рыночные новости» с помощью вебинаров и аудиоконференций, на которых избранные клиенты могут взаимодействовать с директором по инвестициям банка 1, и некоторые банки рассматривают возможность открытия вебинаров для потенциальных клиентов, чтобы привлечь новые активы. Консультирование клиентов, которое, возможно, является основным человеческим элементом в жизненном цикле управления активами, также может быть улучшено в цифровом виде и дополнено элементами инвестирования на основе потребностей в отношении жизненных целей или личных ценностей, чтобы в конечном итоге сделать финансовый план живым цифровым документом, который обновляется по мере необходимости. постоянной основе. Тем не менее, передовые цифровые консультационные услуги еще не получили широкого распространения, например, гибридные консультационные мандаты, сочетающие прогностическую аналитику с личными советами, автоматические индивидуальные торговые идеи или сравнения между эталонным портфелем клиентов и банков с возможностью переключения «в один клик». .

Чтобы получить конкурентное преимущество в «новой нормальности», ключевым требованием будет наличие более цифрового фронт-офиса в сочетании с четким выбором клиентских сегментов и моделей обслуживания. Большинство управляющих активами отдают приоритет цифровизации при регистрации клиентов, но ведущие фирмы начали оказывать цифровую поддержку традиционным человеческим элементам жизненного цикла клиента:консультированию клиентов. Дальнейшие достижения в этой области, например, гибридные консультационные решения, могут привести к еще более эффективному и значимому взаимодействию между клиентами и их консультантами. Результаты могут включать в себя повышение активности клиентов и более высокие коэффициенты нагрузки активов под управлением (AuM) для консультантов по работе с клиентами, что способствует столь необходимому увеличению прибыльности для многих управляющих активами.

-------------------------------------------------- -------------------------------------------------- ------------------------

1 Источник:Asia Private Banker. Невзирая на бурю:публичные компании делятся успехами в цифровом консультировании во время пандемии