Сегодняшний #TBT будет оглядываться на Закон Гласса-Стигалла 1933 года.

Но сначала…

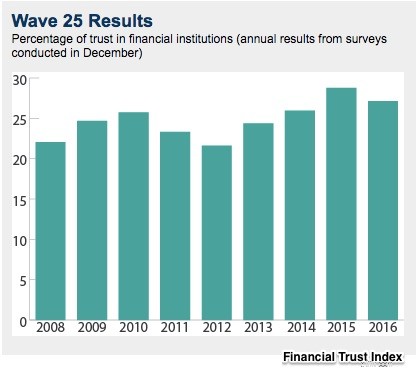

Индекс финансового доверия Chicago Booth / Kellogg School является критерием доверия. На опрос, на который ответили около тысячи участников, затрагиваются самые разные темы - от Федеральной резервной системы до политической лояльности. Его цель? Чтобы связать изменения в общественном мнении с финансовым отношением.

С момента создания Индекса доверие оставалось довольно призрачным. В среднем (ниже) было всего от 20% до 30%:

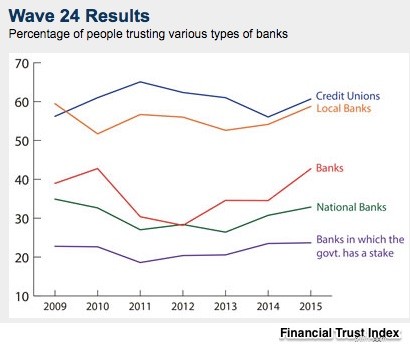

В Индексе 2015 года они опубликовали разбивку настроений банков. Вы можете видеть, что люди больше доверяли местным банкам, чем национальным учреждениям:

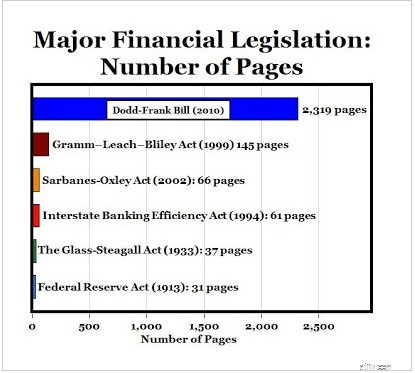

Можно сказать, что недавнее банковское законодательство отражает наше недоверие. Прошло после аварийной помощи стало нарицательным, закон Додда-Франка 2010 г. должен был исправить нормативные «недостатки». И теперь предлагаемая версия Закона о финансовом выборе должна исправить «недостатки» Додда Франка.

Однако «золотым стандартом» для финансового законодательства, создающего доверительные фонды, был 37-страничный Закон Гласса-Стиголла 1933 года.

Реагируя на массовые набеги и банкротства банков, которые угрожали всей финансовой системе, Гласс-Стигалл разделил инвестиционный и коммерческий банкинг, дал Федеральному резерву больше полномочий и создал страхование вкладов через FDIC (Федеральная корпорация страхования депозитов). Например, J.P. Morgan знал, что он должен разделиться на коммерческий банк и инвестиционный банк. Результатом стали две отдельные фирмы:коммерческий банк Morgan Guaranty и инвестиционный банк Morgan Stanley.

С ограничением процентных ставок, отходом от инвестиционного банкинга и чередой ограничений коммерческие банки стали бастионами консерватизма из-за регулирования 1930-х годов. В течение последующих 40 лет неудача была аномалией. Многие предсказывали, что мир Гласса-Стигалла будет длиться вечно.

Но затем наступили 1970-е. Высокие процентные ставки, фонды денежного рынка и глобализированная банковская система сделали Гласса-Стигалла неработоспособным. Его закрытие было официально оформлено Законом Грэмма-Лича-Блайли в 1999 году.

А теперь мы вернулись к тому, с чего начали.

Додд-Франк

Закон Додда-Франка о реформе Уолл-стрит и защите прав потребителей, состоящий из 2310 страниц, описывает примерно 398 нормативных требований. С июля 2010 года эти правила устанавливаются регулирующими органами. Они еще не совсем закончены.

Упрощая, можно сказать, что у них было две цели…

Для четырех групп:

Закон о финансовом выборе

В настоящее время Закон о финансовом выборе находится на рассмотрении Палаты представителей. Его объем составляет 600 страниц. Кроме того, он переполнен правилами, которые необходимо сформулировать, и он должен заменить Додда-Франка.

Я подозреваю, что, если бы больше людей прочитали резюме Додда-Франка и Закона о финансовом выборе Дэвисом Полком, их доверие упало бы.

Мои источники и многое другое:ознакомьтесь с индексом финансового доверия, чтобы узнать подробности. Затем, в отношении Закона о финансовом выборе, я предлагаю 35-страничную сводную таблицу Cliff Notes в Davis Polk. Более чем в три раза дольше, они также сделали резюме Додда-Франка. Однако у Econlife была более сжатая версия.