Вы знаете цену времени в торговле опционами? Мы не можем разлить его в бутылки, потрогать или приготовить еще. Временная стоимость опциона - наш самый ценный товар, она тикает, и ее невозможно остановить. Многие из нас в конце жизни готовы отдать все, чтобы получить больше. Я говорю о времени, и это наш самый ценный товар. Точно так же нельзя недооценивать ценность времени в торговле опционами. Слишком мало, и вы видите, что вся ваша позиция истекает бесполезно на ваших глазах.

Одно из основных различий между покупкой акций и опционными контрактами - это влияние времени, а именно временное замедление.

По большей части временной спад не влияет на цены акций. С другой стороны, покупая опционный контракт, вы соглашаетесь с датой истечения срока его действия.

Для большинства опционных акций обычно есть недельные, ежемесячные и ежеквартальные даты истечения срока. Короче говоря, срок действия обыкновенных акций не истекает, а срок действия опционных контрактов истекает.

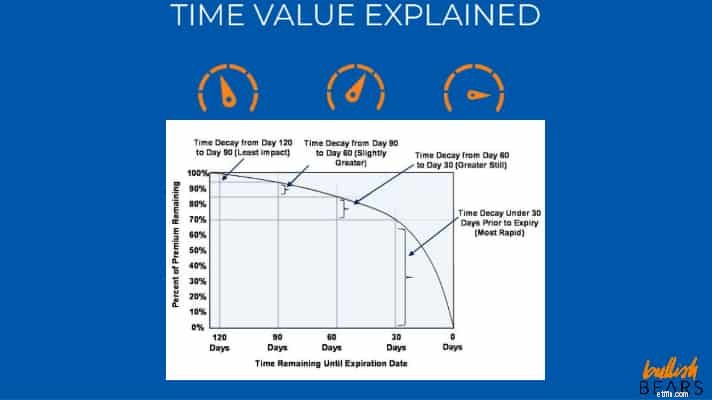

Мы называем эти часы с тикающим временем «Тета». В приведенной ниже таблице показан пример работы Theta:

Остается главный вопрос:как выбрать правильную дату истечения срока опциона? Что ж, все зависит от вашего стиля торговли. Подумайте об этом так; если вы в первую очередь дневной трейдер, вы, вероятно, захотите торговать в ближайшем цикле истечения.

В то же время, если вы свинг-трейдер, вам может понадобиться больше времени для торговли. Таким образом, вы можете найти цикл истечения примерно 25-50 дней.

Вообще говоря, чем больше времени, тем больше денег. Например, еженедельные контракты могут составлять 0,2 доллара США, в то время как ежемесячные контракты - 1 доллар США, а квартальные контракты обойдутся вам более чем в 3 доллара США.

А поскольку опционные контракты являются истощающимися активами, чем дольше вы их удерживаете, тем больше уменьшается их стоимость. Если все это звучит для вас по-гречески, подумайте о том, чтобы держать в ладони кубик льда.

Я думаю, вы согласитесь, что чем дольше вы держитесь за это, тем мельче он становится. Как бы вы не допустили, чтобы он растаял? Один из способов - купить поднос побольше и сделать куб побольше.

Поскольку более длительное время хранения стоит больше денег, вам нужно проявить смекалку. Вы хотите выполнить свой торговый план как можно быстрее; чтобы оставить на столе наименьшее количество денег. Но это легче сказать, чем сделать.

Во-первых, определенные графические паттерны, такие как восходящие клинья, нисходящие клинья и паттерны катушек, завершаются быстрее, чем другие.

Они имеют тенденцию приводить к резким движениям цены акций после преодоления уровней поддержки и сопротивления. В свете этого, если вы торгуете на основе этих технических паттернов, может быть более подходящим (и прибыльным) покупать контракты с более короткими сроками действия.

Все сводится к тому, какова ваша общая терпимость к риску как трейдеру. Что вам комфортно терять?

Некоторые трейдеры могут больше рисковать и по-прежнему спать по ночам, в то время как другие настаивают на защите капитала любой ценой. Определите, к какому типу трейдеров вы относитесь, и планируйте соответственно.

Тета опционов повлияет на вашу прибыль и / или убыток. Убедитесь, что вы правильно читаете диаграммы.

Если вы относитесь к тому, чей стиль представляет собой группу повышенного риска, вам, скорее всего, понравится более короткий срок годности. При таком подходе вы покупаете наименьшее количество времени для предстоящего переезда.

Во-первых, это максимизирует ваше кредитное плечо, но увеличивает скорость замедления времени. Фактически, краткосрочное истечение может и чаще всего дает гораздо более высокую прибыль, чем долгосрочное истечение.

Однако это верно только в том случае, если базовая акция движется в вашу пользу. Не забывайте проверять IV crush для любых опционов, которыми вы торгуете.

Как правило, если ваша прибыль составляла 1000% или более, она, вероятно, была связана с еженедельными контрактами без денег (OTM).

Эти недельные краткосрочные варианты OTM чувствительны к гамме. Я имею в виду, что они будут двигаться больше каждый раз, когда цена базового актива меняется.

А поскольку гамма-чувствительность достигает максимума в пятницу с истечением срока действия, мы обычно называем это розыгрышем в лотерею.

При условии, что вы сможете добиться быстрого движения цены, они быстро принесут значительную прибыль. Избегайте эмоциональной торговли; особенно по опциям.

Многие, кто торгует еженедельными опционами, делают это, создавая «свободные позиции». По сути, эти позиции не бесплатны, но состоят из 100% прибыли, а не оплачиваются из вашего ликвидного капитала.

Поскольку эти «халявы» намного проще реализовать в сценариях в стиле лото, некоторые считают их «безопасными».

Одна хорошо известная стратегия, использующая эту технику, - это ежедневная торговля, позволяющая попасть в объявление о доходах. Используя прибыль от этих сделок, вы затем переводите их в «свободную позицию» перед отчетом о прибылях.

И вы делаете это очень близко (или по истечении срока) пятницы, когда гамма-чувствительность усугубляется.

Взгляните на график временного спада, размещенный в начале. Вы можете видеть, что общий процент премий, оставшихся до истечения или почти истечения срока, находится на самом низком уровне.

Проще говоря, это означает, что стоимость контракта на опционы OTM будет очень низкой, поскольку шансы того, что он закончит ITM, на данном этапе значительно ниже.

Однако, если это произойдет в пятницу, это может означать крупный банк. И что замечательно в опционах, так это то, что ваш риск ограничен только уплаченной вами премией.

Допустим, вы рискуете потерять 500 долларов в виде уплаченной премии. В лучшем случае вы видите потенциальную прибыль в размере 5000 долларов, что составляет 1000% рентабельности инвестиций.

В крайних, хотя и редких случаях, выигрыш в 10 000% и более является возможный. Вы получите колоссальную прибыль в размере 50 000 долларов от вашей скудной игры в лотерею на 500 долларов.

Краткосрочная экспирация идеально подходит для паттернов, обнаруженных с использованием внутридневных графиков с меньшим временным интервалом - подумайте о 1 минуте, 5 минутах, 15 минутах, а иногда и 30 минутах.

Прежде чем окунуться в мир биржевой торговли, убедитесь, что у вас лучшая система дневной торговли.

Если чтение того, что я написал выше, заставило вас проявить брезгливость, контракт с более длительным сроком действия может быть для вас более удобоваримым.

Такой подход с низким уровнем риска не покажет вам быстрых результатов, которые принесут вам краткосрочные контракты. Но они реже уходят в минус, если базовый рынок пойдет против вас.

Как упоминалось выше, свинг-трейдеры могут рассчитывать на истечение 25-50 дней, что более целесообразно на основе внутридневных и дневных графиков с более высокими временными интервалами.

При торговле опционами «более безопасные» ставки предполагают использование большего количества времени, чем необходимо. Для этого вы обычно покупаете страйк, который уже в деньгах (ITM) или в деньгах (ATM).

Обе эти сделки по-прежнему принесут прибыль, если цена будет двигаться в вашем направлении, но не с той же скоростью, что и в сценариях с более высоким риском, описанных выше. Т

Основная причина в том, что обратная сторона значительно ниже, если цена движется против вас (и имеет больше шансов истечь со стоимостью), чем при сделке без денег.

С другой стороны, вы можете оказаться в ситуации, когда ваше время было правильным, но ваш удар был ошибочным.

Например, если ваш страйк слишком далеко от денег (OTM) перед истечением срока, вам может быть трудно закрыть вашу позицию. Другими словами, вы можете задержать его до истечения срока действия, при этом контракт станет бесполезным, а ваша премия исчезнет.

Вопреки тому, что думает большинство людей, торговля опционами не является рискованной. Сложно - да, рискованно - нет. У нас под рукой бесчисленное множество опционных стратегий, в каждой из которых время является ключевым фактором.

Если вы хотите узнать, как другие факторы ценообразования (например, дельта, гамма и подразумеваемая волатильность) влияют на торговлю опционами, присоединяйтесь к нам сегодня. Bullish Bears - отличное место для начала ваших опционных стратегий.