Когда много лет назад я влюбился в фондовый рынок, меня привлекло стоимостное инвестирование. Я был очарован ценными книгами: The Intelligent Investor Бенджамина Грэма Мастера денег Джона Трейна и противоположная инвестиционная стратегия Дэвида Дремана. Послание было простым:покупайте дешево, продавайте дорого (или, еще лучше, не покупайте вообще). Что меня взволновало, так это поиск отличных компаний, которых избегают другие инвесторы. Чтобы найти акцию, которой не уделяют должного внимания, и сохранить ее в неблагоприятных условиях, а затем добиться того, чтобы она была признана и ее цена взлетела - теперь это было кайфом.

Покупка акций роста не так сложно. Я не испытываю восторга от прыжков в экспрессе Tesla Express, и то, что идет вверх, часто падает (см., Например, Enron). Кроме того, данные были на моей стороне:ценные бумаги тормозили рост акций. «С 1927 по 2007 год, - говорится в исследовательском отчете JPMorgan ранее в этом году, - покупка акций, которые были дешевле, чем остальной рынок (стоимостное инвестирование), приводила к очень значительному опережению результатов». Отчет включал диаграмму, показывающую, что если бы вы вложили 100 долларов в портфель стоимости и 100 долларов в портфель роста в 1927 году, то к 2007 году стоимость портфеля выросла бы примерно в 40 раз по сравнению с портфелем роста.

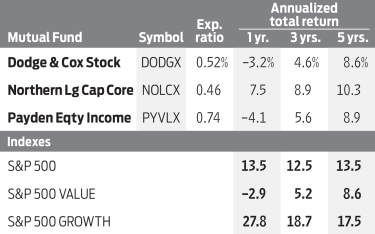

Но потом упало дно. Индекс стоимости S&P 500, определяемый такими оценочными показателями, как более низкая цена-прибыль и отношение цены к балансовой стоимости, за последние пять лет принес в среднем всего 8,6% в год; Индекс роста S&P 500 вернул 17,5%. И пока в 2020 году это разгром. Индекс роста составил 18,8%, а индекс ценности снизился . 11,0%. Поэтому неудивительно, что инвесторы ушли. Vanguard S&P 500 Growth (символ VOOG), биржевой фонд, связанный с индексом, имеет в четыре раза больше активов, чем Vanguard S&P Value (VOOV). (Если не указано иное, цены и возврат действительны до 11 сентября.)

Лауреат Нобелевской премии Юджин Фама и Кеннет Френч, экономисты, впервые признавшие превосходство ценных бумаг в 1992 году, зафиксировали исчезновение маржи, но признают, что не понимают, что произошло. Но Дэвид Бут, научный сотрудник Fama более 50 лет назад, а затем основатель Dimensional Fund Advisors, специалист по индексным фондам с 514 миллиардами долларов под управлением, настроен оптимистично. Он верит, что рост и ценность вернутся к их историческим отношениям. «На мой взгляд, - писал Бут на Marketwatch, - аргументы в пользу инвестирования в ценные бумаги как никогда сильны:чем меньше вы платите за акции, тем выше ожидаемая доходность».

Парадокс медленного роста. Однако есть веские аргументы и с другой стороны. Главный из них заключается в том, что даже без учета COVID Соединенные Штаты погрязли в медленном экономическом росте с 2005 года, как раз перед тем, как началось расхождение между ценами и ростом. В такие периоды инвесторы готовы платить премию собственным компаниям, которые могут быстрыми темпами увеличивать свои продажи и прибыль. Как это ни парадоксально, но рост опережает рост стоимости, когда экономика находится в состоянии вялости. Наши низкие долгосрочные процентные ставки, сигнализирующие о слабом спросе, указывают на то, что дни экономического роста плюс 3% могут закончиться.

Сегодняшний желаемый рост доходов и прибыли можно найти в основном среди акций технологических компаний. Несмотря на недавнее снижение из-за пандемии, доходы в индустрии интернет-услуг росли в среднем на 22,1% в год, а чистая прибыль росла в среднем на 21,8% за последние пять лет и во второй квартал этого года. . Невероятные 42% активов индекса роста S&P 500 находятся в акциях информационных технологий по сравнению с 8% для индекса стоимости. С другой стороны, многие ценные бумаги заселяют неугодные секторы, такие как финансы и энергетика.

Акции технологических компаний являются движущей силой индексов роста. На пять крупнейших компаний, входящих в Vanguard S&P 500 Growth ETF, специализирующихся на технологиях, приходится три восьмых от общей стоимости фонда. Одна только Apple, акции номер один в портфеле по последнему отчету, в этом году вернулись на 53%, даже после некоторых ударов в последнее время. Так что, возможно, расхождение между ростом и стоимостью - это просто история огромного роста цен на технологические акции - феномен, который мы наблюдали ранее в конце 1990-х годов. И вы помните, чем закончилась эта история.

Многие ценные бумаги стали настолько ненавистными, что, по сути, стали супер -ценные акции. Хотя странные аномалии могут возникать в краткосрочной перспективе, исторические закономерности, как правило, сохраняются в долгосрочной перспективе. Кроме того, многие ценные бумаги приносят привлекательные дивиденды в то время, когда доходность 10-летних казначейских облигаций намного ниже 1%. Наконец, любой, кто предпочитает дешевое дорогое, должен признать, что есть отличные предложения. Лучше всего их искать в паевых инвестиционных фондах, которыми управляют хорошие сборщики акций.

Доход от собственного капитала Payden (PYVLX) показала среднегодовую доходность 8,9% за последние пять лет при значительно меньшей волатильности, чем рынок в целом. К сожалению, для этого требуются начальные инвестиции в размере 100 000 долларов, если вы не покупаете акции через консультанта. Тем не менее, вы всегда можете проверить портфолио за идеями. Среди лучших холдингов можно выделить несколько отличных вариантов, в том числе гигант оборонной аэрокосмической отрасли Lockheed Martin . (LMT, $ 389), чьи акции в этом году не изменились, а коэффициент P / E составляет всего 15 (исходя из ожидаемой прибыли в следующие 12 месяцев) с дивидендной доходностью 2,5%. Другие - JPMorgan Chase . (JPM, 101 доллар), крупнейший банк США с P / E 14 и доходностью 3,6%, и, да, технологическая компания, специалист по интернет-инфраструктуре Cisco Systems . (CSCO, $ 40), с P / E 13 и доходностью 3,6%.

Портфолио Dodge &Cox Stock (DODGX), мой давний фаворит и участник списка Kiplinger 25 любимых фондов без нагрузки, имеет чрезвычайно низкий оборот и скромный коэффициент расходов всего 0,52%. Он имеет перевес в финансовых показателях, в том числе в Bank of America . (BAC, 26 долларов США), Wells Fargo (WFC, 24 доллара США), Bank of New York Mellon (36 долларов США) и American Express (AXP, 103). В финансовом секторе, как и в других секторах, пострадавших от COVID, текущая и прогнозируемая краткосрочная прибыль не имеет особого значения. В таких случаях я предпочитаю оглядываться назад. Например, если Bank of America вернется к своей прибыли за 2019 год в 2022 году, то его P / E сегодня на этой основе будет всего 9.

Dodge &Cox также владеет двумя акциями технологических компаний, ориентированных на добавленную стоимость: HP (HPQ, 19 долларов США) с очень нетехнологичной доходностью 3,7% и Dell Technologies (DELL, 66 долларов). HP отскочила от своих мартовских минимумов, но не так впечатляюще, как Apple и ее коллеги. У Dell прогнозный коэффициент P / E составляет всего 11. Существенные 9% активов фонда находятся в энергетическом секторе, недавно он пополнил свои активы Occidental Petroleum . (OXY, 10 долл. США), нефтегазовой компании, акции которой упали более чем на 70% с начала года.

Северное ядро большой крышки (NOLCX), доходность которого в годовом исчислении за последние пять лет составляет 10,3%, а ежегодные расходы составляют 0,46%, Morningstar официально оценивает фонд с большой капитализацией как фонд с большой капитализацией, но в его портфель входят компании, развивающиеся в сфере высоких технологий, включая Apple и Alphabet. Также в списке представлены акции классической стоимости, в том числе AT&T . (T, $ 29), что дает 7,2% с коэффициентом P / E, равным 9. Такой высокий уровень доходности всегда вызывает подозрение, потому что иногда указывает на то, что ожидается сокращение дивидендов, но я считаю, что это безопасно. Дополнительные северные холдинги, которые следует рассмотреть, - это Merck &Co . (MRK, 84 доллара США), фармацевтический гигант и PepsiCo (PEP, 136 долларов США), производитель напитков.

Я предпочитаю избегать стоимостных акций как категории, т. Е. Держаться подальше от индексных фондов, но выбирать между отдельными акциями и управляемыми фондами. Есть отличные компании по низким ценам, и вы можете получать хорошие дивиденды, пока ждете, пока другие инвесторы наверстают упущенное.

Джеймс К. Глассман возглавляет Glassman Advisory, консалтинговую фирму по связям с общественностью. Он не пишет о своих клиентах. Его последняя книга Сеть безопасности:стратегия снижения рисков ваших инвестиций во время турбулентности. Он владеет акциями Bank of America.