26 ноября 2019 года и Sensex, и Nifty достигли жизненного максимума:Sensex преодолел отметку в 41000. В этой статье мы узнаем, используя долгосрочные технические индикаторы, переоценен ли рынок.

Для этого мы примем три различных измерения:(1) Тренд с помощью скользящих средних (2) Волатильность с использованием полос Боллинджера и (3) Оценка с использованием PE, PB. Диаграммы, показанные в этой статье (включая другие показатели), могут быть воспроизведены читателями с помощью этого инструмента:Инструмент Nifty Valuation:узнайте, является ли фондовый рынок дорогим или дешевым несколькими способами

Дневная скользящая средняя (DMA) — это простая мера, при которой мы вычисляем среднее значение ежедневных цен за последние шесть месяцев или за последний год. Экспоненциальное скользящее среднее (EMA) основано на простом скользящем среднем, но придает больший вес недавним результатам.

Обратите внимание, что цена Nifty 50 значительно выше как 6,12-месячной экспоненциальной скользящей средней, так и 6-месячной EMA выше 12-месячной EMA. Это сегмент большой капитализации переоценен. Однако (1) одного этого признака недостаточно, чтобы делать выводы, и (2) следует помнить, что, хотя коррекция возможна, она не обязательно должна быть существенной.

На той же картинке до ноябрьского движения 2019 года можно насчитать четыре таких коррекции. Ни один из них не был значительным.

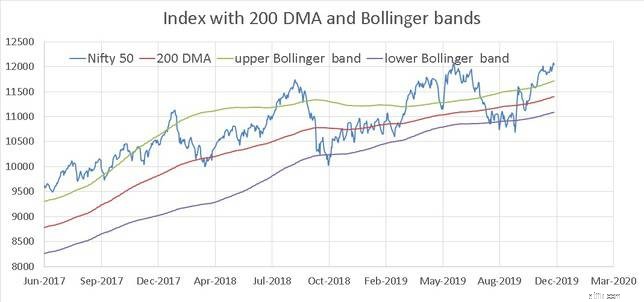

Полосы Боллинджера — это две линии, проведенные выше и ниже 200-дневной DMA. Нижняя линия или нижняя полоса, как ее называют, представляет собой два скользящих стандартных отклонения ниже 200-дневной DMA. Верхняя полоса на два стандартных отклонения выше 200-дневной DMA. Созданные Джоном Боллинджером, они сочетают в себе «тренд» и волатильность. Описание того, как их можно использовать, находится здесь:

Текущее состояние Nifty показано ниже. Хотя цена находится выше верхней полосы, обратите внимание, что верхняя и нижняя полосы сошлись, что указывает на более низкую волатильность. Это указывает на нейтральную позицию:ни переоценена, ни недооценена.

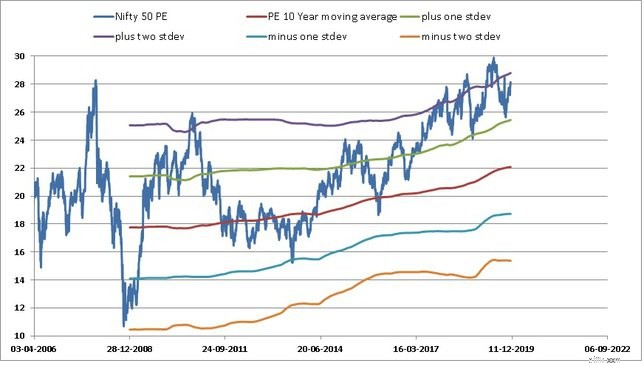

10-летнее среднее значение Nifty и +1,+2,-1,-2 и стандартное отклонение выше/ниже среднего показано ниже. За последние 11 лет среднее значение PE за 10 лет по NIfty выросло с немногим менее 18 до примерно 22 . Таким образом, определение "высокого PE" постоянно меняется.

Текущий показатель PE Nifty колеблется между средним значением + стандартное отклонение (+1) и средним значением + 2 стандартного отклонения (+ 2) линии. В течение последних пяти лет или около того это имело место, за исключением двух значительных отклонений, указанных ниже. Так что из этого не ясно, неизбежно падение или нет.

Текущий показатель PE Nifty колеблется между средним значением + стандартное отклонение (+1) и средним значением + 2 стандартного отклонения (+ 2) линии. В течение последних пяти лет или около того это имело место, за исключением двух значительных отклонений, указанных ниже. Так что из этого не ясно, неизбежно падение или нет.

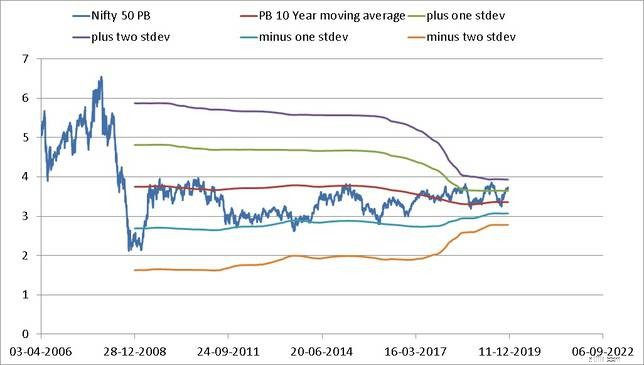

Соответствующие значения для Nifty PB показаны ниже. Nifty PB недавно упал ниже среднего 10-летнего PB. PB редко поднимался выше линии +1. Если мы посмотрим на эту диаграмму, в верхней части не так уж много места.

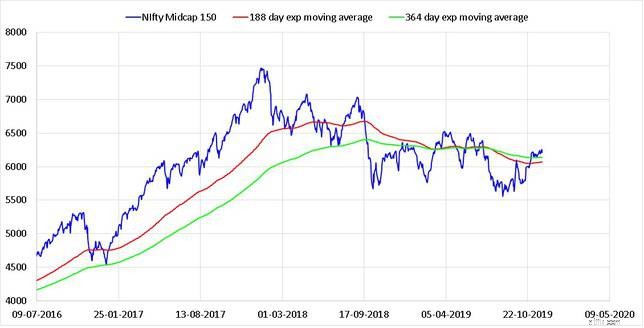

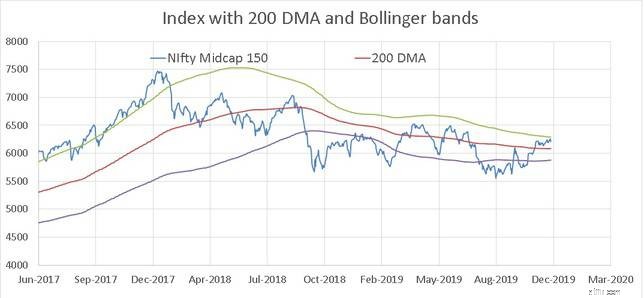

Давайте теперь посмотрим на соответствующий график для Nifty Midcap 150.

6-месячная EMA все еще ниже 12-месячной EMA, а цена чуть выше обеих. Это указывает на то, что рынок правильно оценен.

По сравнению с апрелем 2018 года полосы волатильности значительно сужаются, что указывает на более низкую волатильность, когда цена движется к верхней полосе. Опять же, это не указывает ни на завышенную, ни на заниженную оценку.

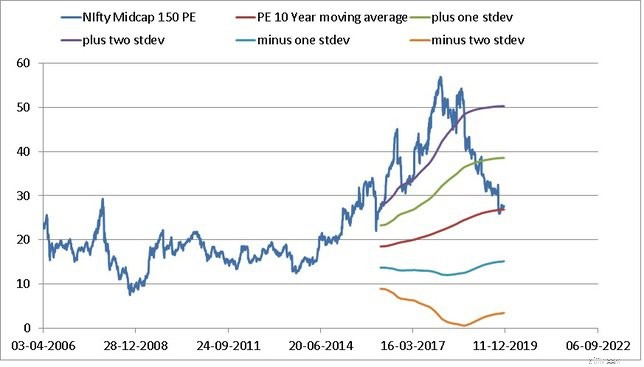

История Nifty Midcap 150 PE и PE не так велика, как у Nifty. Таким образом, к среднему показателю PE/PB за десять лет нельзя относиться слишком серьезно. Учитывая, что текущий показатель PE близок к среднему, у акций со средней капитализацией есть хороший потенциал для роста.

Текущий показатель Nifty Midcap 150 ПБ выше среднего показателя за десять лет. Таким образом, это снова означает, что эти акции, вероятно, по-прежнему имеют высокую цену.

Читатели могли заметить, что выводы из разных индикаторов не совпадают. Это часто бывает. В пространстве с большой капитализацией волатильность ниже, чем в недавнем прошлом, но PB почти на одно стандартное отклонение выше среднего за 10 лет. Это означает, что места для продвижения вверх не так много.

В пространстве средней капитализации PB снова указывает на дорогие акции, но это ненадежно, поскольку история слишком коротка. Волатильность низкая, но нельзя однозначно сказать, есть ли потенциал для восходящей экспансии. Глядя здесь только на PE, можно ввести в заблуждение.

Как указывалось выше, графики, показанные в этой статье (включая другие показатели), могут быть воспроизведены читателями с помощью этого инструмента:Инструмент Nifty Valuation:узнайте, является ли фондовый рынок дорогим или дешевым несколькими способами