Когда фондовые индексы переходят территорию медвежьего рынка, легко забеспокоиться, увидев, что баланс вашего счета растет и падает на несколько процентных пунктов каждый день. Хотя ситуация, с которой мы сталкиваемся сегодня, уникальна (сдерживание коронавируса, ценовая война на нефть и т. Д.), Рыночная среда такого типа - нет. Для хорошо подготовленных, долгосрочных инвесторов сейчас самое время придерживаться курса, оценивая потенциальные возможности по мере того, как активы становятся перепроданными. Ниже мы предлагаем серию диаграмм, подробно описывающих исторические параллели и подтверждающих необходимость диверсификации портфелей.

В таблице ниже подробно описаны последние несколько медвежьих (или близких к нему) просадок рынка, начиная с 1987 года. Хотя вы часто слышите о величине просадки (красные числа), менее обсуждаются результаты следующих 12 месяцев или зеленые числа. Многие из лучших торговых дней за все время приходятся на месяц с худшими торговыми днями, и перерыв в эти лучшие дни может существенно повлиять на долгосрочные результаты.

Чтобы просмотреть диаграмму в полном размере, нажмите здесь

Заманчиво попытаться рассчитать время на рынке, но для этого необходимо принять два важных решения по времени - когда продавать и когда покупать. Несколько небольших просчетов любого хода могут существенно повлиять на результаты. Как показано ниже, если упустить только 10 лучших рабочих дней на рынке за последние 20 лет, это снизит прибыль от инвестиций в размере 100 000 долларов примерно наполовину.

"target =" _ blank "> Чтобы просмотреть диаграмму в полном размере, нажмите здесь

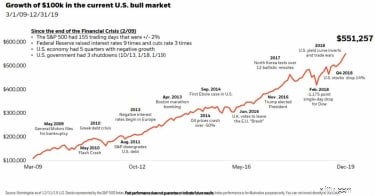

Оглядываясь назад на последнее десятилетие или столетие, если на то пошло, было много оправданий для продажи акций. Сразу за прошедший бычий рынок у нас был кризис греческого долга, введение отрицательных процентных ставок, вспышка лихорадки Эбола, Brexit и глобальная торговая война, и это лишь некоторые из них. Несмотря на все это, фондовые рынки по-прежнему демонстрируют впечатляющую прибыль.

"target =" _ blank "> Чтобы просмотреть диаграмму в полном размере, нажмите здесь

Многие выскажут свое мнение, но мы считаем, что предсказать, как будет развиваться этот кризис, практически невозможно. Что, возможно, более вероятно, так это то, что волатильность останется высокой в ближайшие недели и, возможно, месяцы. Учитывая эти рамки, мы сохраняем нашу веру в диверсифицированные портфели.

"target =" _ blank "> Чтобы просмотреть диаграмму в полном размере, нажмите здесь

Вывод: Пережить эти периоды рыночной неопределенности редко бывает забавным занятием, но время от времени эти проблемы будут возникать. Важно сохранять спокойствие и сосредоточиться на долгосрочной перспективе.

Чтобы получить дополнительную информацию или обсудить дальнейшие вопросы, напишите мне или позвоните мне по телефону 203.409.1270.

Заявление об ограничении ответственности:Summit Financial, LLC. является зарегистрированным инвестиционным консультантом SEC («Саммит») со штаб-квартирой по адресу:4 Campus Drive, Parsippany, NJ 07054, тел. 973-285-3600. Он предоставляется для вашей информации и руководства, не предназначен для использования в качестве конкретных рекомендаций и не представляет собой предложение о продаже ценных бумаг. Summit является инвестиционным консультантом и предлагает услуги по управлению активами и финансовому планированию. Индексы неуправляемы и не могут быть инвестированы напрямую. Данные в этом отчете получены из источников, которые мы и наши поставщики считаем надежными, но мы не гарантируем своевременность или точность этой информации. Индекс Standard &Poor's 500 (S&P 500) - это неуправляемая группа ценных бумаг, которая считается репрезентативной для фондового рынка; индекс MSCI EAFE (Европа, Австралазия, Дальний Восток) - это индекс рыночной капитализации, скорректированный в свободном обращении, предназначенный для измерения показателей фондовых рынков развитых стран, за исключением США и Канады; Bloomberg Barclays U.S. Aggregate Bond Index - это взвешенный по рыночной капитализации индекс, включающий казначейские ценные бумаги, облигации государственных учреждений, облигации с ипотечным покрытием, корпоративные облигации и некоторые иностранные облигации, обращающиеся в США; Russell 2000 Index - это взвешенный по рыночной капитализации индекс, в который входят 2000 наименьших компаний, входящих в Russell 3000 Index. Перед принятием решения об инвестициях проконсультируйтесь со своим финансовым специалистом. Прошлые результаты не являются гарантией будущих результатов. Диверсификация / распределение активов не гарантирует прибыли или убытков.