Не все операции с акциями представляют собой прямые покупки или продажи. Есть несколько стратегий, которые вы можете использовать для увеличения своей прибыли, хотя они также увеличивают риск понесения убытков. Среди этих стратегий — короткие продажи.

Обычно инвесторы продают короткие позиции, чтобы застраховать свои портфели от возможных потерь от других акций, которыми они владеют. Но спекулянты могут открывать короткие позиции, ожидая получить прибыль от значительного падения цены акций.

Содержание 1. Как работает короткая продажа 1.1. Каковы риски? 1.2. Короткое сжатие 2. Покупка варрантов 3. Кто кредитор?Хотя большинство инвесторов покупают акции, которые, по их мнению, вырастут в цене, другие инвестируют, когда они думают, что цена акции упадет, возможно, существенно. То, что они делают, описывается как продажа без покрытия. .

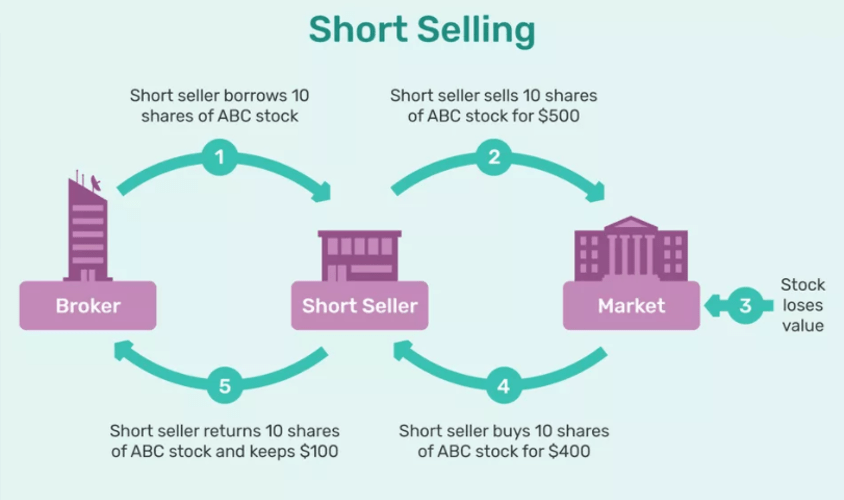

Чтобы продать без покрытия, вы берете взаймы акции, которых у вас нет. t получить от вашей брокерской фирмы и дать приказ на продажу. Выручка хранится на условном депонировании до тех пор, пока акции не будут возвращены. Затем вы ждете, пока цена акции упадет. Если это так, вы покупаете акции по более низкой цене, возвращаете их фирме (плюс проценты и комиссионные), а разница зачисляется на ваш счет.

Например, вы можете продать без покрытия 100 акций акции по цене 10 долларов за акцию. Если цена упадет, вы купите 100 акций по цене 7,50 доллара США за акцию, вернете их и сохраните себе разницу в 2,50 доллара США за акцию за вычетом сборов и комиссионных.

Выкуп акций называется закрытием короткой позиции . В этом случае, поскольку вы продали их дороже, чем заплатили за их замену, вы получили чистую прибыль.

Риск продажи без покрытия заключается в том, что цена акций пойдет вверх, а не вниз, или что падение цены займет много времени. Время важно, потому что вы платите своему брокеру проценты за акции, которые вы одолжили. Чем дольше длится процесс, тем больше вы платите и тем больше процентные расходы уменьшают вашу потенциальную прибыль.

Увеличение стоимости акций — это еще больший риск. Если цена идет вверх, а не вниз, вы рано или поздно будете вынуждены заплатить больше, чтобы покрыть свою короткую позицию, чем вы заработали на продаже акций. На самом деле, вы можете понести большие потери.

Иногда продавцы без покрытия попадают в затруднительное положение. Это происходит, когда акции, по которым сильно шортили, начинают расти. Борьба между короткими продавцами, чтобы закрыть свои позиции, приводит к активным покупкам, что еще больше увеличивает цену.

Узнайте, как я могу помочь вам заставить ваши деньги работать на вас

Управляемые инвестиционные счета – раскрыть потенциал профессионального управления активами. Позволь мне зарабатывать тебе деньги, пока ты наслаждаешься жизнью.

Исследование рынка акций и фьючерсов – используйте мой технический и фундаментальный анализ, чтобы подобрать свинг-сделки с лучшим соотношением риска и вознаграждения.

Послать запросКак и короткая продажа, варрант — это способ сделать ставку на будущую цену акции, хотя покупка варранта определенно менее рискованна. Варранты гарантируют за небольшую плату возможность купить акции по фиксированной цене в течение определенного периода времени. Инвесторы покупают варранты, если считают, что цена акции растет.

Например, вы можете заплатить 1 доллар США за акцию за право купить акции по цене 10 долларов США в течение пяти лет. Если цена поднимется до S 14 и вы воспользуетесь своим варрантом, вы сэкономите 3 доллара на каждой купленной акции. Затем вы можете продать акции по более высокой цене, чтобы получить прибыль (14 долл. США – (10 долл. США + 1 долл. США) =3 доллара США), или 300 долларов США за 100 акций.

Компании продают варранты, если планируют привлечь деньги за счет выпуска новых акций или продажи акций, которые они держат в резерве. После того, как варрант выдан, он может быть зарегистрирован и продан, как и другие инвестиции. Значение wt после записи в таблице акций означает, что котировка относится к варранту, а не к самой акции. Если рыночная цена акции ниже установленной цены по истечении срока действия варранта, варрант ничего не стоит. Но так как варранты довольно дешевы и имеют относительно долгий срок действия, они активно торгуются.

НЕ ДОСТАВЛЯЕТСЯ

Положение SEC SHO ограничивает открытые короткие продажи или короткие продажи без подтвержденного доступа к коротким акциям. Среди прочего, незакрытая короткая продажа может нарушить процесс расчетов, резко увеличить комиссионные сборы брокеров и подорвать стоимость незаконно проданных акций.

Шорты часто увеличиваются, когда рынок находится на подъеме. Продавцы коротких позиций считают, что должна произойти коррекция или падение рыночных цен, особенно если экономика в целом не растет так быстро, как растет стоимость акций. Но короткие продажи также считаются бычьим признаком или предвестником роста торговли, поскольку короткие позиции должны быть закрыты.

Вы можете задаться вопросом, где брокеры находят акции, чтобы одолжить их клиентам, которые хотят открыть короткую позицию. Хотя они могут пользоваться запасами акций своей фирмы, они с большей вероятностью займут средства на маржинальных счетах других инвесторов или на счетах институциональных инвесторов, таких как портфели взаимных фондов или пенсионных фондов.

Противоположностью коротких продаж является открытие длинных позиций по акциям. Это означает покупку акций, чтобы держать их в своем портфеле до тех пор, пока вы не будете готовы их продать, либо для получения прибыли, либо для предотвращения дальнейших убытков. Одна и та же идея иногда выражается как длинная позиция или длинная позиция.

Используя родственный язык, когда вы покупаете опционы на акции или другие инвестиционные продукты, вы играете в лонг, а инвестор, продающий опционы, — в шорт. При торговле опционами, в отличие от торговли акциями, количество длинных позиций должно равняться количеству коротких позиций.

Отсутствует определенная прозрачность в том смысле, что фактические владельцы акций могут никогда не узнать, что их акции были переданы взаймы. С одной стороны, это не совсем проблема. Их право собственности не подвергается риску, поскольку брокеры, которые действуют по ордерам на короткие продажи, держат выручку от продаж на условном депонировании от имени кредитора до тех пор, пока акции не будут возвращены.

Но хотя акции безопасны, у кредитора есть потенциальный недостаток, который может застать вас врасплох. Любые дивиденды, выплачиваемые по вашим акциям в течение того времени, когда они находятся в кредите, облагаются налогом по вашей обычной ставке федерального налога, а не по более низкой ставке долгосрочного прироста капитала, которая применяется к квалифицированным дивидендам. Вы также можете быть не в состоянии голосовать по корпоративным вопросам с другими акционерами компании, если это голосование происходит, когда ваши акции находятся в аренде.

Эти правила побудили некоторых инвесторов ограничить использование маржинальных счетов, если они не совершают много маржинальных покупок или коротких продаж. Или они могут позаботиться о том, чтобы вносить на депозит только акции, не приносящие дивиденды, чтобы соответствовать требуемому минимуму для возможности торговать через маржинальный счет.

Что такое короткая продажа акций? Смысл и примеры Инны Роспутни