Те, кто попал в это, сравнивают это с ощущением, что попали в ловушку кошмара. Вы отчаянно пытаетесь проснуться, но не можете. Те из вас, кто сталкивался с этим, знают, о чем я говорю:ужасные акции с коротким сжатием. Как можно избежать ужаса быть пойманным в этот кошмарный сценарий фондового рынка? Для начала полезно знать, как определить акции, которые являются главными кандидатами на короткое сжатие. Но сначала начнем с основ.

Если вы достаточно долго были в нашей торговой комнате, вы, вероятно, слышали, как трейдеры говорят:«Я давно на Facebook». В переводе на простой язык, наличие длинной позиции по акциям означает, что вы полностью купили акции.

Таким образом, 100 акций в длинной позиции в Facebook означают, что вы владеете 100 акциями. Ни больше ни меньше. Но что значит быть «коротким»? Вместо того, чтобы владеть 100 акциями Facebook, вы «одалживаете их» у своего брокера и продаете «коротко» на открытом рынке.

Итак, зачем кому-то вообще хотеть занимать акции? Основываясь на вашем обширном техническом и фундаментальном анализе, вы думаете, что цена акций упадет.

Ваша цель — продать акции покупателю по полной цене сейчас и надеяться, что цена упадет еще ниже. По сути, вы хотите выкупить их по более низкой цене, вернуть акции своему брокеру и оставить прибыль себе.

Таким образом, если вы скажете:«У меня короткая позиция FB», например, вы продали акции Facebook (которые вам не принадлежат) и надеетесь, что цена их акций упадет еще ниже. Прочтите нашу статью о том, как работает продажа акций.

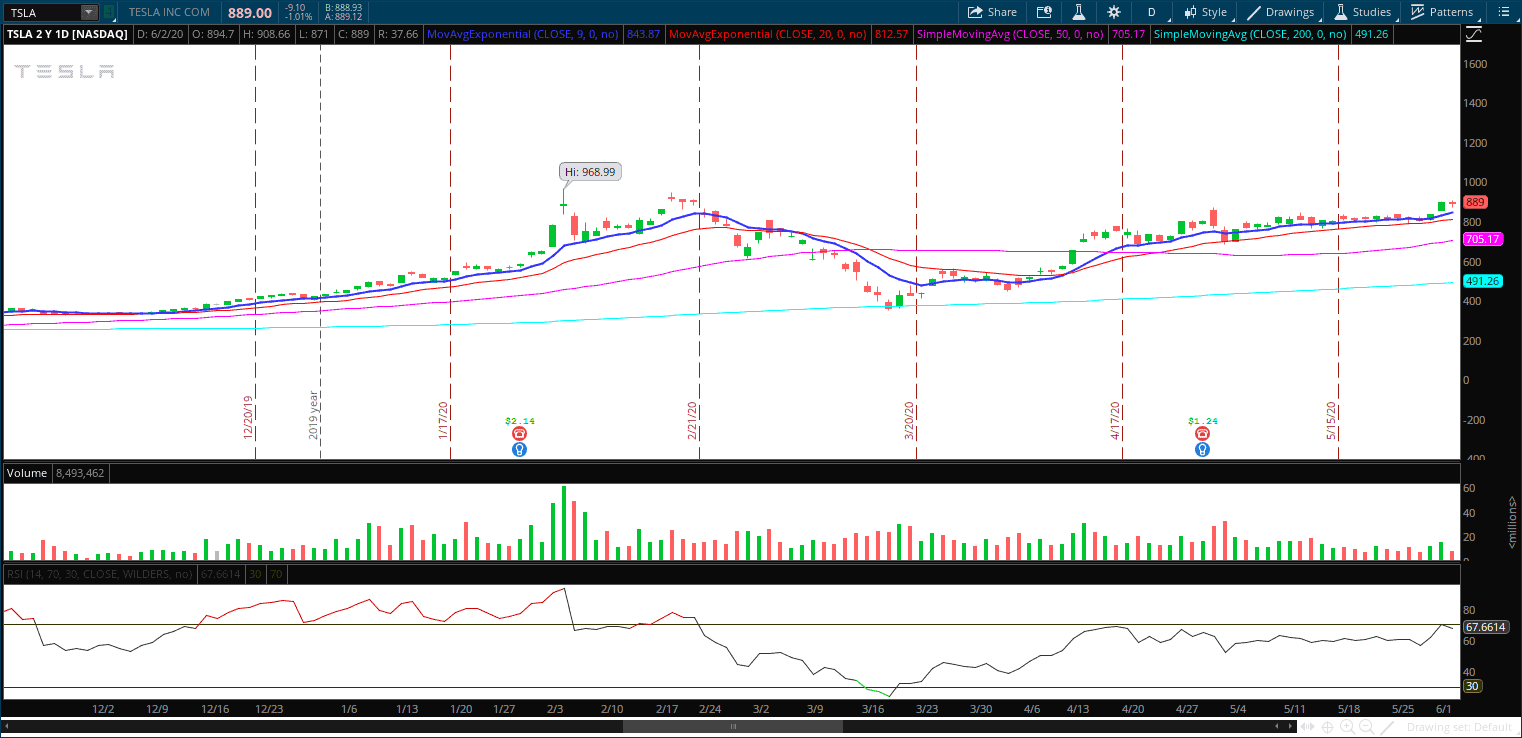

Для доказательства давайте не будем искать дальше Telsa ($TSLA). В конце 2019 года инвесторы делали большие ставки на провал TSLA. К сожалению, цена акций взлетела на 400%, и короткие позиции были сбиты. Это означает, что их зажали.

В общей сложности они потеряли около 8 миллиардов долларов. Но это их не поколебало. Настолько, что в начале 2020 года акциями Telsa были самые короткие позиции.

Для сравнения:более 18% выпущенных акций Telsa были в коротких позициях! Наконец, в марте этого года TSLA упал вместе с остальным фондовым рынком. В результате продавцы на понижение заработали на распродаже около 50 млрд долларов!

Пройдите наши онлайн-курсы по трейдингу, чтобы узнать, как продавать короткие позиции по таким акциям, как $TSLA.

К сожалению, мы не всегда оказываемся правы в наших прогнозах цен на акции. Если по каким-либо причинам цены на акции растут, продавцы коротких позиций вынуждены покупать акции по более высокой цене. Часто быстро. Безумно.

Затем они должны отыграть разницу между ценой, которую они продали, по новой цене. В нашем списке грошовых акций иногда есть акции, которые можно продать.

«Паника коротких ордеров на покрытие и связанный с этим рост цены акций известна как короткое сжатие». Нажмите здесь, чтобы получать оповещения в режиме реального времени о некоторых акциях с коротким сжатием 🙂

В качестве примера предположим, что вы следите за компанией ABC и знаете, что они испытывают финансовые трудности, и циркулируют новости о банкротстве.

С этим лакомым кусочком информации вы открыли короткую позицию на 1000 акций по цене 3,00 доллара на общую сумму 3000 долларов. Однако, без вашего ведома, они получили финансовый выкуп, в результате чего цены на акции взлетели за одну ночь до 4,50 долларов. На данный момент вы в минусе на 1500 долларов. После открытия рынка вы пытаетесь выкупить как можно больше из 1000 акций по самой низкой цене.

Но тебя не могут казнить. Ваше кровяное давление стремительно растет с ростом цен, поскольку все больше и больше покупателей спешат войти. Бесконечная петля обратной связи продолжается, поскольку все больше коротких позиций сжимаются и вынуждены покрываться.

Когда все сказано и сделано, акции взлетели до 8 долларов, и вы попали на крючок, чтобы покрыть 1000 акций по 8 долларов. Сердечный приступ неизбежен в этот момент.

Сейчас я драматизирую. Вы, вероятно, могли бы быть частично заполнены, но, тем не менее, быть застигнутым в коротком сжатии не весело.

Добро пожаловать в торговлю на фондовом рынке.

Знаете ли вы, что есть определенные характеристики акций, которые делают их хорошими кандидатами на короткое сжатие?

Акции, которые активно продаются в шорт с высоким коэффициентом короткого плавания и дня к покрытию, созрели для короткого сжатия.

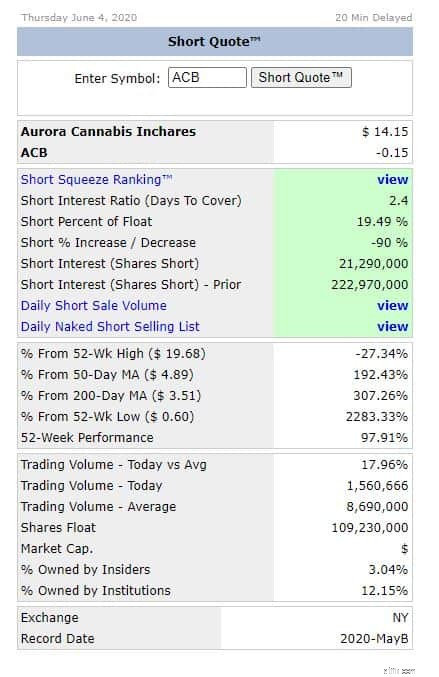

У нас есть два критерия, которые полезны для идентификации этих акций:короткая процентная ставка и коэффициент короткой процентной ставки. Короткие проценты — это просто процент коротких акций от общего числа находящихся в обращении. Как отмечалось выше, Telsa была на уровне 18%, что было чрезвычайно высоким показателем в мире торговли. Вы можете проверить короткие проценты по любым акциям на сайте shortsqueeze.com

В качестве альтернативы коэффициент коротких процентов рассчитывается путем деления общего количества коротких акций на средний объем торгов акциями.

Коэффициент коротких процентных ставок, также называемый количеством дней до покрытия, относится к количеству дней, в течение которых продавцы коротких позиций выкупают все акции, которые были проданы без покрытия. Чаще всего стабильные компании имеют более низкие коэффициенты коротких процентных ставок, чем спекулятивные акции. Каждое утро мы показываем вам акции с высокими короткими процентными ставками на нашем экране торговых идей в режиме реального времени.

В целом, короткие проценты подскажут вам, изменится ли отношение инвесторов к компании. Мы могли бы интерпретировать снижение коротких позиций (т. е. меньшее количество коротких позиций) как бычий настрой. Инвесторы считают, что компания более стабильна, либо цена выросла слишком быстро, и шорты распроданы.

В качестве альтернативы, короткий всплеск интереса может указывать на медвежьи настроения. Но и чрезвычайно высокая короткая заинтересованность может быть признаком предстоящего короткого сжатия, что, следовательно, подтолкнет цену еще выше.

Некоторые короткие данные сжатия предоставлены с очень популярного сайта для этого типа данных!

Как я упоминал выше, многие «инвесторы-противоречащие» покупают акции с высоким коротким интересом, чтобы извлечь выгоду из их потенциального короткого сжатия.

Осмелюсь ли я сравнивать продавцов с короткими продажами с акулами в воде? Думайте о коротких продавцах как об акулах, плавающих вокруг в поисках «крови» или переоцененных акций.

Но это не без рисков.

Могут быть веские причины для высокого краткосрочного интереса, мрачных перспектив, отсутствия доверия инвесторов, причины бесконечны. Большой короткий интерес не означает, что цена акций будет расти. На самом деле, многие акции, которые сильно зашортили, продолжают падать в цене.

Что приводит меня к еще одному огромному риску, о котором вам нужно помнить:ваш неограниченный потенциальный убыток. Во-первых, тот, кто купил настоящие акции, может потерять 100% своего капитала только в том случае, если акции упадут до 0,00 доллара.

Однако тот, кто продал акции без покрытия, может потерять более 100% своих первоначальных инвестиций, если цена взлетит до небес. Поскольку для цены акции нет потолка, она может взлететь до небес и даже выше.

Тем не менее, короткие сжатия могут быть хлебом насущным для моментумных дневных трейдеров. Многие будут внимательно следить за этими сильно короткими акциями и терпеливо ждать, пока они вырастут.

Как только цена начинает набирать обороты, они вскакивают и покупают в надежде подняться на вершину короткой волны сжатия!

Ничто не может гарантировать, что акции, которые вы покупаете, продаете или открываете короткую позицию, будут двигаться в нужном вам направлении. Если бы это было так, мы все были бы миллионерами.

Чтобы не попасть в кошмар короткого сжатия, лучше всего инвестировать в себя и свое образование.

Знайте, как определить акции, которые формируются, и как читать графики. Знайте, как войти и выйти в нужное время.

Инвестируйте в себя, а все остальное просто! Инвестиции в членство в Bullish Bears — это первый шаг в этих инвестициях. Сделайте правильный выбор вместе с нами сегодня.