Didi Chuxing, одна из крупнейших в мире компаний, предоставляющих услуги такси, подала заявку на IPO 10 июня 2021 г. и, как ожидается, начнет торги на Нью-Йоркской фондовой бирже под символом DIDI 30 июня 2021 г.

Обновление:Didi скоро может быть исключена из листинга NYSE. Мы делимся тем, что должны знать акционеры китайских компаний, котирующихся в США.

Хотя компания не раскрыла размер предложения, исходя из привлеченных ею 4,4 млрд долларов США, оценка Didi составит около 73 млрд долларов США, что делает ее одним из крупнейших технологических IPO года.

Didi Chuxing, поддерживаемая инвестиционными гигантами Tencent и SoftBank, является крупной компанией, которая конкурирует со своими коллегами, такими как Uber, Grab и Lyft. Наряду с восстановлением туристической индустрии эта компания может извлечь выгоду из роста спроса на услуги такси, что делает это IPO интересным.

Поэтому давайте углубимся в бизнес Didi Chuxing и определим, является ли это хорошей инвестицией!

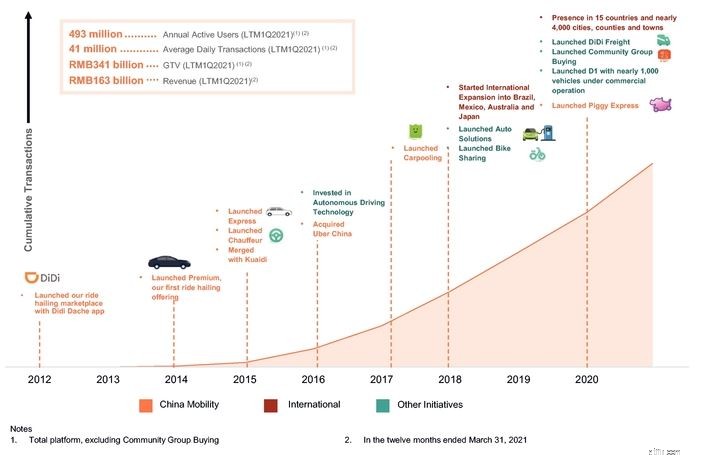

Компания Didi была основана 9 лет назад, в 2012 году, для предоставления услуг такси в Китае.

За прошедшие годы ее бизнес консолидировался, поскольку компания приобрела своих конкурентов, таких как поддерживаемая Alibaba компания Kuaidi в 2015 году и подразделение Uber в Китае.

Помимо Китая, компания также вышла за границу, начиная с Бразилии в 2018 году. На сегодняшний день она присутствует в 14 странах за пределами Китая, при этом среднегодовой темп роста числа активных пользователей составляет 63,5 % . с 23 млн до 60 млн.

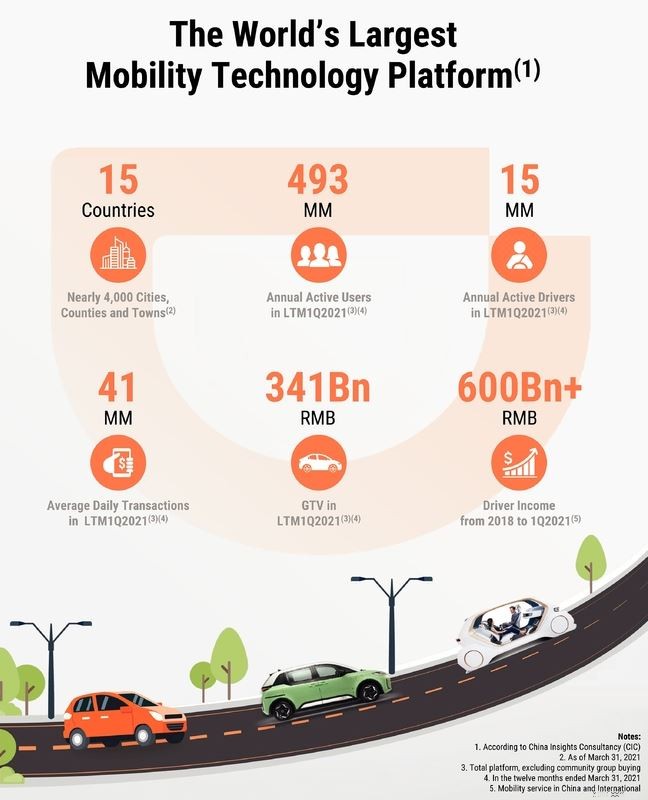

Спустя 9 лет после создания Didi стала одной из крупнейших в мире мобильных платформ. который включает в себя совместное использование поездок, услуги доставки, сети зарядки электромобилей, автономное вождение и управление автопарком.

Компания работает в 15 странах и имеет более 493 миллионов активных пользователей в год, совершающих в среднем 41 миллион транзакций в день. , это удивительный подвиг.

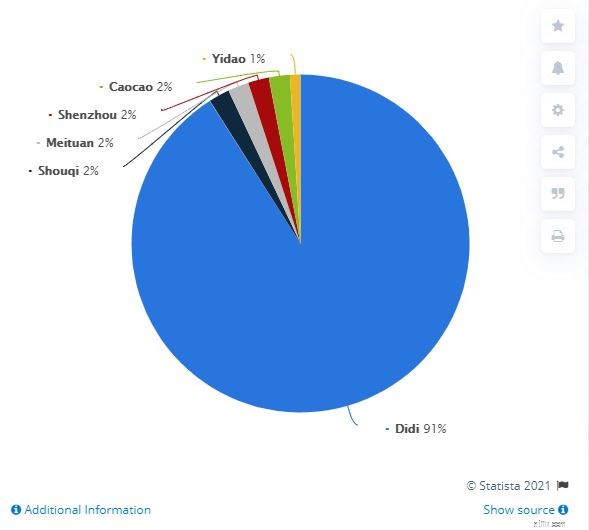

Доля Didi на китайском рынке в 4 квартале 2018 года составляла 91 %. В настоящее время Didi по-прежнему остается доминирующим игроком с долей рынка 90 %. .

Это не значит, что нет конкуренции, поскольку в Китае действуют сотни платформ разного размера. Ожидается, что конкуренция будет расти, и Didi не может расслабляться.

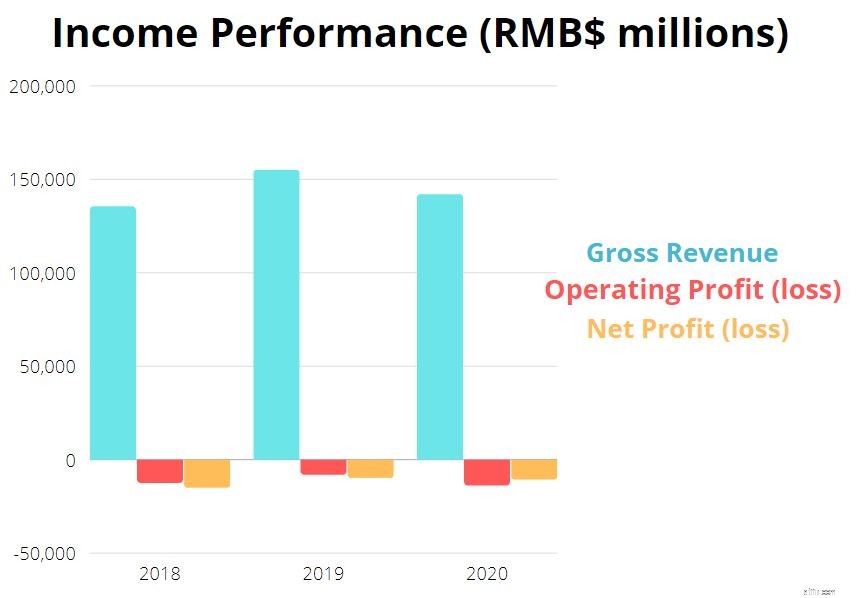

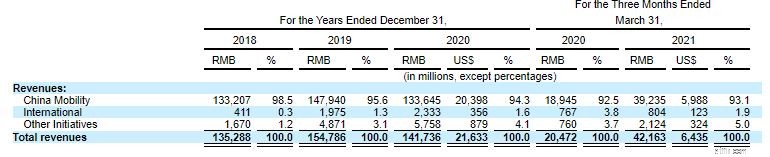

Доход Didi снизился на 8,4% с 154,8 млрд юаней в 2019 году до 141,7 млрд юаней в 2020 году. Это произошло в основном из-за воздействия Covid 19, который снизил спрос на мобильные услуги.

Однако это снижение впечатляюще низкое, учитывая, что доход Uber снизился на 21 %. во время пандемии. При этом рост выручки в период с 2018 по 2019 году тоже не был столь значительным:рост составил всего 14,4 %.

У Didi есть три основных сегмента бизнеса:

Сегмент мобильной связи в Китае включает в себя операции в Китае, которые включают в себя услуги такси, шофера и автосцепки. Его международный сегмент включает в себя как услуги такси, так и услуги по доставке еды в странах за пределами Китая. Наконец, сегмент Другие инициативы включает в себя совместное использование велосипедов, автомобильные решения (в основном зарядка, заправка, техническое обслуживание и ремонт, а также лизинговый бизнес, осуществляемый самостоятельно), внутригородские перевозки, групповые покупки, автономное вождение и финансовые услуги.

По состоянию на 2020 год деятельность Didi в Китае по-прежнему составляет основную часть ее доходов (94,3 %). ) как показано ниже. Выручка China Mobility снизилась на 9,7% с 147,9 млрд юаней в 2019 году до 133,6 млрд юаней в 2020 году. С другой стороны, ее международный сегмент и сегмент «Другие инициативы» выросли на 18,1% и 18,2% соответственно из-за роста ее услуги такси, доставки еды и проката велосипедов.

Поскольку Didi пытается сохранить свое лидерство на рынке Китая, расширяясь за границу, последние 3 года она не приносила прибыли.

В период с 2018 по 2019 год наметились признаки улучшения, но пандемия привела к большим потерям в 2020 году по сравнению с 2019 годом.

Маржа валовой прибыли Didi улучшилась с 2018 года, поскольку себестоимость выручки снизилась. Это положительный признак того, что компания достигла эффекта масштаба.

Тем не менее, маржа валовой прибыли в размере 11,2%, мне кажется, низкой.

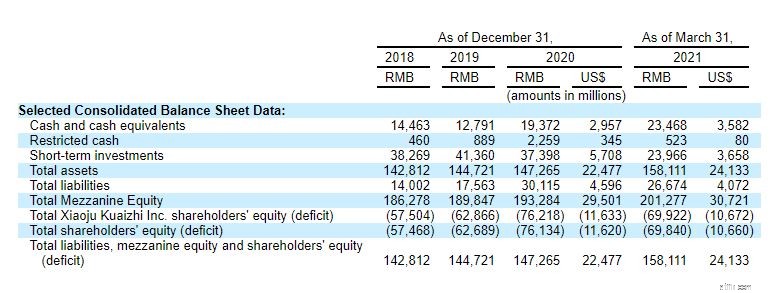

Денежные средства и их эквиваленты Didi росли последние 3 года. что является положительным знаком. Однако обратите внимание, что часть этих денег является депозитом клиента. который удерживается платформой. Это наличные деньги, которые клиенты не использовали, и поэтому они не могут быть признаны прибылью для Didi.

Денежные средства и их эквиваленты в размере 23 млрд юаней по состоянию на 21 марта 2021 года едва покрывают текущие обязательства компании в размере 23 млрд юаней.

Общие активы Didi в размере 158 миллиардов юаней намного превышают ее обязательства в размере 27 миллиардов юаней что обнадеживает, хотя мы должны отметить, что около одной трети активов составляет деловая репутация.

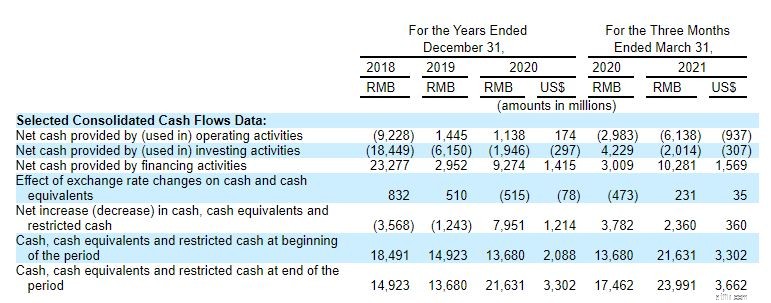

Чистые денежные средства от операционной деятельности в 2020 финансовом году составили 1,1 млрд юаней по сравнению с чистым убытком в размере 10,7 млрд юаней.

Огромная разница возникла из-за неденежных или неоперационных корректировок в размере 8,1 млрд юаней. и 3,6 млрд юаней за изменения счетов оборотного капитала. . Эта неденежная или неоперационная корректировка состояла в основном из расходов на износ и амортизацию в размере 5,3 млрд юаней и компенсации на основе акций в размере 3,4 млрд юаней.

Хотя хорошо, что денежный поток Didi за последние два года был положительным, Меня беспокоит его высокая амортизация. С 2018 года по настоящее время его износ и амортизация составили 2,8 млрд юаней, 4,0 млрд юаней и 5,3 млрд юаней за 2018, 2019 и 2020 годы соответственно.

Доминирование на рынке в Китае предполагает, что Didi продолжит извлекать выгоду из роста Китая в ближайшие годы.

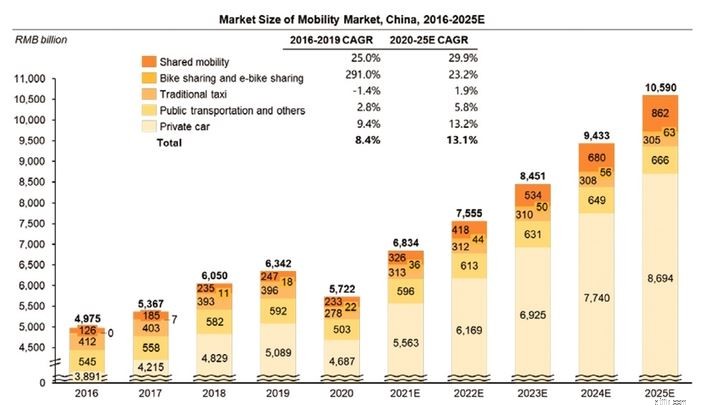

Рынок мобильных устройств — это огромный рынок, на долю которого приходится 8 % мирового ВВП. в 2020 году, поскольку потребители потратили более 6,7 триллиона долларов США. Вернувшись домой, Китай сегодня является крупнейшим в мире мобильным рынком, и в 2020 году на него будет приходиться 13,1% глобальной мобильности с объемом рынка 5,7 трлн юаней (873 млрд долларов США).

В дальнейшем ожидается, что его среднегодовой темп роста составит 13,1 %. к 2025 году достигнет 10,6 трлн юаней (1,6 трлн долларов США).

В отличие от своего американского аналога Uber, который недавно продал свой бизнес по производству беспилотных автомобилей стартапу, Didi по-прежнему вкладывает значительные средства в технологии беспилотных автомобилей. который, по мнению Диди, является ключом к будущему мобильности.

Действительно, автономное вождение может повысить безопасность, значительно снизив риск несчастных случаев, а также улучшить использование транспортных средств, позволяя автомобилям работать в течение дня. Хотя эта часть бизнеса все еще находится в зачаточном состоянии, Didi уже получила лицензию на перевозку пассажиров для автономного автопарка в Шанхае и в настоящее время тестирует парк из более чем 100 автомобилей.

Еще один более конкретный рост — это парк электромобилей. . В настоящее время Didi имеет крупнейшую в мире сеть электромобилей на своей платформе. по данным ЦИК.

Это подтверждается его зарядной сетью, которая является крупнейшей в Китае. В первом квартале 2021 года Didi занимает более 30 % рынка от общего объема зарядных устройств, и Didi, безусловно, является доминирующим игроком в этой области электромобилей.

Большая часть деятельности Didi находится в Китае, а это означает, что любые изменения в экономической или государственной политике Китая могут повлиять на ее бизнес. Китайская экономика отличается от экономики многих стран прежде всего степенью государственного участия. Хотя китайское правительство открыло свою экономику для рыночных сил, оно по-прежнему играет важную роль в регулировании развития отрасли.

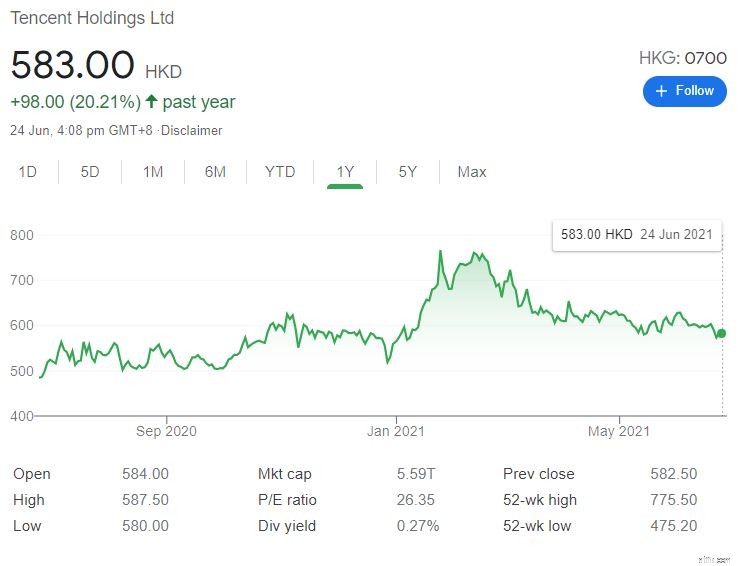

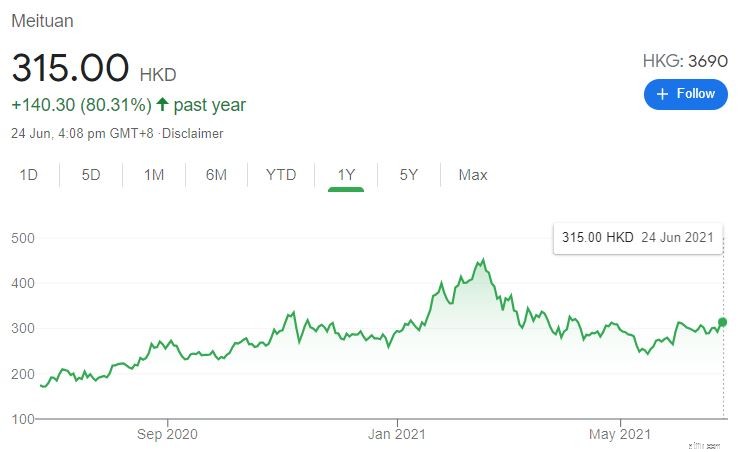

В последние месяцы Китай усилил контроль за монополистическим поведением крупных компаний, таких как Alibaba и Tencent. В апреле Alibaba была оштрафована на рекордные 2,75 миллиарда долларов США. В результате этого шага правительства Китая цена акций этих компаний упала с рекордно высокого уровня, когда Alibaba, Tencent и Meituan упали на 32%, 20% и 33% соответственно.

Didi не пощадили:еще в марте ее платформа для закупок общественных групп Chengxin Youxuan была оштрафована на 200 000 долларов США за недобросовестную конкуренцию. Пока Didi готовится к IPO, теперь она стоит перед антимонопольным расследованием со стороны регулятора рынка Китая. , Государственная администрация по регулированию рынка (ГАМР). Didi будет расследована в отношении любых недобросовестных действий, направленных на вытеснение конкурентов, а также в отношении ее механизма ценообразования.

Выйдет ли Didi из IPO в последнюю минуту? Или цена акций Didi упадет, как у Alibaba, Tencent и Meituan? Это еще предстоит выяснить, и это один из ключевых рисков для инвесторов.

Didi будет зарегистрирована на биржах США через американские депозитарные расписки (АДР). которые являются сертификатами, которые представляют акции иностранной акции. Это означает, что покупка Didi не дает вам права собственности на компанию, как это обычно бывает с обыкновенными акциями.

Ситуация усложняется тем, что Didi, как и многие китайские технологические фирмы, имеет сложную юридическую структуру. Это связано с ограничением, наложенным правительством Китая на иностранное владение компаниями. Чтобы обойти это, многие компании передали эти конфиденциальные активы специальным юридическим лицам, известным как VIE. которые принадлежат китайским лицам (обычно боссу).

До настоящего времени китайское правительство не вмешивалось. Тем не менее, это риск, на который инвестор должен обратить внимание, поскольку VIE могут быть признаны незаконными в любое время, что может привести к принудительному закрытию или продаже компании.

Кроме того, напряженность в отношениях между США и Китаем привела к многочисленным переговорам о делистинге китайских акций, зарегистрированных в США.

При бывшем президенте Дональде Трампе Комиссия США по ценным бумагам и биржам (SEC) приняла Закон о привлечении к ответственности иностранных компаний. . Этот закон потребует от компаний, публично зарегистрированных на биржах США, заявить, что они не принадлежат и не контролируются каким-либо иностранным правительством.

Кроме того, эти компании обязаны соблюдать требования аудиторских проверок, проводимых Советом по надзору за бухгалтерским учетом публичных компаний, иначе они рискуют быть исключенными из листинга.

Хотя это не должно быть проблемой для Didi, неясно, какие действия китайского правительства могут повлиять на листинг Didi.

Несмотря на почти монополию в Китае, Didi остается убыточной. Это признак жесткой конкуренции и того, что Didi не хватает ценовой политики.

Компания также расширяет свою деятельность за рубежом. Однако это тоже выглядит мрачно, поскольку сталкивается с другими конкурентами, такими как Uber (США), Grab (Юго-Восточная Азия), Glove (Европа и Африка), Cabify (Южная Америка) и многими другими.

Мы можем ожидать, что Didi будет оставаться убыточной еще несколько лет, стремясь завоевать долю рынка.

Точная оценка не разглашается. Однако, судя по отчетам, оценка Didi приближается к 73 миллиардам долларов США. (Последний раз во время привлечения капитала его стоимость оценивалась в 62 миллиарда долларов США).

При оценке в 73 млрд долл. США по сравнению с доходом в 21,6 млрд долл. США в 2020 году его коэффициент P/S составляет около 3,38. . Это сравнительно ниже, чем P/S Uber (8,08) и Lyft (9,67), что делает Didi привлекательным на первый взгляд. .

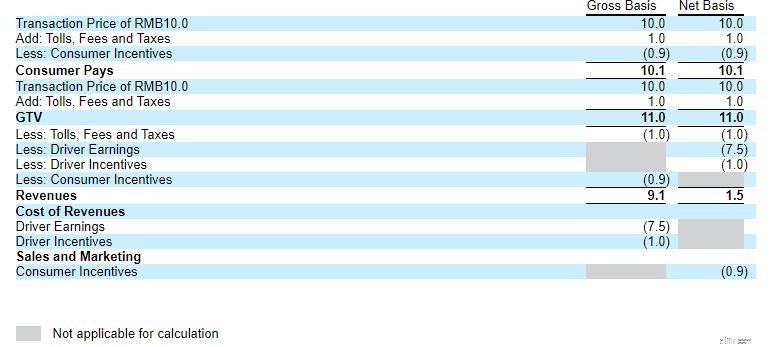

Однако это может быть не так, поскольку большая часть доходов Didi учитывается в валовом выражении. что отличается от Lyft и Uber, которые отчитываются на чистой основе. Это означает, что выручка Didi — это общая сумма, которую потребители заплатили за услугу, в то время как для Uber и Lyfe их общая выручка не включает доходы водителей и поощрения. Таким образом, доход Didi завышен, и это следует учитывать для лучшего сравнения.

В таблице ниже показана разница между моделью валового и чистого базового дохода.

После сокращения выручки Didi в 2020 году на 18,1 млрд долларов США, которая пошла на доходы водителей и поощрения, чистая выручка Didi составила около 3,5 млрд долларов США, что означает, что ее P/S – 20,8. .

Это очень много по сравнению с конкурентами Uber и Lyft.

Didi Chuxing является лидером рынка мобильной связи в Китае и, вероятно, останется им в обозримом будущем. Тем не менее, Didi работает на высококонкурентном рынке. Чтобы оставаться конкурентоспособным и сохранять свою долю рынка, компания должна продолжать предлагать стимулы своим водителям и потребителям.

Представьте себе, если GoJek предложит вам более дешевую поездку, вы все равно будете использовать Grab?

Низкая маржа компании показывает, что ей не хватает ценовой способности, а ее оценка IPO в 73 миллиарда долларов США, на мой взгляд, слишком высока. По этим причинам у меня пока нет планов инвестировать в Didi.