Я медведь в пузырьке бычий рынок. Вот мои мыслительные процессы.

В марте, когда вирус наступал нам на пятки, а мир сотрясался от шока, фондовый рынок рухнул. Индекс STI потерял 1000 пунктов с недавнего максимума до минимума в 2208 пунктов. В США индекс S&P 500 упал почти на 30%.

Я вспомнил, как говорил всем, кто хотел слушать, что это будет величайшая передача богатства в нашей жизни. . Я ожидал, что рынки будут падать дном за дном, что рынок недвижимости капитулирует, а вся финансовая система перевернется с ног на голову. Я не мог ошибиться больше.

В США президент Трамп подписал закон о пакете помощи на сумму 2,2 триллиона долларов США в два раза быстрее. Среди прочего, он предоставил 350 миллиардов долларов США на кредиты для малого бизнеса и 250 миллиардов долларов США на помощь по безработице.

В Сингапуре заместитель премьер-министра Хенг Суи Кит представил четыре бюджета, метко названные «Бюджеты единства», «Стойкость», «Солидарность» и «Стойкость», чтобы помочь справиться с экономическими последствиями. Чуть менее 100 миллиардов долларов США будут распределены по множеству схем среди частных лиц и предприятий.

Рынок успокоился. С минимума в 2200 пунктов STI отыграл часть своих потерь и теперь торгуется в районе 2600 пунктов. S&P 500 показал себя еще лучше — теперь он всего на 10 % ниже, чем до пандемии.

На местном рынке недвижимости случаев обращения взыскания на недвижимость было очень мало. Кажется, что на каждого продавца на рынке приходится пул готовых покупателей. Карантин мало что сделал для того, чтобы удержать настоящих покупателей жилья, поскольку в период действия выключателя были заключены сделки с многомиллионной недвижимостью. Финансовая система оставалась стабильной.

Передача богатства не состоялась. Я был неправ во всех отношениях.

Я всегда питал слабость к свободному рынку. Мне нравится идея позволить природе идти своим чередом, а периоды рецессии, инфляции и дефляции — лишь часть природы. Это способ очищения и регенерации экономики. После краха некоторые предприятия сгорают и рушатся. Из тлеющих углей вырастут другие, и в результате вся экономика станет сильнее и антихрупче. Таков подход австрийской школы к экономике.

С другой стороны, кейнсианцы считают, что правительства являются важнейшим посредником. Механизмов свободного рынка недостаточно для надлежащего распределения ресурсов, и государство должно вмешиваться, чтобы сдерживать рынки и предотвращать экстремальные циклы подъемов и спадов. Что касается COVID-19, многие правительства увлеклись кейнсианством.

Оборотной стороной государственного вмешательства является то, что иногда помощь может быть чрезмерной или даже ошибочной. Несмотря на то, что уровень безработицы является самым высоким за всю историю, фондовый рынок не моргнул глазом. Представьте, что вы засыпаете 1 января с рынком на уровне 3200 и просыпаетесь через шесть месяцев и обнаруживаете, что он торгуется на уровне 3115. Если бы вам никто не сказал, вы, возможно, даже не поняли бы, что COVID случился.

Карантин породил проблему с ликвидностью, которую правительства справедливо пытались решить, наводнив экономику наличными деньгами и дешевыми кредитами. При этом они фактически выпустили на волю монстра ликвидности. В данный момент именно эта ликвидность поддерживает рынок. Деньги как вода, они должны куда-то течь, и они выберут путь наименьшего сопротивления. Он не может сидеть на месте, ничего не делая и получая нулевые проценты. Большая часть этих денег попала на фондовый рынок.

Правда в том, что разрыв между экономическими данными и фондовым рынком никогда не был таким большим.

При анализе финансового состояния компании ликвидность определяется как способность фирмы выполнять свои краткосрочные обязательства. Ликвидность — краткосрочное понятие. Чем больше денег компания может привлечь за более короткий период времени, тем более ликвидной она считается. Без ликвидности лучшие компании не смогли бы выжить.

С другой стороны, платежеспособность — это способность компании выполнять свои долгосрочные финансовые обязательства. Независимо от того, насколько ликвидна плохо управляемая фирма с паршивым продуктом или несовершенной бизнес-моделью, в конечном итоге она столкнется с проблемами платежеспособности.

Хороший центральный банк может успокоить эмоциональных инвесторов и успокоить рынки, сдерживая приток денег. Но это только первый разрез. Чтобы бороться с последствиями COVID, все правительство должно объединиться, чтобы создать рабочие места, стимулировать экономический спрос и в конечном итоге превратить безнадежный долг в хороший кредит. В этом отношении мы все еще находимся на ранней стадии.

Фондовый рынок — это машина для голосования. Покупая (или продавая) акции, инвесторы голосуют своими деньгами за направление рынка. И по мере того, как разворачивается любое крупное рыночное событие, по телевидению будут выступать рыночные эксперты, комментаторы, аналитики и говорящие головы, которые рассказывают нам, как должен двигаться рынок и как должны реагировать инвесторы.

В ответ на них я постоянно напоминаю себе «Линейку» Витгенштейна.

Если вы не уверены в возможностях линейки, когда вы используете линейку для измерения таблицы, вы также используете таблицу для измерения линейки.

То, что я читаю и слышу, является просто отражением взгляда человека на направление рынка. Это не то, как отреагирует рынок. Читая и слушая кого-то, я могу больше сказать о человеке, чем о рынке. На каждого медведя, провозглашающего, что конец близок, приходится еще один бык с укоризненным оптимизмом, призывающий к величайшему бычьему забегу столетия.

На самом деле, я пришел к выводу, что то, думаете ли вы, что это бычье или медвежье движение вперед, во многом является определяющим фактором вашего доминирующего мыслительного процесса.

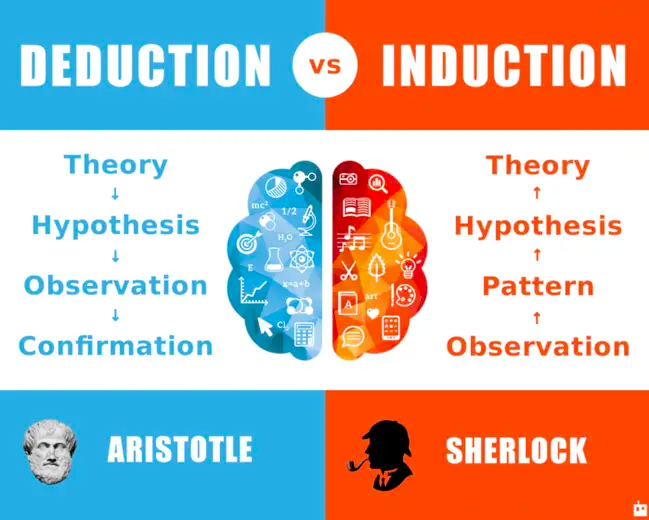

Давайте сначала рассмотрим два распространенных подхода к решению проблем.

Дедуктивное мышление начинается с утверждения или гипотезы, а затем проверяется с помощью наблюдений. Индуктивный, с другой стороны, начинается с наблюдения, а затем движется назад, чтобы прийти к теории.

Дедукция идет сверху вниз, а индукция — снизу вверх. Дедуктивные аргументы приводят к неопровержимым выводам тогда и только тогда, когда исходное утверждение истинно. В результате индукцию легче применять в повседневной жизни, потому что мир редко оперирует абсолютными предпосылками. Нет лучшего или худшего процесса – обе функции дополняют друг друга.

Если вы медвежий, скорее всего, вы используете свои дедуктивные процессы. Дедуктивный инвестор скажет:«Пузыри образуются, когда цена не поддерживается фундаментальными факторами». Все пузыри в конце концов заканчиваются слезами.

Индуктивный инвестор переворачивает стол и говорит:«Рынок продолжает расти из-за беспрецедентных действий ФРС по предоставлению ликвидности». Такого масштаба еще никогда не было. Мир изменился, и мы больше не можем использовать устаревшие методы оценки рынка. Индуктивные инвесторы оптимистичны по своей природе.

Что касается меня, то я принадлежу к бывшему лагерю. Я считаю, что четыре самых опасных слова для инвесторов:«На этот раз все по-другому» . Когда эйфория ликвидности пройдет, рынок будет вынужден столкнуться с проблемами платежеспособности. Он привязывается к шатким ногам, и это вопрос времени, когда музыка остановится.

Конечно, то, что я говорю, является скорее отражением меня самого и моих предубеждений, чем того, что будет делать рынок. Я уверен, что читатели не нуждаются в дальнейшем напоминании об этом. #Витгенштейн

На рынке легко выражать бычьи идеи. Вам просто нужно пойти туда, купить несколько акций и держать их, пока инвестиции не окупятся. К сожалению, для медвежьих людей все не так просто — при короткой продаже акций существует больше ограничений.

Последние несколько лет я периодически торгую опционами. Это всегда было подработкой, которой я занимаю свободное время. Попутно, когда случается жизнь, торговля отодвигается в сторону. Требования к работе, семейные обязательства и даже общественная деятельность всегда были выше торговли. В условиях самоизоляции и отсутствия работы легко уделить этому предприятию больше времени.

Впервые я прочитал о Нассиме Талебе в 2002 году из этой статьи Малкольма Гладуэлла. В нем рассказывается о том, как Талеб применяет противоположную стратегию покупки опционов без денег. Большинство опционов истекают бесполезно, и он теряет деньги в большинстве дней, месяцев и лет. Но когда сделка становится прибыльной, его прибыль становится огромной. С этого момента я попал на крючок.

Я был очарован этими сделками с низкой вероятностью и высокой доходностью в течение последнего десятилетия. Постоянно терять деньги против человеческой природы, мы не созданы для этого, и это противоречит принципам инвестирования. Нормальная психика требует небольших и постоянных побед, поэтому пассивный доход от дивидендов является таким привлекательным предложением.

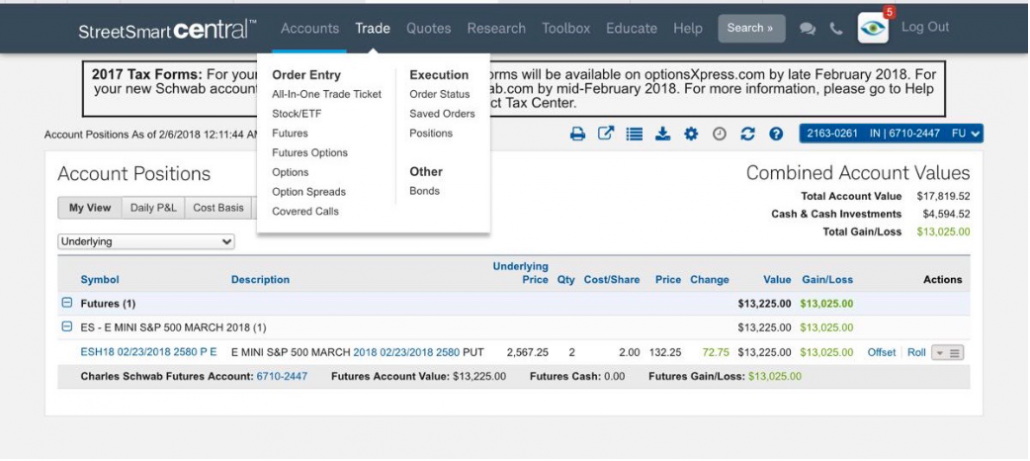

У меня были некоторые умеренные успехи на протяжении многих лет. Моя лучшая сделка произошла в феврале 2018 года, когда рынок резко скорректировался. Опционные контракты SPY на 200 долларов США выросли до 13 025 долларов США, что означает прибыль в размере 6 500 % за пару недель.

Было много других заметных> 10-кратных приростов. Однако с годами срок действия большинства моих опционов истекал бесполезно. Занимаясь этим некоторое время, я должен согласиться с Талебом в том, что это утомительное занятие и многого требует от трейдера. Видеть, как еженедельно истощается ваш капитал, может быть крайне деморализующе.

В последнее время многие оптимистичные инвесторы, особенно те, кто инвестировал в акции роста, такие как банда FANMAG, увидели, что их портфель значительно вырос. Большие прибыли приходят с большими правами хвастовства. Я получаю немало насмешек от своих друзей за то, что придерживаюсь этой неортодоксальной стратегии и упускаю прибыль. Но я всегда нахожу успокоение, говоря им, что им должно везти всегда, а мне везет только один раз.

Помимо чтения книг по торговле опционами, я также недавно нашел время для изучения опционных тренеров и курсов. К сожалению, большинство опционных трейдеров, с которыми я сталкивался, как правило, либо продавцы опционов, которые хотят получить премию, либо очень спекулятивные социальные влиятельные лица. Если есть трейдеры, которые являются поклонниками стратегии «толстый хвост», напишите мне, чтобы мы могли обмениваться идеями друг с другом.

Каждый имеет представление о направлении рынка. До сих пор быки были на стороне победителей, но я один из медведей, который считает, что ликвидность — это краткосрочное решение проблемы. ФРС способна накачать огромные объемы ликвидности, но она не сможет решить проблему долгосрочной платежеспособности. Это говорит мой дедуктивный инстинкт. Индуктивно мыслящий сказал бы иначе и склонен быть в бычьем лагере. Тем не менее, я бы поставил на кон свою веру, купив опционы пут. Я могу быть не на той стороне в течение долгого времени, но мне нужно быть правым только в нескольких случаях.

Как купить дом с помощью VA-ссуды на конкурентном рынке

Как купить опционы пут

Как купить акцию на фондовой бирже? Пошаговое объяснение!

Торговые стратегии медвежьими опционами - как использовать опционы на медвежьем рынке?

Бычьи стратегии торговли опционами – Как использовать опционы на бычьем рынке?