Если вы не любите активно управляемые фонды, инвестиции в индексный фонд Nifty 50 обеспечат вам доступ к диверсифицированному портфелю акций. Однако Nifty 50 состоит из акций из разных секторов (банковское дело, фармацевтика, энергетика, сырьевые товары, ИТ, товары народного потребления, автомобили и т. д.).

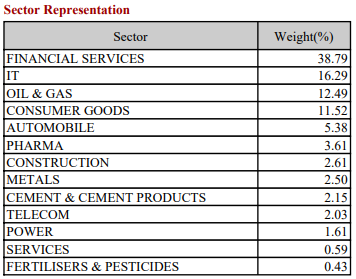

Вот разбивка Nifty 50 по секторам (по состоянию на 31 декабря 2020 г.).

Можем ли мы повысить эффективность Nifty 50, используя набор отраслевых индексов? Преимущество, если таковое имеется, может выражаться в более высокой доходности или более низкой волатильности.

Как вы думаете?

Давайте проверим это, используя набор отраслевых индексов (банковское дело, фармацевтика и ИТ).

Мы используем данные за последние два десятилетия для следующих индексов/стратегий.

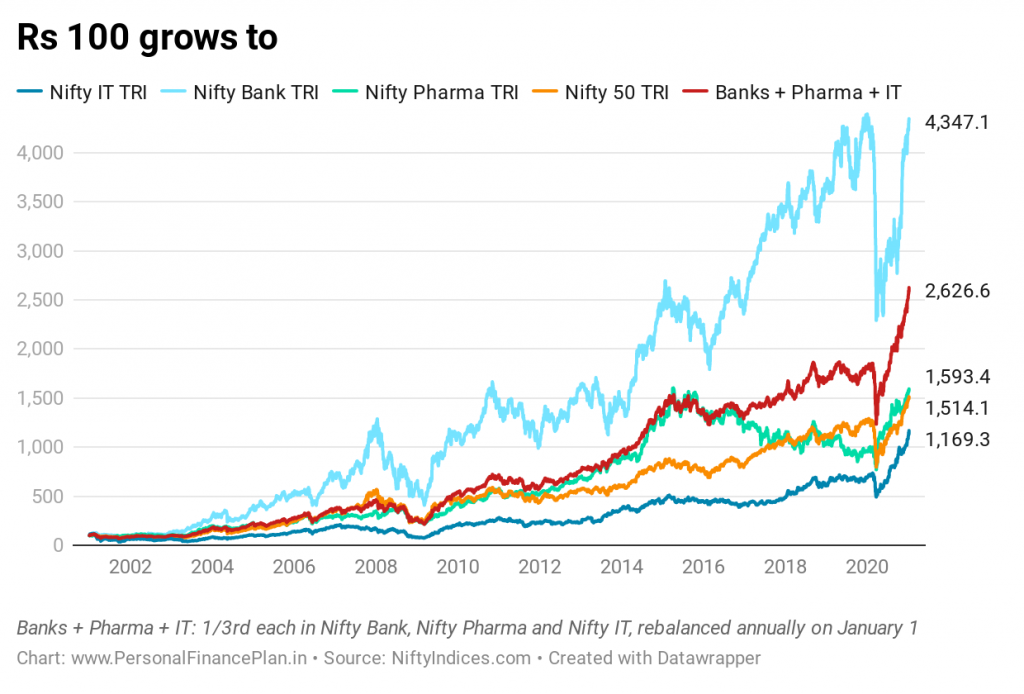

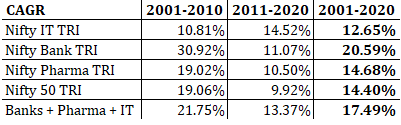

Мы сравниваем эффективность индексов/стратегии за последние 20 лет (с 1 января 2001 г. по 8 января 2021 г.).

Нифти 50 :100 рупий вырастают до 1514 рупий. CAGR 14,53 % в год .

Нифти Банк ТРИ :100 рупий вырастают до 4347 рупий. среднегодовой темп роста 20,7 % в год

Нифти Фарма ТРИ :100 рупий вырастают до 1593 рупий. среднегодовой темп роста 14,82 % в год

Нифти ИТ-ТРИ :100 рупий вырастают до 1169 рупий. среднегодовой темп роста 13,06 % в год

Банки + фармацевтика + ИТ :100 рупий вырастают до 2626 рупий. CAGR 17,72% в год .

Банковские акции показали лучшие результаты. А равновзвешенная стратегия (банки + фармацевтика + ИТ) занимает вторую позицию, доходность более чем на 3% выше, чем у Nifty 50. Неплохо.

Несколько предостережений.

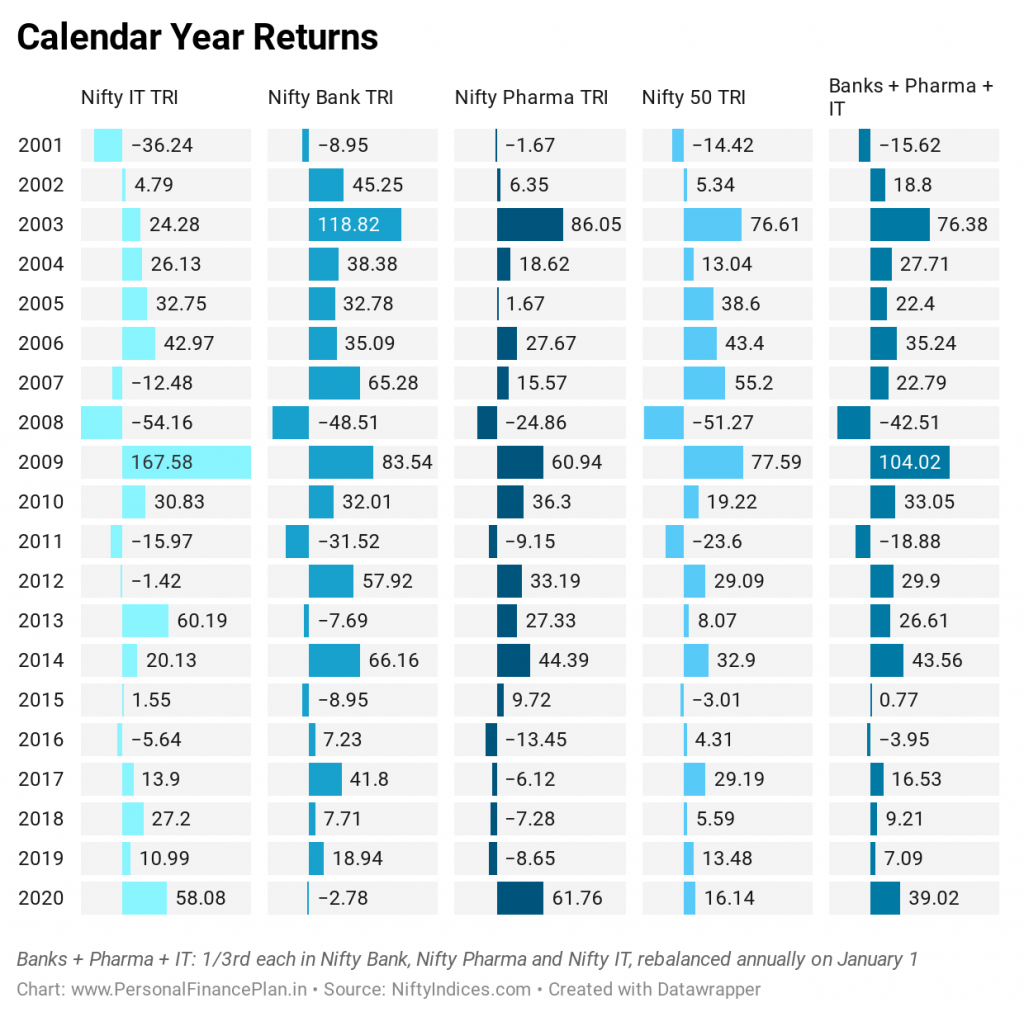

Теперь вернемся к календарному году.

Просто посмотрите на изменение производительности 3 индексов в любой из лет. Посмотрите на результаты в 2020 году. Банковский индекс потерял ваши деньги, в то время как доходность индекса Pharma и IT превысила 50%.

Стратегия с равными весами (банки + фармацевтика + ИТ) превосходит Nifty 50 за 12 из 20 лет.

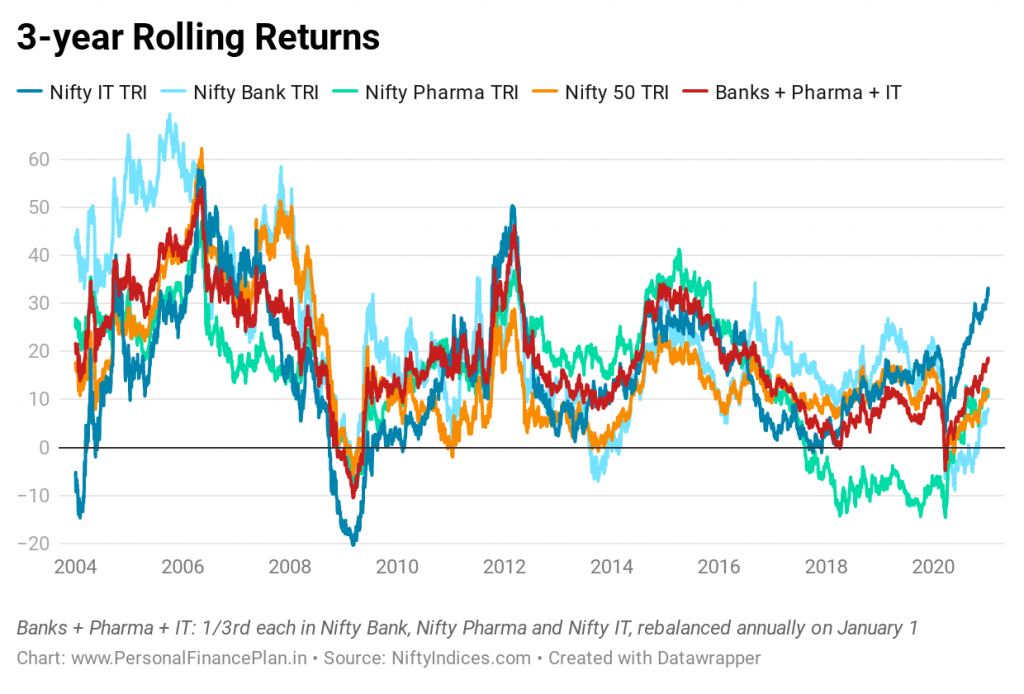

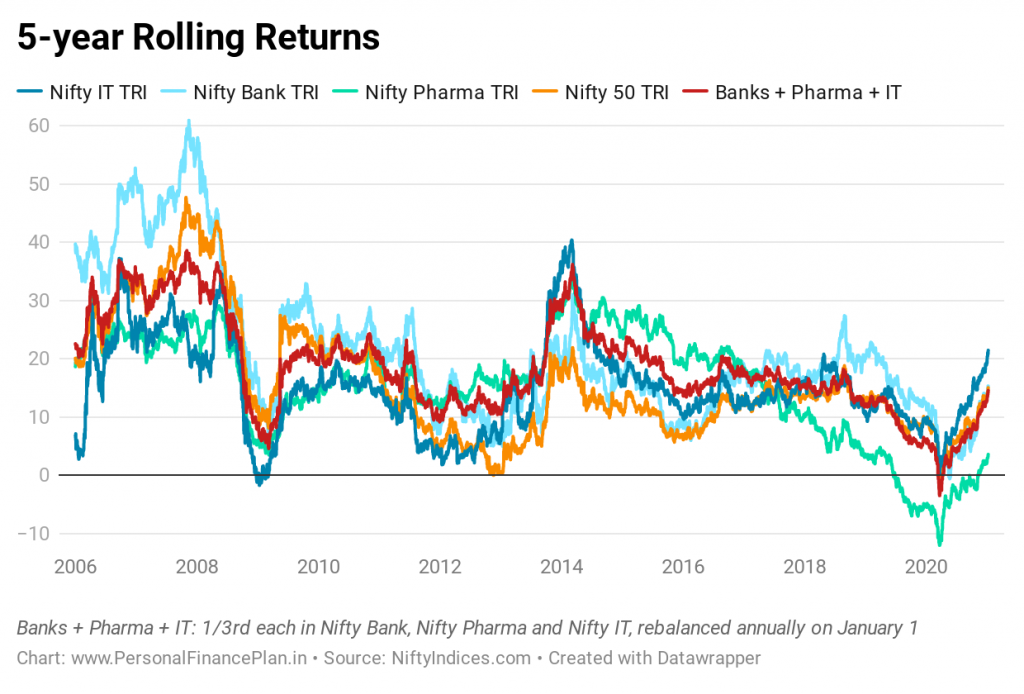

Мы рассматриваем 3-летнюю и 5-летнюю скользящую доходность.

Вы можете видеть, как часто самый эффективный сектор (между банковским делом, фармацевтикой и ИТ) становится худшим сектором. Следовательно, придерживаться отраслевого инвестирования требует навыков, дисциплины и монашеского терпения. Кстати, это было видно по доходам за календарные годы.

Лучший способ обойти взлеты и падения отдельных секторов — инвестировать в диверсифицированный портфель (например, Nifty 50) и использовать сочетание отраслевых индексов (как это делает наша стратегия с равными весами).

Мы рассмотрели возвраты. Теперь давайте также посмотрим на волатильность и просадки.

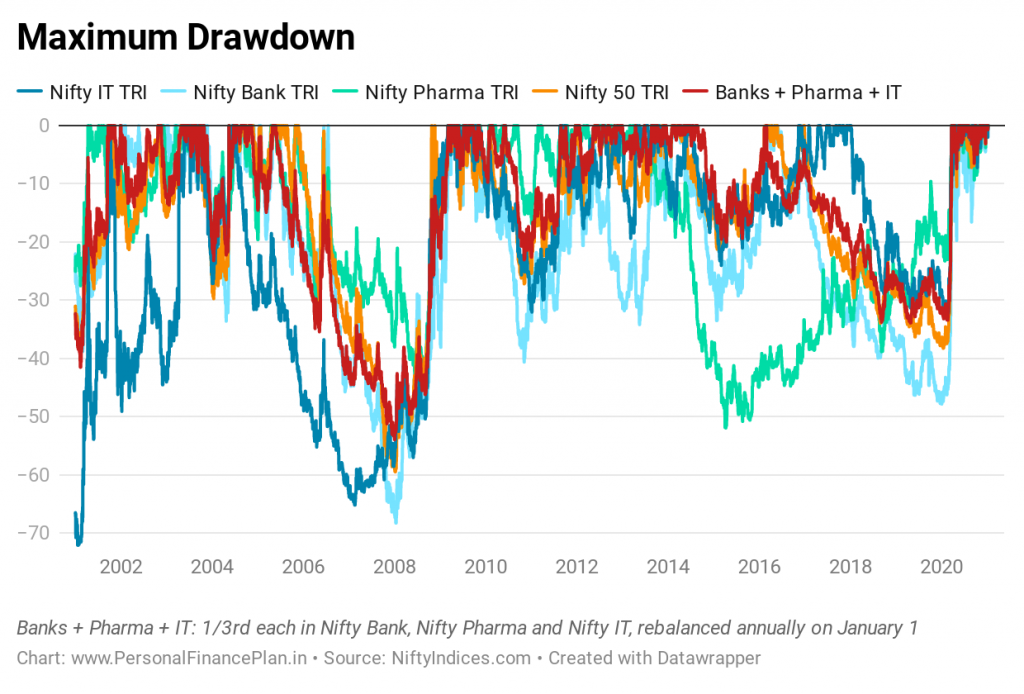

Максимальная просадка относится к максимальным убыткам (падению стоимости), которые вы могли бы испытать после инвестирования в конкретную дату. Более низкие просадки предпочтительнее, потому что никто не любит больших потерь. Трудно извлечь максимальную пользу из инвестиционной стратегии, при которой вы проигрываете по-крупному (даже если позже она выигрывает по-крупному), потому что вы можете уйти в неподходящий момент. Есть причина, по которой доходы инвесторов ниже, чем доходы от инвестиций. Инвестиционная дисциплина является одним из них. Большие потери могут поставить под угрозу эту дисциплину.

Вы можете заметить, что самые большие просадки показывают ИТ в первые годы. Затем эстафета переходит к банкам. И, наконец, Фарма.

Диверсифицированный Nifty 50 и портфель с равным весом (банки + фармацевтика + ИТ) работают намного лучше. Интересно, что равновзвешенный портфель (несмотря на то, что он гораздо менее диверсифицирован, чем Nifty 50) работает почти так же хорошо.

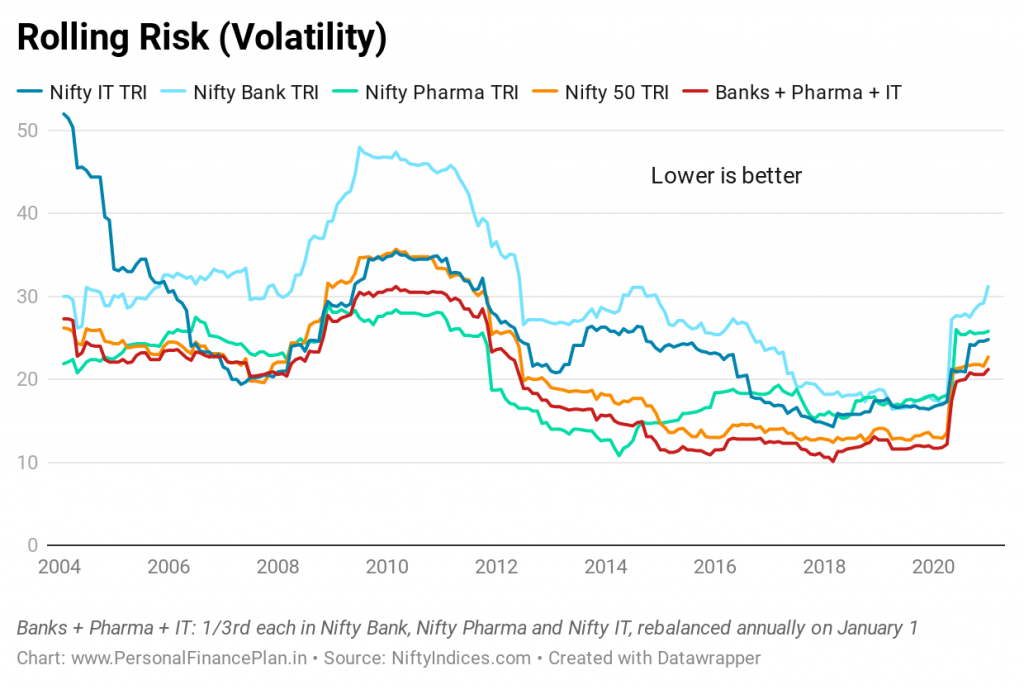

Скользящая диаграмма риска показывает аналогичную картину. Диверсифицированные портфели гораздо менее волатильны (по сравнению с отраслевыми индексами).

Кстати, обратите внимание на волатильность банковского индекса. На самом верху. Помните, что банковский индекс показал наилучшую доходность за последние 20 лет.

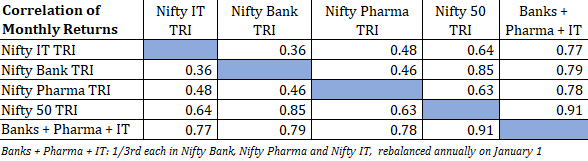

Что касается сравнительно низкой волатильности равновзвешенного портфеля (Банки + Фарма + ИТ), то это можно объяснить достаточно низкой корреляцией отраслевых индексов. Корреляция месячных доходностей между парой любых индексов меньше 0,5.

Напротив, корреляция золота с доходностью акций является отрицательной. Следовательно, сочетание золота и акций приводит к лучшей диверсификации портфеля. Мы видели это в предыдущем посте. Низкая положительная корреляция не так хороша, как отрицательная корреляция с точки зрения диверсификации. Все же лучше, чем придерживаться одного сектора.

Следует также отметить, что корреляция портфеля Banks + Pharma + IT с Nifty 50 составляет 0,91. Ожидается тоже. По мере того как мы смешиваем все больше и больше секторов, корреляция с Nifty 50 будет увеличиваться. Потому что это Нифти. Сочетание акций из разных секторов.

Банки + Фарма + IT обеспечивают более высокую доходность, чем Nifty 50, при аналогичной или более низкой волатильности.

Что делать?

Инвестировать в Nifty 50 или использовать сочетание этих трех индексов? (Предположим, что инвестиционная вселенная ограничена этими двумя вариантами).

Ответ не так прост.

Как обсуждалось ранее, нет простого способа инвестировать в такую стратегию (банки + фармацевтика + ИТ). Вам нужно будет приложить некоторые усилия. Даже если бы они были, нет никакой гарантии, что эти сектора будут в авангарде индийских индексов и в следующие 2 десятилетия. Победители/лидеры в ближайшие десятилетия могут прийти из разных секторов.

Вот почему инвестирование в Nifty 50 кажется простым и более практичным выбором.

Вы можете использовать равновзвешенную стратегию или простые отраслевые индексы в своем вспомогательном портфеле акций.

Что бы вы сделали?

За последние несколько месяцев мы протестировали различные инвестиционные стратегии и идеи и сравнили их эффективность с портфелем Nifty 50, основанным на принципах «купи и держи». В некоторых из предыдущих постов у нас есть:

Изображение предоставлено :Скрыть

Angel Broking против 5Paisa - что лучше?

Государственные и частные банки в Индии:какой из них работает лучше?

Фундаментальный или технический анализ акций - какой из них лучше?

Финансирование за счет долга или финансирование акционерного капитала - что лучше?

10 лучших акций в портфолио Dolly Khanna