Когда дело доходит до создания лучшего инвестиционного портфеля, вы часто слышите, что диверсификация является ключевым фактором. Но что это вообще значит — и зачем вам с этим заморачиваться? В конце концов, вы уже владеете широким спектром акций, от стремительно растущих акций Amazon до акций Apple и eBay, и вы получаете прибыль. Что может пойти не так?

Если вы полагаетесь на портфель, состоящий из акций крупных технологических или энергетических компаний, чтобы дожить до выхода на пенсию, или если вы делаете ставку на то, чтобы всегда выбирать правильные акции, вас может ожидать сюрприз во время следующего рыночного спада. Довольно легко выбрать «правильные» акции, когда рынок переоценен. Но когда произойдет коррекция рынка, вы, вероятно, пожалеете, что уделяли больше внимания совету о диверсификации.

Если вы хотите накопить богатство и сделать правильные шаги для своих инвестиций, вам необходимо создать диверсифицированный портфель.

Вы когда-нибудь слышали поговорку:«Не кладите все яйца в одну корзину?» Это тот же принцип, который побуждает инвесторов диверсифицировать свои инвестиции.

Когда вы диверсифицируете свои инвестиции, вы распределяете свои деньги по различным вариантам инвестирования, чтобы снизить риск, связанный с инвестированием. Другими словами, инвесторы используют диверсификацию, чтобы избежать огромных убытков, которые могут возникнуть, если сложить все яйца в одну корзину.

Например, когда вы диверсифицируете, вы выделяете часть своих инвестиций на более рискованную торговлю на фондовом рынке, которую вы распределяете по разным типам акций и компаний. При диверсификации вы также вкладываете деньги в более безопасные инвестиции, такие как облигации или взаимные фонды, чтобы сбалансировать свой портфель.

Идея диверсификации заключается в том, что вы избегаете полагаться на тот или иной тип инвестиций. Когда одна из ваших инвестиций терпит крах, другие действуют как спасательный плот для ваших денег, обеспечивая солидную прибыль до тех пор, пока более рискованные инвестиции не стабилизируются.

Бонус: Готовы узнать больше об инвестировании? Загрузите наше БЕСПЛАТНОЕ полное руководство по личным финансам.Отсутствие диверсификации может вызвать большие проблемы для ваших денег. Это потому что:

Допустим, вы считаете, что будущее за технологическими акциями. Технологическая индустрия растет монументальными темпами, и до сих пор вам везло с покупками технологических акций. Итак, вы берете все свои инвестиционные деньги и вкладываете их в покупку акций технологических компаний с большой капитализацией.

Теперь предположим, что акции технологических компаний имеют крутую восходящую траекторию, что приносит вам кучу денег на ваших инвестициях. Однако несколько месяцев спустя плохие новости о технологическом секторе попадают в заголовки, и это приводит к падению акций ваших банкоматов, в результате чего вы теряете кучу денег. Какой выход у вас есть, кроме как продать с убытком или держать и надеяться, что они восстановятся?

Теперь предположим, что вы вложили значительные средства в акции технологических компаний с большой капитализацией, но вы также инвестировали в акции энергетических компаний с малой или средней капитализацией, а также в некоторые взаимные фонды, чтобы сбалансировать ситуацию. Хотя другие типы инвестиций имеют более низкую доходность, они также постоянны.

Когда ваши надежные технологические акции падают, ваши более безопасные инвестиции помогают защитить вас за счет постоянной прибыли, и вы можете лучше позволить себе убытки от более рискованных инвестиций, которые вы сделали. Вот почему диверсификация важна. Он защищает ваши деньги и позволяет делать более рискованные инвестиции в надежде на большую прибыль.

Диверсификация важна в любом возрасте, но бывают случаи, когда вы можете и должны быть более рискованными с тем, во что вкладываете деньги. На самом деле, большинство финансовых экспертов рекомендуют молодым инвесторам уделять больше внимания более рискованным инвестициям, а затем со временем переключаться на менее рискованные инвестиции.

Эмпирическое правило заключается в том, что вы должны вычесть свой возраст из 100, чтобы получить процент вашего портфеля, который вы должны держать в акциях. Это связано с тем, что чем ближе вы подходите к пенсионному возрасту, тем меньше времени у вас остается, чтобы оправиться от падения акций.

Например, когда вам 45 лет, вы должны держать 65% своего портфеля в акциях. Вот как это разбивается по десятилетиям:

Хотя распределение активов и диверсификацию часто называют одним и тем же, это не так. Эти две стратегии помогают инвесторам избежать огромных убытков в своих портфелях и работают одинаково, но есть одно большое различие. Диверсификация направлена на инвестирование различными способами с использованием одного и того же класса активов, в то время как распределение активов направлено на инвестирование в широкий спектр классов активов для снижения риска.

Когда вы диверсифицируете свой портфель, вы сосредотачиваетесь на инвестировании только в один класс активов, например в акции, и углубляетесь в этот класс со своими инвестициями. Это может означать инвестирование в ряд акций, включающих акции с большой капитализацией, акции со средней капитализацией, акции с малой капитализацией и международные акции, и это может означать изменение ваших инвестиций в различных типах акций, независимо от того, являются ли они розничными. , технологии, энергетика или что-то еще, но главное здесь то, что все они относятся к одному и тому же классу активов:акции.

Распределение активов, с другой стороны, означает, что вы инвестируете свои деньги во все категории или классы активов. Часть денег вкладывается в акции, а часть ваших инвестиционных фондов вкладывается в облигации и наличные — или в другой класс активов. Существует несколько типов классов активов, но наиболее распространенными являются следующие:

Существуют также альтернативные классы активов, в том числе:

При использовании стратегии распределения активов ключевым моментом является выбор правильного баланса классов активов с высоким и низким риском для инвестирования и распределение правильного процента ваших средств, чтобы уменьшить риск и увеличить вознаграждение. Например, для 30-летнего инвестора эмпирическое правило гласит, что нужно инвестировать 70 % в более рискованные инвестиции и 30 % в более безопасные инвестиции, чтобы обеспечить максимальное соотношение риска и вознаграждения.

Что ж, вы можете выделить 70% своих инвестиций на сочетание более рискованных инвестиций, включая акции, REIT, международные акции и развивающиеся рынки, распределив эти 70% по всем этим типам классов активов. Остальные 30 % должны быть направлены на менее рискованные инвестиции, такие как облигации или взаимные фонды, чтобы снизить риск убытков.

Как и в случае с диверсификацией, причина, по которой это делается, заключается в том, что определенные классы активов будут работать по-разному в зависимости от того, как они реагируют на рыночные силы, поэтому инвесторы распределяют свои инвестиции по распределению активов, чтобы защитить свои деньги от спадов.

Бонус: Готовы избавиться от долгов, сэкономить деньги и создать настоящее богатство? Загрузите наше БЕСПЛАТНОЕ полное руководство по личным финансам.Чтобы иметь хорошо диверсифицированный портфель, важно иметь в своем составе правильные активы, приносящие доход. Лучшие примеры диверсификации портфеля включают:

Акции являются важным компонентом хорошо диверсифицированного портфеля. Когда вы владеете акциями, вы владеете частью компании.

Акции считаются более рискованными, чем другие виды инвестиций, потому что они нестабильны и могут очень быстро сокращаться. Если цена ваших акций падает, ваши инвестиции могут стоить меньше денег, чем вы заплатили, если и когда вы решите их продать. Но этот риск также может окупиться. Акции также предлагают возможность для более быстрого роста в долгосрочной перспективе, поэтому они нравятся инвесторам.

Хотя акции являются одними из самых рискованных инвестиций, существуют более безопасные альтернативы. Например, вы можете выбрать взаимные фонды как часть своей стратегии. Когда вы владеете акциями взаимного фонда, вы владеете акциями компании, которая покупает акции других компаний, облигации или другие ценные бумаги. Вся цель взаимных фондов состоит в том, чтобы уменьшить риск инвестирования на фондовом рынке, поэтому они, как правило, более безопасны, чем другие типы инвестиций.

Облигации также используются для создания хорошо диверсифицированного портфеля. Когда вы покупаете облигацию, вы даете взаймы деньги в обмен на проценты на фиксированный период времени. Облигации обычно считаются более безопасными и менее волатильными, поскольку они предлагают фиксированную норму прибыли. И они могут выступать в качестве подушки безопасности против взлетов и падений фондового рынка.

Недостатком является то, что отдача ниже и приобретается в течение более длительного периода времени. Тем не менее, есть варианты, такие как высокодоходные облигации и некоторые международные облигации, которые предлагают гораздо более высокую доходность, но сопряжены с большим риском.

Наличные — еще один компонент солидного портфеля, и он включает в себя ликвидные деньги и деньги, которые у вас есть на ваших текущих и сберегательных счетах, а также депозитные сертификаты или компакт-диски, а также сберегательные и казначейские векселя. Наличные деньги — это наименее изменчивый класс активов, но вы платите за безопасность наличных с более низкой доходностью.

Есть и другие компоненты диверсификации. Как и в случае с другими классами активов, эти альтернативные активы используются некоторыми инвесторами для дополнительной защиты своих портфелей. К ним относятся:

Вы также можете использовать фонды недвижимости, включая инвестиционные фонды недвижимости (REIT), для диверсификации своего портфеля и обеспечения защиты от рисков других типов инвестиций. Фонды недвижимости работают аналогично взаимным фондам, но вместо того, чтобы инвестировать в компанию, которая покупает доли в облигациях, акциях и других обычных ценных бумагах, вы инвестируете в компанию, которая владеет, управляет или финансирует доходную недвижимость, например многоквартирные квартиры или сдаваемая в аренду недвижимость.

Фонд распределения активов — это фонд, созданный для того, чтобы предлагать инвесторам диверсифицированный портфель инвестиций, распределенный по различным классам активов. Другими словами, эти фонды уже диверсифицированы для инвесторов, поэтому они часто являются единственным фондом, необходимым инвесторам для диверсификации портфеля.

У инвесторов также есть возможность инвестировать в международные акции, чтобы диверсифицировать свои портфели. Эти акции, выпущенные неамериканскими компаниями, могут предложить огромную потенциальную прибыль, но, как и любые другие инвестиции, которые могут принести большую прибыль, они также могут быть чрезвычайно рискованными.

Бонус: Хотите знать, как зарабатывать столько денег, сколько хотите, и жить на своих условиях? Загрузите наше БЕСПЛАТНОЕ полное руководство по зарабатыванию денег

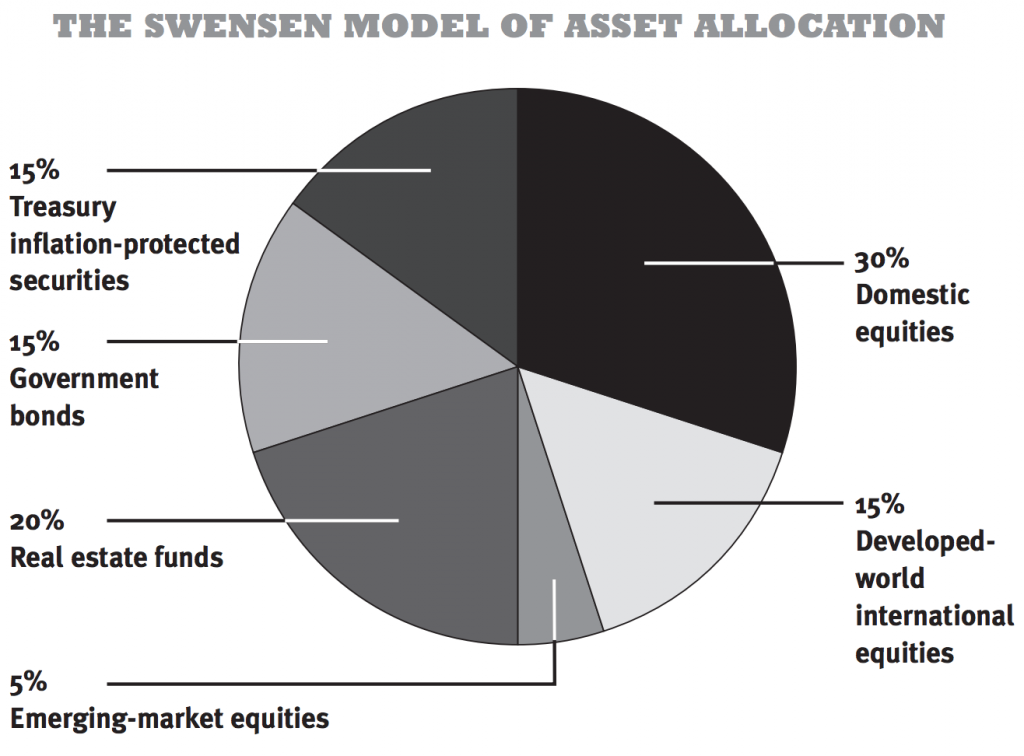

Ради интереса мы хотим показать вам диверсифицированное портфолио Дэвида Свенсена. Дэвид управляет легендарным фондом Йельского университета и за более чем 20 лет добился поразительной доходности в размере 16,3 % в годовом исчислении. — в то время как большинство менеджеров не могут превзойти даже 8%. Это означает, что он УДВАИВАЕТ деньги Йельского университета каждые четыре с половиной года с 1985 года по сегодняшний день, и его портфель выше.

Дэвид — это Майкл Джордан в распределении активов, и он тратит все свое время на настройку 1% здесь и 1% там. Вам не нужно этого делать. Все, что вам нужно сделать, это подумать о распределении активов и диверсификации своего собственного портфеля, и вы опередите любого, кто попытается «выбрать акции».

Его отличное предложение о том, как вы можете распределить свои деньги:

КЛАСС АКТИВА РАЗБИВКА % Внутренние акции 30%Фонды недвижимости 20%Государственные облигации 15%Международные акции развитых стран 15 %казначейские ценные бумаги с защитой от инфляции 15%Акции развивающихся рынков 5%ВСЕГО 100%Что вы заметили в этом распределении активов?

Ни один из вариантов не представляет подавляющую часть портфолио.

Как показывает лопнувший технологический пузырь в 2001 году, а также лопнувший пузырь на рынке жилья в 2008 году, любой сектор может упасть в любой момент. Когда это произойдет, вы не хотите, чтобы он тянул за собой весь ваш портфель. Как мы знаем, чем меньше риск, тем меньше награда.

НО самая крутая вещь в распределении активов заключается в том, что вы можете снизить риск, сохраняя при этом солидный доход. Вот почему модель Свенсена – прекрасный пример диверсифицированного портфеля, на котором можно построить свой портфель.

Бонус: Готовы начать бизнес, который повысит ваш доход и гибкость, но не знаете, с чего начать? Загрузите мой бесплатный список из 30 проверенных бизнес-идей, чтобы начать сегодня (даже не вставая с дивана).

Это инвестиционный портфель нашего основателя, эксперта по личным финансам Рамита Сети.

Классы активов разбиты следующим образом:

КЛАСС АКТИВА РАЗБИВКА % Наличные 2%Акции 83%Облигации 15%ВСЕГО 100%Вот три фрагмента контекста, чтобы вы поняли, ПОЧЕМУ стоят цифры:

Для большинства людей Рамит рекомендует, чтобы большая часть инвестиций направлялась в фонды жизненного цикла (также известные как фонды с установленной датой).

Помните:распределение активов — это все. Вот почему Рамит выбирает в основном фонды с установленной датой, которые автоматически выполняют ребалансировку за него. Это не проблема для тех, кто:

Они работают, диверсифицируя ваши инвестиции для вас в зависимости от вашего возраста. А по мере того, как вы становитесь старше, фонды с целевыми датами автоматически корректируют распределение ваших активов за вас.

Давайте рассмотрим пример:

Если вы планируете выйти на пенсию примерно через 30 лет, хорошим фондом с установленной датой для вас может быть Vanguard Target Retirement 2050 Fund (VFIFX). 2050 — это год, в котором вы, скорее всего, выйдете на пенсию.

Поскольку до 2050 года еще далеко, этот фонд будет содержать более рискованные инвестиции, такие как акции. Однако по мере приближения к 2050 году фонд будет автоматически корректироваться, чтобы содержать более безопасные инвестиции, такие как облигации, поскольку вы приближаетесь к пенсионному возрасту.

Но эти средства не для всех. У вас может быть другой уровень риска или другие цели. (В определенный момент вы можете захотеть выбрать отдельные индексные фонды внутри и вне пенсионных счетов для получения налоговых льгот.)

Тем не менее, они предназначены для людей, которые вообще не хотят возиться с ребалансировкой своего портфеля. Для вас простота использования, которая приходит с фондами жизненного цикла может перевесить потерю прибыли.

Как инвестору никогда не стоит класть все яйца в одну корзину. Главное — найти правильную стратегию, будь то сосредоточение внимания на одной категории активов и полное вложение средств в широкий спектр инвестиций в этой категории или распределение ваших инвестиций по всем классам активов.

Любой тип инвестиционной стратегии может помочь снизить риск при одновременном увеличении возможностей вознаграждения, в чем и состоит суть инвестирования. Убедитесь, что вы провели исследование и выбрали правильный подход к вашим потребностям, и вы сможете воспользоваться преимуществами, которые предлагает хорошо диверсифицированный портфель.