«Это может быть вопрос месяцев или, что более вероятно, нескольких лет», - писал я в сентябре 201 года 7 . "но когда-нибудь скоро американская компания преодолеет отметку в триллион долларов". К июню 2021 года, к моему приятному удивлению, все пять компаний, которые я выделил, стали триллионерами.

Теперь вопрос в том, насколько высоко эти акции могут подняться. Для многих регулирующих органов и выборных должностных лиц (обеих сторон) большой нехорошо, и президент Байден разрабатывает указ, чтобы обуздать компании, доминирующие в их секторах. Федеральная торговая комиссия (FTC) проиграла антимонопольное дело Facebook . (FB) в июне, но неудача просто убедила многих в Конгрессе, что необходимы более жесткие законы.

Еще одно ограничение - это своего рода закон финансового притяжения. Нетрудно представить себе, что акции с рыночной капитализацией (цена акций, умноженная на количество акций в обращении) около 100 миллиардов долларов, станут тем, что великий менеджер паевых инвестиционных фондов Питер Линч назвал «четырехпакетником», то есть четырехкратным ростом стоимости.

Это могло произойти с Uber (UBER), Квадрат (SQ) или Zoom Video Communications (ЗМ). Но Apple (AAPL)? Рыночная капитализация компании с четырьмя упаковками составит 9 триллионов долларов, что примерно равно валовому внутреннему продукту Германии и Японии вместе взятых. Инвестирование в гигантские компании может значительно ограничить ваш потенциал роста.

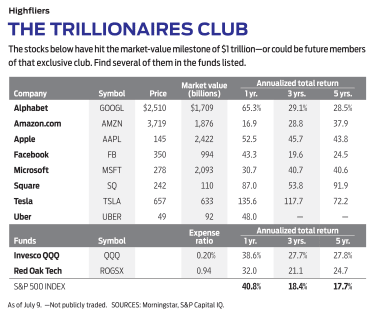

С другой стороны, несколько лет назад вся концепция акций на триллион долларов была чуждой, даже сумасшедшей. Теперь у нас есть Amazon.com . (AMZN), который стал популярным всего через год после моей колонки за 2017 год, и Alphabet (GOOGL), материнской компании Google, чей оборот превысил 1 триллион долларов в январе 2020 года. Facebook достиг рубежа в июне. Хотя с тех пор он немного отступил (на основе данных, рассчитанных для этого столбца по состоянию на 9 июля), на данный момент мы включаем его в клуб триллионеров. Кроме того, есть две акции, рыночная капитализация которых превысила две триллион долларов:Apple и Microsoft (MSFT).

Я выделил изюминку этого столбца в названиях, выделенных жирным шрифтом (как обычно, акции, которые мне нравятся, выделены жирным шрифтом). Я удваиваю и рекомендую их всех. Что касается нарушителей доверия:если произойдет худшее и Google будет вынужден отказаться от YouTube, Facebook придется отказаться от Instagram, или Amazon придется отделить свой облачный бизнес, ну и что? Как акционер, вы также получите акции новых обособленных компаний.

Самым важным фактом об этих триллионерах является то, что, в отличие от хайфлеров конца 1990-х, они зарабатывают кучу денег. Их прибыль впечатляет. Например, на каждые три доллара дохода Microsoft и Facebook теряют около доллара в чистой прибыли.

Триллионеры настолько прибыльны, что могут делать огромные капиталовложения, что позволяет им далеко опережать конкурентов, реальных или потенциальных. В прошлом году Amazon вложила 40 миллиардов долларов в собственный бизнес, в результате чего компания стала крупнейшим инвестором в США. Alphabet и Microsoft заняли первое и второе место среди американских компаний по расходам на исследования и разработки.

Все пять триллионеров имеют исключительные балансы. Microsoft - одна из двух американских компаний, второй из которых является Johnson &Johnson (JNJ), с кредитным рейтингом AAA от Standard &Poor's. Это выше рейтинга правительства США. У Alphabet 135 миллиардов долларов наличными и ценными бумагами и 28 миллиардов долларов долга.

Дивиденды выплачивают только два триллионера:Microsoft и Apple, входящие в промышленный индекс Доу-Джонса. Ни один из них не приносит больше 1%, но вы не инвестируете в такие акции ради выплаты. Они могут зарабатывать гораздо больше, инвестируя свою прибыль, чем вы. Рентабельность обыкновенного капитала Apple за последние 12 месяцев составила 103%.

Давайте углубимся в Alphabet. Его основной бизнес - продажа высокоэффективной целевой рекламы. Выручка пострадала из-за пандемии 2020 года, поэтому за год они выросли на 13%, что для большинства компаний было бы сенсацией. Alphabet сейчас быстро восстанавливается, и в первом квартале 2021 года выручка подскочила на 34% по сравнению с тем же периодом год назад. Продажи Google в этом году легко превысят 200 миллиардов долларов по сравнению с 38 миллиардами 10 лет назад.

Согласно консенсус-оценке, прибыль в этом году вырастет примерно на 50%, а затем снизится до уровня, который стал нормальным для Alphabet:около 20% в годовом исчислении. Это означает около 100 долларов прибыли на акцию в следующие 12 месяцев. Цена на акцию 2 510 долларов за акцию занижена. Где еще можно купить такой стабильный рост?

Конечно, ответ - это другие акции стоимостью в триллион долларов. Все они увеличивают свою прибыль двузначными числами. Прогнозируется, что в предстоящем году Apple будет приносить 5,12 доллара на акцию при форвардном соотношении цены к прибыли 28. Подобно Alphabet и Apple, у Facebook коэффициент P / E выше 20. Это не намного больше, чем в среднем для S&P 500 в целом, в настоящее время 24. Amazon - выброс, почти 65, но это значительно меньше, чем 186 четыре года назад, и Amazon заслуживает высокого P / E. Аналитики прогнозируют среднегодовой рост доходов на 38% в следующие пять лет.

Amazon получила огромную выгоду от изменения покупательского поведения в розничной торговле, усиленного пандемией. Продажи компании в сфере электронной коммерции в США увеличились на 44% в 2020 году, а ее рыночная доля, по прогнозам, вырастет чуть более 40% в этом году; Walmart (WMT) занимает второе место с долей 7%.

Как я отмечал четыре года назад, триллионера, такого как Amazon, привлекает его гибкость. Его дочерняя компания Web Services, которая продает облачные хранилища, в 2020 году внесла больший вклад в операционную прибыль, чем розничные продажи. Кроме того, Amazon производит фильмы и телешоу, и цифровая реклама стремительно растет.

Размер привлекает внимание законодателей, регулирующих органов и заинтересованных групп, но попытки сдержать рост триллионеров пока не увенчались успехом.

Судья по делу заявил, что недавний иск Федеральной торговой комиссии против Facebook не является достаточным основанием для утверждений о монополии. В конце концов, доля Facebook на рынке цифровой рекламы составляет 25% по сравнению с 29% для Google и 10% для быстрорастущего Amazon. Одно из обвинений FTC заключалось в том, что Facebook скупил потенциальных конкурентов, включая WhatsApp и Instagram, тем самым устранив конкуренцию. Но в 2012 году у Instagram было всего 30 миллионов пользователей, когда Facebook, тогда имевший около 1 миллиарда пользователей, приобрел компанию за 1 миллиард долларов. Сегодня у Instagram 1,3 миллиарда пользователей, а у Facebook - 2,8 миллиарда. Все триллионеры совершают приобретения; некоторые очень хорошо работают.

Присоединятся ли другие акции к клубу триллионеров? В настоящее время наблюдается большой спад от Facebook - 994 миллиарда долларов - до шестой по величине американской компании, Tesla . (TSLA) на сумму 633 миллиарда долларов, за ней следуют Berkshire Hathaway и Visa. Держу пари, что Tesla войдет в клуб в ближайшие два-три года.

Если вы хотите купить пять триллионеров как группу, хорошим выбором будет Red Oak Technology Select . (ROGSX), управляемый паевой инвестиционный фонд, который владеет всего 27 акциями, при этом пять триллионеров составляют пятерку крупнейших холдингов и представляют 33% активов. Для большей концентрации подумайте о Invesco QQQ Trust (QQQ), биржевой фонд, имитирующий Nasdaq 100, крупнейшие акции на этой бирже. Триллионеры представляют примерно 40% активов QQQ - и вы получите Tesla для загрузки.