Ранее на Dr Wealth…

Я поделился своим мнением о том, что SPH может быть потенциально недооцененной игрой, если она будет торговаться на уровне 0,90 доллара США после того, как ее исключили из индекса Straits Times.

Но все не так низко. Цена снизилась всего до 0,99 доллара США, поскольку инвесторы не были настроены слишком негативно в отношении акций.

Недооцененным акциям нужны катализаторы или, проще говоря, события, значение которых будет разблокировано.

В случае с SPH недавний ажиотаж по поводу того, что южнокорейская компания электронной коммерции Coupang, похожая на Amazon, собирается провести IPO в США, может стать катализатором, в котором нуждается SPH.

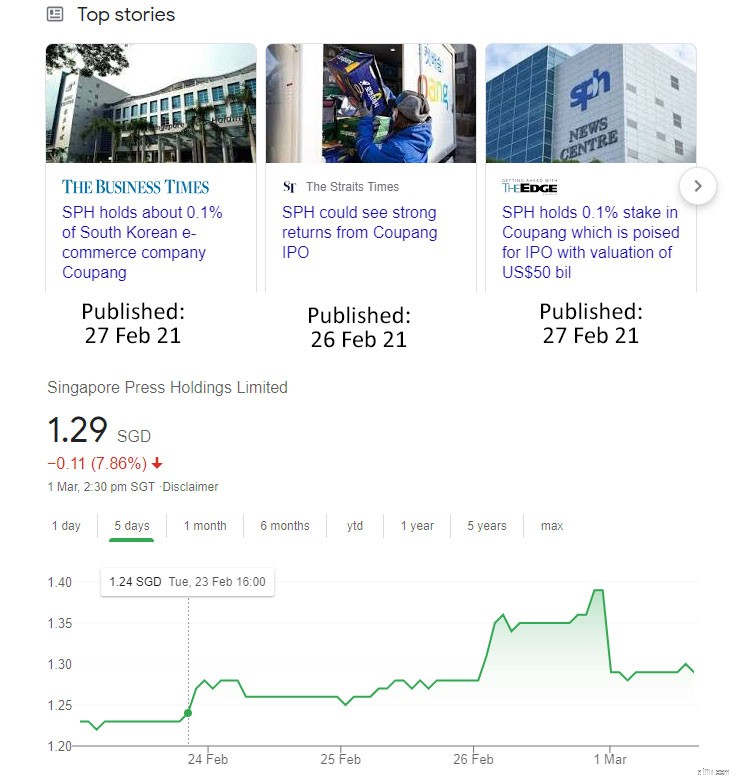

25 февраля 2021 года Business Times сообщила, что SPH имеет долю в Coupang и может получить финансовую выгоду от листинга. На этой новости цена акций SPH выросла с 1,28 до 1,40 доллара США, т. е. на 9 %.

Однако в выходные инвесторы были разочарованы, узнав, что SPH владеет лишь крошечной долей 0,1% в Coupang. В следующий понедельник инвесторы снизили цену акций примерно на 8 % в начале торгов.

Coupang потенциально может получить оценку в 50 миллиардов долларов на IPO, а доля в размере 0,1% будет переведена в 50 миллионов долларов. Это не преобразующая сумма для SPH, но все же имеет значение, учитывая, что она составляет почти половину операционной прибыли SPH в размере 110 млн долларов в 2020 финансовом году.

SPH потребуется гораздо больше инвестиций, подобных Coupang, чтобы спасти больной медиа-бизнес.

Что само по себе сложно из-за принципа Парето — несколько инвестиций принесут большую часть прибыли.

SPH инвестировала в многочисленные быстрорастущие стартапы но нам еще предстоит увидеть сочные плоды (пока) . Coupang дал проблеск надежды, хотя ставка SPH была антикульминационной.

Я думаю, что руководство понимает низкую вероятность таких долгосрочных ставок, и основное внимание было уделено недвижимости, о чем свидетельствует его финансовая отчетность – сегмент недвижимости является основным источником прибыли и наиболее ценными активами в его балансе. лист.

Вот мой непрошенный, наивный пример корпоративной стратегии.

Я думаю, что SPH делает что-то правильно с Aged Care . Это растущая тенденция в мире, и SPH компетентен в инвестировании в недвижимость. . Им просто нужно научиться обращаться со специализированной недвижимостью — домами престарелых.

Независимо от того, насколько «недочерней» звучит концепция домов престарелых, неизбежно, что Сингапуру и многим другим развитым странам потребуется больше предложений из-за увеличения продолжительности жизни.

Вот некоторые статистические данные об этом EdgeProp,

А со стороны предложения

В настоящее время кажется, что модель заключается в том, что правительство формирует, строит и владеет недвижимостью, а управление домами престарелых передает на аутсорсинг частным компаниям.

Это один из способов, которым правительство стремится держать под контролем стоимость домов престарелых.

Следовательно, у SPH может быть ограниченное пространство или доля рынка для захвата в Сингапуре на данный момент. – SPH не приобретала дома престарелых в Сингапуре с тех пор, как вложила 167 миллионов долларов в Orange Valley. Но я считаю, что больше земли будет продано частным операторам домов престарелых по мере роста пожилого населения, и SPH может участвовать в этом росте.

SPH не почила на лаврах, учитывая ограниченные возможности в Сингапуре — она искала за границей, инвестируя в дома престарелых на сумму 66 миллионов долларов в Японии.

В общей сложности SPH потратила на дома престарелых 233 млн долларов, и я думаю, что их будет еще больше.

Собрав достаточно домов престарелых, SPH может превратиться в SPH Aged Care REIT. и высвободить капитал для дальнейших приобретений.

Хорошим примером является Parkway Life REIT, которая владеет недвижимостью на сумму 747 миллионов долларов (48 из 49 домов престарелых) в Японии. В настоящее время он торгуется с коэффициентом PB 2,1, что намного выше, чем коэффициент PB SPH, равный 0,6.

Конечно, они не совсем одинаковы, потому что у Parkway Life REIT есть огромный больничный сегмент, в то время как SPH держится за проблемный медиа-компонент. Но я хочу сказать, что у Parkway Life REIT есть проверенная модель домов престарелых, которую SPH может скопировать. Если SPH Aged Care REIT увеличит балансовую стоимость до 500 миллионов долларов и сможет торговаться с тем же коэффициентом, кратным 2,1, его рыночная капитализация может составить 1 миллиард долларов, и это хороший размер для спин-оффа.

Это было бы одно большое событие, открывающее ценность.

Я считаю, что руководство SPH работает в этом направлении, но я чувствовал, что они недостаточно продвигали его и не позволяли инвесторам волноваться по этому поводу.

Вот что они могут сделать:

Так да. Это мой непрошеный совет, чтобы раскрыть ценность SPH.

Я думаю, что их лучший шанс — удвоить ставку на свою собственность, особенно в сегменте ухода за престарелыми. У него хорошая история и хороший тренд.

Большинство инвесторов согласится с этим, если SPH сможет сообщить об этом более подробно.

Являетесь ли вы акционером? Присоединяйтесь к обсуждению SPH в нашей группе Facebook здесь.