Даже случайный рыночный обозреватель должен знать, что индекс NASDAQ 100 прошел мимо S&P 500 после краха рынка в марте 2020 года. Сейчас начали исправлять? Я получил этот вопрос пару дней назад. «Я инвестировал в Motilal Oswal NASDAQ 100 Fund of Fund через SIP с самого начала (вопреки вашему совету!), И моя доходность SIP (XIRR) составляет около 45%. Сейчас я боюсь, что NASDAQ 100 слишком сильно поднялся и скоро упадет. Не пора ли мне зафиксировать прибыль? »

NASDAQ значительно менее диверсифицирован, чем S&P 500, и, следовательно, значительно более волатилен. Акции большой пятерки Facebook, Amazon, Apple, Microsoft и Google (Alphabet) составляют около 40% от NASDAQ 100 и только 21% от S&P 500. Данные из графиков.

Инвесторам, не склонным к риску, лучше использовать S&P 500 для удовлетворения своих потребностей в «международной диверсификации», чем NASDAQ 100. Неприятие риска включает в себя как огромный потенциал роста, так и огромный недостаток. Одно невозможно без другого.

Большинство индийских инвесторов, которые хотели «диверсифицировать свой портфель за счет акций США» (прочитали, увидели огромную прибыль, а затем вскочили), будут иметь только от 5% до 20% участия в NASDAQ 100 (независимо от того, потрудились ли они инвестировать с установленным распределением или нет) .

Поэтому было бы лучше, если бы они принимали инвестиционные решения на основе отклонения от запланированного распределения. Например, предположим, что ваше предпочтительное распределение N100 составляет, скажем, 15% (от всего вашего портфеля). Если вы начали инвестировать в фонд Motilal Oswal NASDAQ 100 Fund of Fund с декабря 2018 года и ваш текущий вес N100 составляет 20% или более (то есть на 5% или выше, чем предполагалось), то я бы порекомендовал вам перебалансировать портфель.

Не «балансовая прибыль» (это невозможно, поскольку вы не можете отделить прибыль от инвестиций при погашении), а «перебалансировать». Продайте 5% от вашей стоимости N100 FOF и переключите их на фиксированный доход. Предположим, вы начали инвестировать всего несколько месяцев назад, прирост незначительный и вес не увеличился на 5%, тогда ничего не предпринимайте. Эта простая «стратегия», основанная на весе, позволит избежать путаницы и систематически снизить риск портфеля.

Учитывая огромные подъемы / спады в прошлом, оценка N100 может быть сложной. Для чего это стоит, давайте посмотрим, где сейчас находится индекс. По данным Bloomberg, текущий коэффициент P / E, равный 36, намного выше среднего за 10 лет, равного 22. См. Диаграмму по июнь 2017 года для справки. Это вряд ли означает неизбежное падение этого индекса.

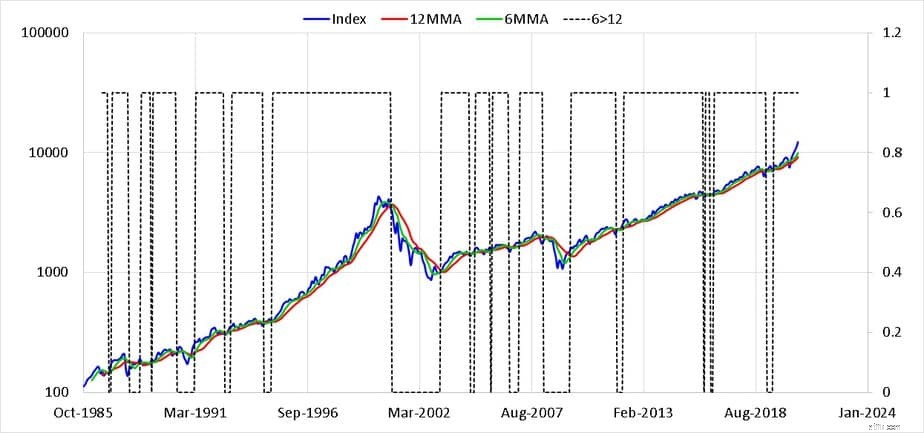

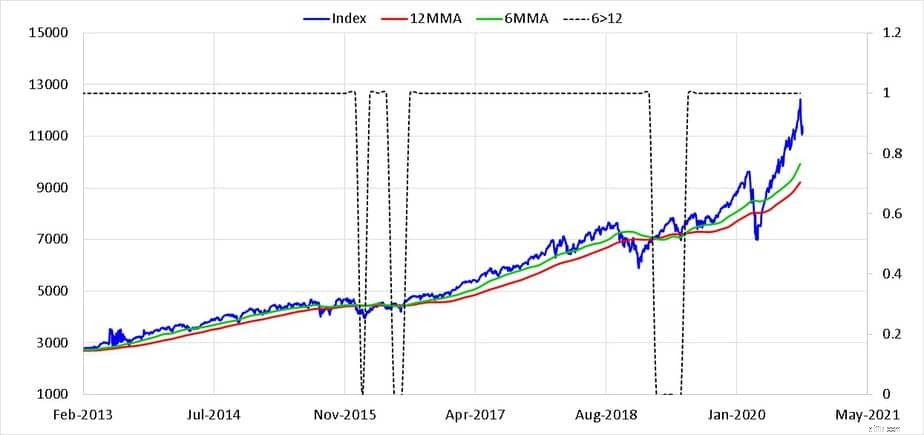

Используя тактический инструмент покупки / продажи, это график цены NASDAQ 100 в долларах США (без дивидендов) и ее скользящих средних за шесть и двенадцать месяцев. Пунктирная линия имеет значение, равное единице, когда среднее за шесть месяцев больше, чем за двенадцать месяцев. Это ежемесячные графики цен

Вы можете найти более подробную информацию и бэктесты, используя эту идею здесь: (1) Сейчас хорошее время для покупки золота? Тактическая стратегия покупки золота (2) Стратегия рыночного выбора времени «покупать дорого, продавать дешево» на удивление работает! (3) Не используйте SIP для паевых инвестиционных фондов с малой капитализацией:попробуйте вместо этого! (4) Можем ли мы получить более высокую прибыль, выбрав время входа и выхода из золотых паевых инвестиционных фондов?

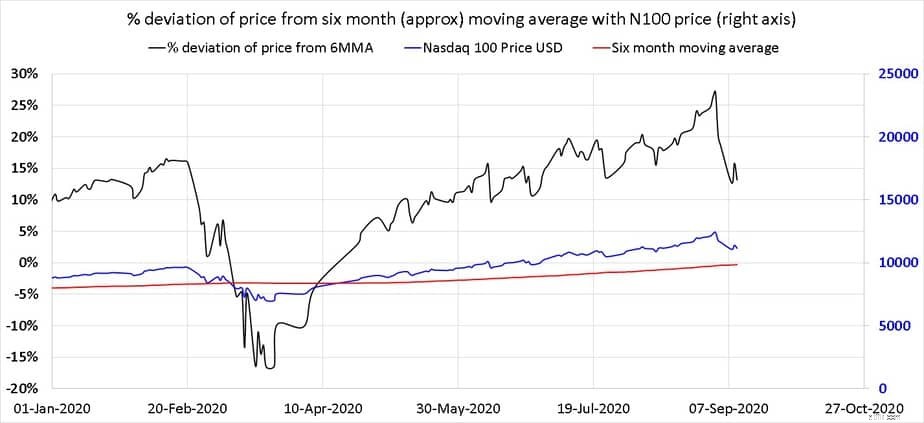

Это крупный план того же графика в нормальном масштабе с ежедневными данными (выше - ежемесячные данные). Обратите внимание на то, насколько цена отошла от средних значений. Несмотря на недавний «разворот», он все еще высок. Если мы должны следовать только правилам, упомянутым в приведенных выше ссылках, то еще не время «продавать» тем, кто интересуется тактической игрой. Упомянутой выше простой идеи распределения активов более чем достаточно для большинства инвесторов.

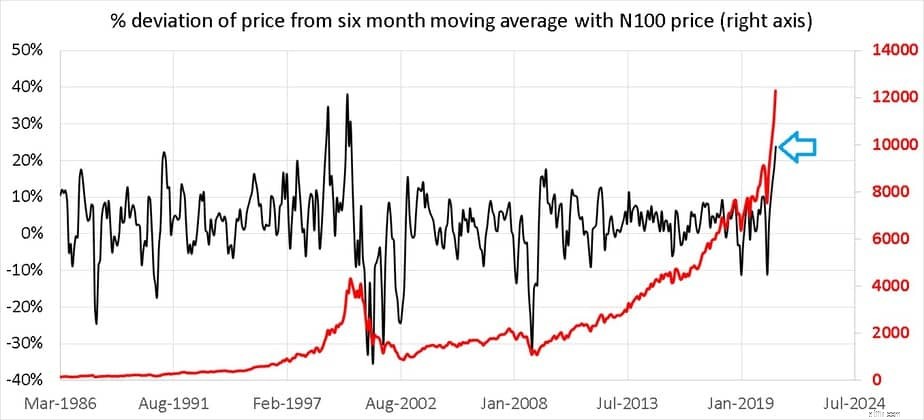

Значимость того, насколько N100 поднялся, можно увидеть по процентному отклонению цены Nasdaq 100 долларов США от шестимесячной скользящей средней с ценой Nasdaq 100 долларов США (правая ось).

Отклонение было самый высокий со времен пузыря доткомов и с тех пор резко исправился.

По мере того, как мир выходит из изоляции и жизнь возвращается к нормальной жизни, было бы лучше, если бы инвесторы снизили свои ожидания в отношении акций США (обоих индексов). Конечно, индекс может игнорировать всю логику и продолжать расти или исправляться. Никто не может сказать. Вот почему сосредоточение внимания на распределении активов с периодической ребалансировкой дает свою работу.

Запишитесь на новый курс Как заставить людей платить за ваши навыки! Здесь обсуждается простая структура для постоянного роста вашего бизнеса с помощью онлайн-видимости! Подходит для соискателей пассивного дохода, владельцев малого бизнеса и блогеров. Воспользуйтесь этой формой, чтобы подписаться на скидку 60% для раннего бронирования! Вы получите уведомление о запуске.

Беги, не ходи, от ETF с кредитным плечом

Стоит ли вам играть в этот ETF для видеоигр?

Следует ли регистрировать прибыль в своих паевых инвестиционных фондах?

Выход Соумендры Натх Лахири из L&T Mutual:что должны делать инвесторы

Должны ли мы выйти из паевых инвестиционных фондов сейчас, чтобы предотвратить дальнейшие потери?