Какие акции наиболее волатильны? Волатильность - это показатель разброса исторической цены актива. Для внутридневных трейдеров волатильность означает потенциальную прибыль. Но торговля на волатильности может принести убытки. Знание правильной стратегии жизненно важно для успешной торговли на волатильности.

Наиболее волатильные акции имеют большой спрос и недостаточное предложение. В результате стоковая бумага разрывается и проседает так, будто вы смотрите на йо-йо. Такие акции, как $ NIO, $ NVDA и $ TSLA, представляют собой акции с большой капитализацией и высокой волатильностью. Акциями с большой капитализацией безопаснее торговать, чем акциями пенни.

Но люди любят гроши за дешевую акцию. Но эта непостоянство может вас обжечь. А оставаться в качестве держателя сумок в помпе и свалке - совсем не весело. Поэтому, если вам нужна волатильность дешевых акций, убедитесь, что вы отличный трейдер. Составьте план, придерживайтесь его и отправляйтесь в путь.

В случае наиболее волатильных акций мы смотрим на динамику цены актива, чтобы определить потенциальную прибыль. Если мы сосредотачиваемся на цене, нам нужна стратегия ценового действия для отслеживания изменений волатильности в волатильных или энергонезависимых инвестициях. Использование индикаторов и анализ трендовых волн для определения точек входа или выхода, а также получение на основе опыта понимания устойчивости движения путем наблюдения за тем, как далеко и быстро движутся цены.

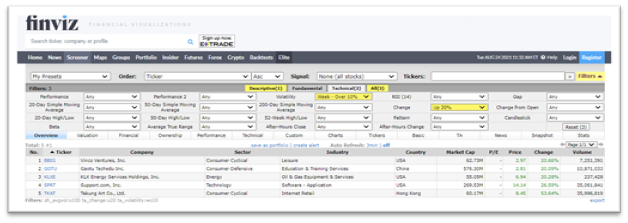

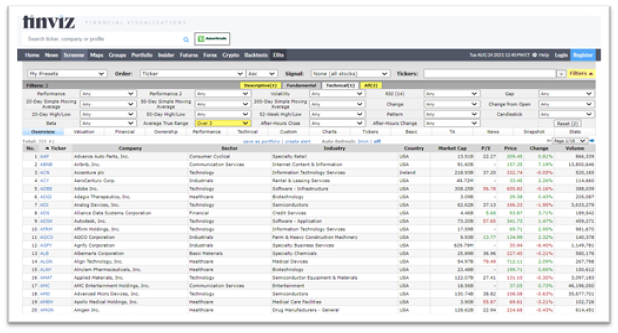

В акции с большим объемом и ценовым действием легко входить и выходить, поэтому они популярны для дневной торговли. Их удобно рассматривать для наиболее волатильных акций. Некоторые активы перемещаются на 5% или более в день постоянно, в то время как другие будут делать это только в определенные дни. Мы можем найти то или другое в поисках самых больших подступенков или падений с помощью сканера:

Если мы наблюдаем волатильные акции, мы можем установить 5-минутный график для поиска тренда. Мы будем использовать десятипериодную скользящую среднюю, чтобы найти тренд и искать консолидацию (три ценовых бара, которые движутся вбок). Позиция будет открыта, если цена выйдет за пределы полосы консолидации в направлении тренда. Это простой метод с высокой волатильностью.

Американские авиалинии перемещались более чем на 5% в день во время пандемии, с более значительными изменениями в дни тенденций. Мы увидели некоторую форму консолидации с трехпериодным минимумом 12,97 доллара и максимумом 13,03, когда цена упала на 1 цент ниже «минимума», который мы продаем в короткую позицию со стоп-лоссом на 2 цента выше, чем тренд на уровне 13,05 доллара, и целью в два раза выше риска. (Вход 12,96 доллара до стоп-лосса 13,05 доллара * 2). Цель - 12,775 долларов с прибылью 18 центов на акцию. Эта стратегия лучше всего подходит для волатильных акций, потому что их ценовые движения позволяют достичь целей.

Эта стратегия используется для извлечения выгоды из более значительных развивающихся тенденций. И это хорошая вещь, на которую стоит обратить внимание на самые волатильные акции. Вы будете искать пробой 20-периодной скользящей средней и следовать за ней с постоянно меняющимся стоп-лоссом, который является скользящей средней, закрывая позицию, когда цена снова пересекает среднюю.

В дни, когда волатильность индекса S&P выше средней, акции, составляющие индекс, тоже будут. Когда составляющая акция выходит за пределы своей поддержки или сопротивления, это признак нового тренда. Мы используем средний истинный диапазон (ATR) для измерения волатильности. Резкое повышение ATR указывает на существенное движение цены с вероятным прорывом и, следовательно, на потенциальные торговые возможности.

На часовом графике золота ниже мы видим несколько прорывов. Прорыв можно выделить, объединив 20-периодную скользящую среднюю с ATR.

Точка, в которой ATC превышает скользящую среднюю, указывает на потенциальную сделку. Лучшая возможность открывается, когда цена также пробивается за пределы максимумов или минимумов недавних колебаний, отфильтровывая пересечение ATR, которое не связано со значительным ценовым движением.

В приведенных выше примерах мы показываем точку входа, и стоп-лосс может быть размещен чуть ниже минимума, если вы открываете длинную позицию (или максимума, если открываете короткую позицию). Закрытие позиции - это когда цена возвращается к нашей 20-периодной скользящей средней; поскольку это хороший индикатор меняющегося тренда и обеспечивает своевременный выход, закрытие позиции на красном «X» будет точкой, когда тренд сгорел и, вероятно, пойдет в противоположном направлении.

Помимо ATR, вы можете посмотреть Историческую волатильность; мера ценового действия, смотрящая назад (отсюда историческая), и подразумеваемая волатильность; что является дальновидным ожиданием волатильности. Подразумеваемая волатильность определяется рынком опционов, который реагирует на потенциальные новости и объявления. Это случается с наиболее волатильными акциями.

Еще один индикатор волатильности - это индекс относительной волатильности (RVI), который учитывает направление и волатильность цены. Красные столбцы (нижний график) могут указывать, когда актив перекуплен или перепродан.

Хотя индикатор RVI не является индикатором, который можно использовать отдельно, когда он проходит выше 50, он указывает на сигнал покупки или ниже 50 - сигнал на продажу. RVI можно использовать вместе с другими индикаторами для подтверждения вашего решения о покупке или продаже.

При низкой волатильности мы можем увеличивать прибыль за счет большого количества сделок, создавая ликвидность для акций, покупая, когда цена ниже, и продавая с небольшой прибылью несколько раз в день. Пенни-акция лучше всего подходит для этого там, где, например, есть покупатели по 0,035 доллара и продавцы по 0,04 доллара. Вы можете установить как ставку на уровне 0,035 доллара, так и цену продажи на уровне 0,04 доллара, выступая в качестве маркет-мейкера.

При заполнении обоих ордеров вы получаете около 14% прибыли без движения цены, что касается цены, это может быть не волатильным, но для каждых 0,005 доллара США при таких небольших числах это значительный процентный скачок до тех пор, пока поскольку у вас есть сделки без комиссии.

Торговля на волатильности, несомненно, увлекательна, поскольку цены движутся быстро, но вам нужно обязательно устанавливать стоп-лосс, потому что, будучи волатильным, все может измениться в мгновение ока. Увеличение кредитного плеча делает это еще более рискованным. Жизненно важно использовать инструменты исполнения и внимательно следить за своими позициями. Как всегда, никогда не рискуйте вложениями больше, чем вы можете позволить себе потерять, и удачи во всех ваших сделках.