Каждые четыре года политика и финансы сходятся, поскольку американцы выбирают президента, а инвесторы пытаются понять, что это означает для их портфелей.

Взгляд на историю показывает, что циклы президентских выборов действительно коррелируют с доходностью фондового рынка - хотя и не так, как часы, скажем, Луна управляет приливами.

Что до исхода выборов? Удар может вас удивить.

Ниже приведены несколько вещей, которые инвесторы должны учитывать в годы выборов.

Войны, медвежьи рынки и спады, как правило, начинаются в первые два года президентского срока, говорится в «Альманахе биржевого трейдера»; вторую половину отмечают бычьи рынки и благоприятные времена. Но за последнее столетие фондовый рынок в основном оживленно работал на протяжении большей части президентского цикла, прежде чем потерять импульс в годы выборов.

Согласно данным YCharts, с 1930 года промышленный индекс Доу-Джонса вырос в среднем на 10,0% в первый год президента и на 7,9% во второй. (Доходность основывается только на цене и не включает дивиденды.) Год перед выборами исторически является самым сильным, с доходностью 13,3%, затем ситуация значительно замедляется, до 5,4% доходности в годы выборов.

Конечно, есть исключения. Например, в последний год службы Джорджа Буша (с января 2008 г. по январь 2009 г.) индекс Доу-Джонса упал почти на 32%.

Но никому не нужно говорить вам, что текущий цикл совсем не средний. Индекс Dow Jones Industrial Average составил 32,1% доходности за первые 365 дней пребывания президента Дональда Трампа в должности, за которым последовало снижение на 5,2% за второй год и рост на 18,8% за третий год. А в период с 19 января по 19 октября 2020 года акции потеряли 2,5%, используя индекс DJIA в качестве прокси.

Когда дело доходит до вашей политики, вы можете сильно относиться к той или иной партии, но когда дело касается вашего портфолио, не имеет большого значения, какая партия победит в Белом доме.

Bespoke Research показывает, что с 1900 года промышленный индекс Доу-Джонса ежегодно рос на 4,8%. Принято считать, что республиканцы, которые якобы более дружелюбны к бизнесу, чем демократы, будут более выгодны для ваших акций. Однако это не совсем так.

«Когда мы действительно видим политическое влияние, это не то, чего можно было бы ожидать», - пишет Брэд Макмиллан, главный инвестиционный директор Commonwealth Financial Network. «Средняя республиканская администрация за тот период времени показывала прирост на 3,5% в год, в то время как демократы видели прирост почти в два раза больше, на 6,7% в год».

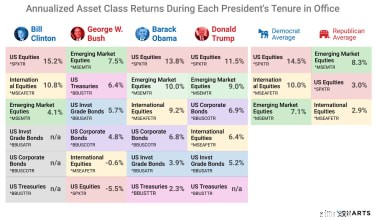

Эта тенденция еще более выражена в последние десятилетия. С момента инаугурации Билла Клинтона в 1993 году акции США выросли в среднем на 14,5%, в то время как демократы контролируют Белый дом, согласно данным YCharts, по сравнению с 3% под контролем республиканцев. Но очевидно, что американские акции также преуспели при Трампе.

Интересно, что международные акции также демонстрируют лучшие результаты при демократах, хотя акции развивающихся рынков имеют преимущество при президентах Республиканской партии.

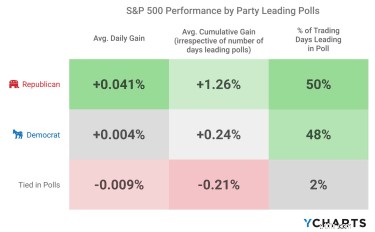

Тем не менее, в преддверии выборов, когда Америка сигнализирует о победе республиканцев на президентских выборах, акции растут лучше.

Джим Стек, историк рынка и издатель информационного бюллетеня InvesTech Research, также советует избегать заголовков, предсказывающих конец света для рынков.

«Сегодня многие предупреждают о том, как президентство Байдена может негативно повлиять на фондовый рынок или экономику», - говорит он, но добавляет, что аналогичные предупреждения были и в отношении Трампа в предыдущем избирательном цикле. «Хотя инвесторы не должны игнорировать политику, стоит отметить, что рыночные результаты редко бывают такими ужасными, как это изображается в заголовках».

Другая городская легенда гласит, что рынки чувствуют себя лучше, когда правительство разделено, - говорит Расс Кестерих, главный инвестиционный стратег BlackRock. По его словам, за легендой стоит теория, согласно которой «разделение власти спасает обе стороны от их худших инстинктов. Когда ни одна из сторон не контролирует ситуацию, правительство в некоторой степени кастрировано, оставляя рынки свободными для процветания».

Но теория не подтверждается историей.

YCharts проанализировал доходность акций начиная с 1930 г. по трем отдельным сценариям. Когда одна партия контролирует Белый дом и обе палаты Конгресса, Dow дает в среднем 10,7% годовых. Когда происходит разделение Конгресса, средняя доходность акций составляет 9,1%. Но когда президент находится в партии, противоположной Палате представителей и Сенату, среднегодовая доходность акций составляет всего 7%.

Но даже тогда эти сценарии развивались по-разному в зависимости от того, какая партия управляла какой частью Вашингтона. Рассмотрим эту разбивку сценария по партиям, используя данные S&P 500 из данных RBC Capital Markets, начиная с 1933 года:

Важно помнить, что вся эта информация касается работы более широкого фондового рынка. Президентские выборы могут и будут иметь более конкретные последствия для различных секторов и индексов рынка, в зависимости от повестки дня каждой партии и того, какую часть Вашингтона они контролируют.

Идея «акций Трампа» и «акций Байдена» остается вполне реальной.

Результаты выборов, возможно, не так хороши для прогнозирования доходности фондового рынка, но обратное не так.

Оказывается, фондовый рынок обладает сверхъестественной способностью предсказывать, кто назовет Белый дом своим домом в ближайшие четыре года. Если фондовый рынок растет за три месяца до выборов, вложите деньги в правящую партию. Потери за эти три месяца, как правило, приводят к новой партии.

Статистика убедительна. Из 23 президентских выборов с 1928 года 14 предшествовали выигрыши за три месяца до этого. В 12 из этих 14 случаев действующий президент (или действующая партия) выиграл Белый дом. На восьми из девяти выборов, которым предшествовали три месяца потерь на фондовом рынке, действующие игроки были отправлены в отставку. Это коэффициент точности 87%. (Исключения из этой корреляции имели место в 1956, 1968 и 1980 годах.)

Число, на которое стоит обратить внимание в этом году:3 295. Если S&P 500 упадет (и останется) ниже этого значения, это будет плохой новостью для Трампа, согласно этому индикатору президентского прогноза.