Представьте, что вы получаете регулярные выплаты только за то, что владеете портфелем акций…

Дивидендное инвестирование — это процесс создания дивидендного портфеля, который регулярно выплачивает дивиденды. Эти дивиденды обычно выплачиваются ежеквартально, хотя конкретная календарная дата может различаться для каждой акции. Имея солидный портфель, дивидендные инвесторы могли бы досрочно выйти на пенсию и жить за счет своих «зарплатных чеков» в виде дивидендов.

Регулярные инвестиции в акции обычно приравниваются к покупке и продаже акций с целью получения прибыли. Это также называется приростом капитала. Вы покупаете акции по более низкой цене и продаете их по более высокой цене, чтобы получить прибыль. (если это то, что вас интересует, прочитайте наше Руководство по инвестированию в стоимость)

Напротив, инвестирование в дивиденды обеспечивает акционерам доход от владения акциями.

Думайте об акциях как о гусях. С приростом капитала вы должны продать гуся, чтобы получить возврат на свои инвестиции. Но при инвестировании в дивиденды вы можете держать курицу и получать прибыль за счет яиц, которые она несет.

В этом руководстве по инвестированию в дивиденды мы рассмотрим, как работает инвестирование в дивиденды, почему вам следует его рассмотреть, а также две стратегии инвестирования в дивиденды, которые вы могли бы использовать прямо сейчас. Если вы хотите перейти к определенной подтеме, используйте эту таблицу:

СодержаниеВ противном случае, давайте углубимся в это:

Многие люди считают, что инвестировать в прирост капитала проще.

Хотя это может быть правдой, есть три основные причины, по которым вам следует подумать об инвестировании дивидендов, особенно если вы являетесь инвестором в Сингапуре:

Дивидендные акции, как правило, лучше сохраняют свою стоимость во время экономических спадов и медвежьих рынков.

Они имеют тенденцию расти со временем и менее изменчивы.

Большинство дивидендов являются налоговыми льготами, что означает, что они либо не облагаются налогом, либо ставка налога меньше, чем ставка, взимаемая с обычного дохода.

В некоторых странах, таких как Сингапур, дивиденды не облагаются налогом. В других странах может быть налогообложение в зависимости от их законодательства. Обычный диапазон составляет 10-30% налога на дивиденды. Если вы не являетесь резидентом, ставка также может отличаться от ставки, если вы являетесь гражданином указанной страны.

Совет:в бывших британских колониях или странах Содружества налог на дивиденды обычно не взимается.

Тем не менее, если качество компании действительно хорошее, и вы хотите долгосрочной стабильности или роста, то налог на дивиденды может быть не слишком высокой платой.

Дивидендные акции предназначены для удержания в течение длительного периода времени, пока с бизнесом все в порядке. В отличие от инвестиций в прирост капитала, когда движение цены акций крайне необходимо для получения прибыли, движение цены акций при инвестировании в дивиденды просто отвлекает внимание.

Что важно в дивидендных инвестициях, так это то, что вы можете получать устойчивый денежный поток от своих акций, независимо от того, идет ли рынок вверх или вниз.

Даже если компания не была прибыльной в конкретном году, если она была прибыльной в предыдущие годы, она все равно сможет выплачивать дивиденды.

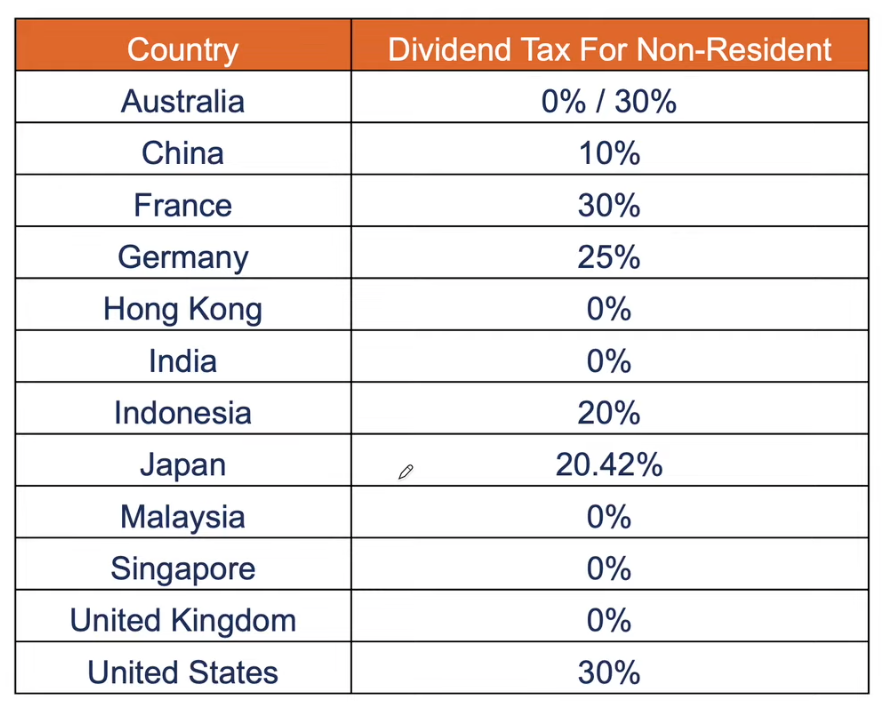

В следующей таблице отражен налог на дивиденды для нерезидентов в нескольких странах:

Как упоминалось ранее, в некоторых странах есть налог на дивиденды, а в других нет. Конечно, как инвестор вы бы предпочли, чтобы ваш доход не облагался налогом.

Дивидендные инвесторы в Сингапуре имеют преимущество, поскольку их дивиденды не облагаются налогом. Итак, после одного уровня корпоративного налогообложения, составляющего около 17%, дивиденды передаются акционерам. После этого налогообложение на личном уровне не взимается.

Дивиденды на акции могут поступать из трех возможных источников, и вы можете найти их в отчете о движении денежных средств в годовом отчете компании:

В идеале все ваши дивиденды должны поступать от операционной деятельности.

Это когда вы получаете деньги от покупки и продажи продуктов и услуг компании.

Вы получаете дивиденды от инвестиций компании, когда они продают свои заводы и оборудование. Вы бы не хотели, чтобы ваши дивиденды исходили от этого.

Некоторые руководители предприятий занимают деньги в банке, чтобы расплатиться с инвесторами в виде дивидендов. Вы также не хотите, чтобы ваши дивиденды поступали из этого источника.

Хорошие и плохие дивиденды

Итак, как отличить хорошие дивиденды от плохих?

Хорошие дивиденды приносят денежные потоки от операционной деятельности, которые обычно устойчивы по мере роста бизнеса.

Дивиденды из других источников, как правило, бывают неравномерными и одноразовыми.

Коэффициент выплат рассчитывается путем деления выплачиваемых дивидендов на чистую прибыль. Он показывает, сколько компания платит своим акционерам пропорционально своей прибыли.

Чтобы считаться хорошим или устойчивым, коэффициент выплат должен быть меньше 1.

Чтобы понять, как это работает, давайте рассмотрим акции McDonald’s. В 2020 финансовом году они заработали 4,7 миллиарда долларов. Затем они решили выплатить 3,7 миллиарда долларов в качестве дивидендов. Если мы разделим 3,7 млрд долларов США на 4,7 млрд долларов США, мы получим 0,8 — коэффициент выплат.

Это означает, что на каждый заработанный доллар McDonald’s выплачивает своим инвесторам 80 центов. Хотя это считается щедрым, это все еще устойчиво, поскольку компания платит в пределах своих возможностей.

Между тем, если коэффициент выплат больше единицы, компания платит больше, чем заработала. В долгосрочной перспективе это может оказаться неприемлемым, и вам следует обратить внимание на то, принадлежат ли вам такие дивидендные акции.

Мы не должны забывать о движении денежных средств, так как прибыль не всегда может быть в денежной форме из-за стандартов учета по методу начисления.

Прибыль или выручка признаются в момент поставки продукции или оказания услуг. Однако некоторые компании сначала доставляют свои продукты или услуги, а затем получают наличные.

В этом случае отчет о прибылях и убытках компании может выглядеть хорошо, поскольку прибыль высока. Но в то же время он все еще может быть бедным наличными, поскольку не получает деньги от своих клиентов вовремя. Следовательно, существует расхождение между отчетом о прибылях и убытках и отчетом о движении денежных средств.

Коэффициент выплат бесплатного денежного потока

Затем мы вычисляем коэффициент выплаты свободного денежного потока, разделив дивиденды на свободный денежный поток. Это похоже на формулу соотношения выплат, за исключением того, что мы меняем знаменатель.

Давайте снова возьмем McDonald’s в качестве примера. Мы делим $3,7 млрд на $4,6 млрд — свободный денежный поток компании. Вы можете буквально взять эти деньги и пересчитать их, если захотите. Теперь это дает 0,8. Поскольку он меньше 1, он по-прежнему считается устойчивым.

Почему важен денежный поток?

Дивиденды, как правило, выплачиваются наличными, поэтому компания должна иметь высокий денежный поток, чтобы передать доход акционерам. Если у компании есть прибыль, но нет денежного потока, то она не сможет вовремя выплатить дивиденды.

Дивидендная доходность показывает, сколько компания платит в виде дивидендов по отношению к цене ее акций. Разделите годовые дивиденды на акцию на текущую цену акции, чтобы получить дивидендную доходность.

Опять же, давайте посмотрим на Макдональдс. Годовой дивиденд на акцию составляет 5,16 доллара, а текущая цена акции — 224,20 доллара. Это составляет дивидендную доходность в размере 2,3%

Это процент хорошо или плохо?

Это зависит от вас. Довольны ли вы дивидендной доходностью в 2,3%? Если да, то не стесняйтесь покупать акции по их текущей цене. Если вас это не устраивает, вы можете подождать, пока цена акций упадет, прежде чем инвестировать.

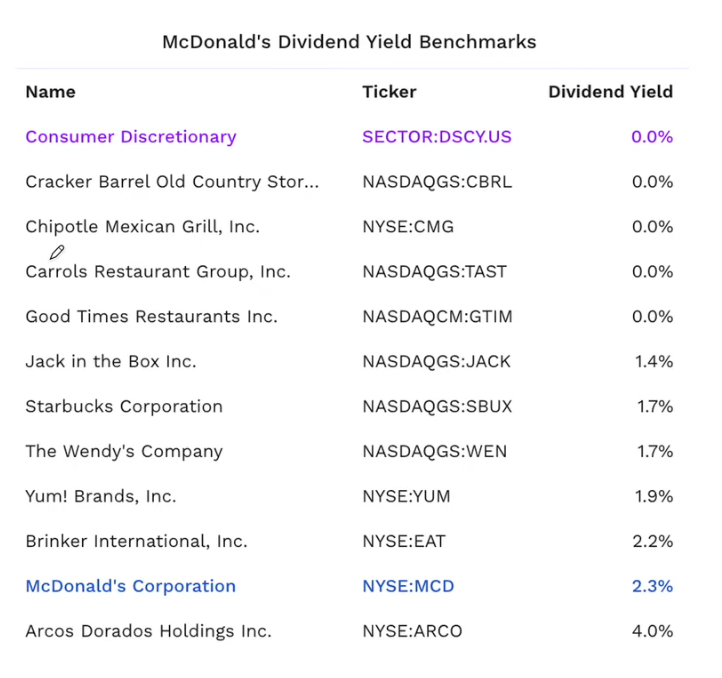

Поиск лучших дивидендных акций требует исследований, сбора данных и сравнения. Чтобы лучше понять этот раздел, мы продолжим использовать McDonald’s в качестве примера.

Вы можете сделать вывод, что ваши акции являются лучшими, только если вы осведомлены об эффективности других компаний. Было бы полезно, если бы вы сравнили дивидендную доходность выбранной вами компании с ее аналогами и конкурентами.

Из таблицы видно, что Chipotle, мексиканский гриль, не дает никаких дивидендов. Тем временем Starbucks и Wendy’s выплачивают дивиденды в размере 1,7%.

Ближайшим конкурентом, сравнимым с McDonald’s, является Yum! Brands, у которых есть KFC, на 1,9%. Таким образом, доход McDonald’s – 2,3 %, что выше, чем у его конкурентов или конкурентов в отрасли.

Это говорит о том, что текущая цена акций McDonald’s не так высока, что делает ее более выгодной, чем аналогичные компании.

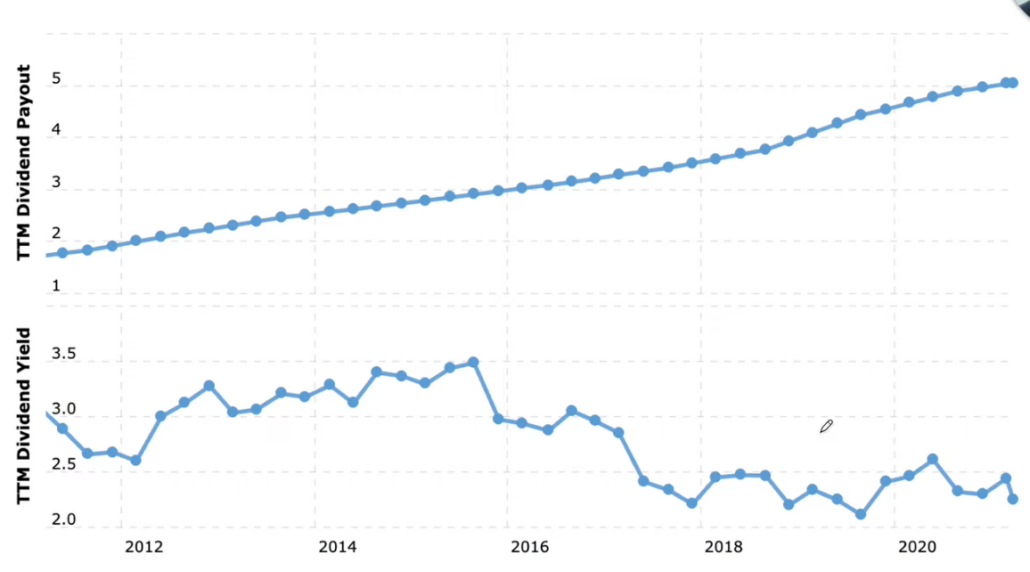

Отличный способ оценить дивидендную оценку акции — посмотреть, насколько хорошо она исторически работала в этом отношении. На изображении ниже вы можете увидеть динамику дивидендов McDonald’s за последние десять лет.

Дивиденд на акцию

Первый график на изображении выше называется дивидендом на акцию. Каждый год вы можете видеть, что дивиденды на акцию растут. Это хорошие новости. Это означает, что McDonald’s продолжает зарабатывать деньги и выплачивать своим инвесторам более высокие дивиденды.

Точно так же вы хотели бы выбрать акции с повышающимся дивидендом на акцию.

Историческая дивидендная доходность

Второй график — это историческая дивидендная доходность, которую мы выделим в этом разделе. При изменении цен на акции будет меняться и дивидендная доходность. Это связано с тем, что, как вы помните, цена акции является частью расчета дивидендной доходности.

Мы видим, что дивидендная доходность McDonald’s достигла 2,1% в конце 2019 года. При этом самая высокая точка была 3,5% в конце 2015 года. Это означает, что 2,3% с 2020 года ближе к нижней границе диапазона.

Это отражает то, что, хотя дивидендная доходность McDonald’s по-прежнему выше по сравнению с аналогами, она снижается. По сравнению с прошлым он уже торгуется в более высоком ценовом диапазоне.

И поэтому, чтобы пойти на компромисс, вы можете подождать, пока она не упадет до 2,8%, прежде чем покупать. В этот момент его оценка будет выше, если основные принципы его бизнеса останутся прежними.

Возможно, вам будет интересно:

Создайте устойчивое портфолио

Существует три способа создания дивидендного портфеля:

i) Ищите акции с более высокой текущей доходностью

ii) Выбирайте компании с более низким коэффициентом выплат

iii) Убедитесь, что дивиденды поступают из денежного потока

Эта стратегия поможет вам выбрать более качественные дивидендные акции.

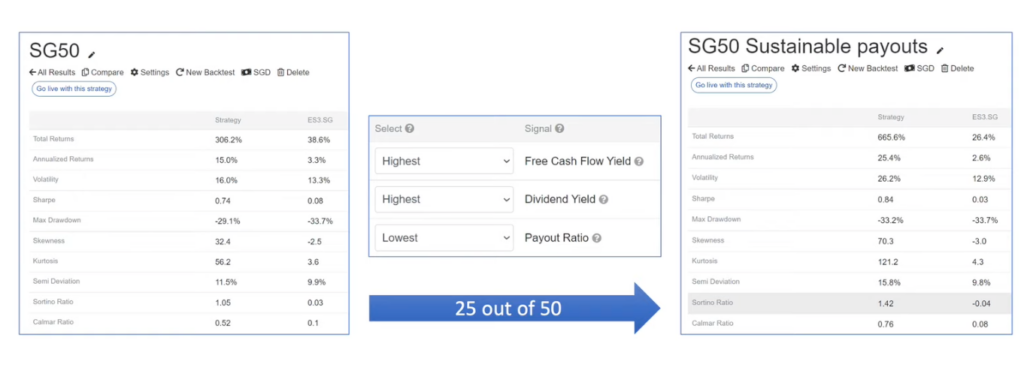

Для доказательства того, что этот метод работает, обратитесь к изображению ниже:

Но если вы просто выберете 25 лучших акций с самой высокой дивидендной доходностью, самым высоким свободным денежным потоком и самыми низкими коэффициентами выплат, ваша годовая доходность увеличится с 15% до 25,4%.

Проверка свободного денежного потока

Свободный денежный поток рассчитывается путем вычитания капитальных затрат из операционного денежного потока. Если свободный денежный поток компании превышает размер выплачиваемых дивидендов, то акции имеют хорошую репутацию.

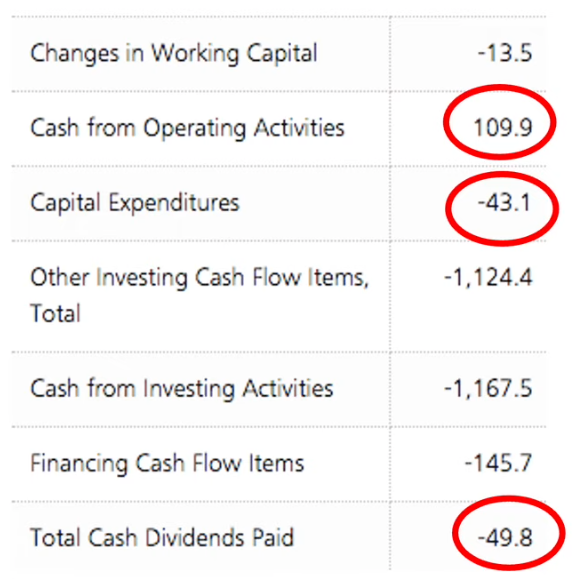

Чтобы вы могли увидеть это в действии, давайте посмотрим на данные Оксли за 2017 год. Это миллионы долларов.

109,9 млн долларов минус 43,1 млн долларов равняются 66,8 млн долларов свободного денежного потока. При этом выплаченные дивиденды составляют 49,8 млн долларов. Поскольку свободный денежный поток больше, чем выплачиваемые дивиденды, мы можем сказать, что Оксли имеет устойчивые дивиденды.

Включить фундаментальный анализ

Иногда одной дивидендной стратегии недостаточно. Если полагаться только на него, это может привести к снижению производительности. Тогда важно, чтобы вы также провели фундаментальный анализ.

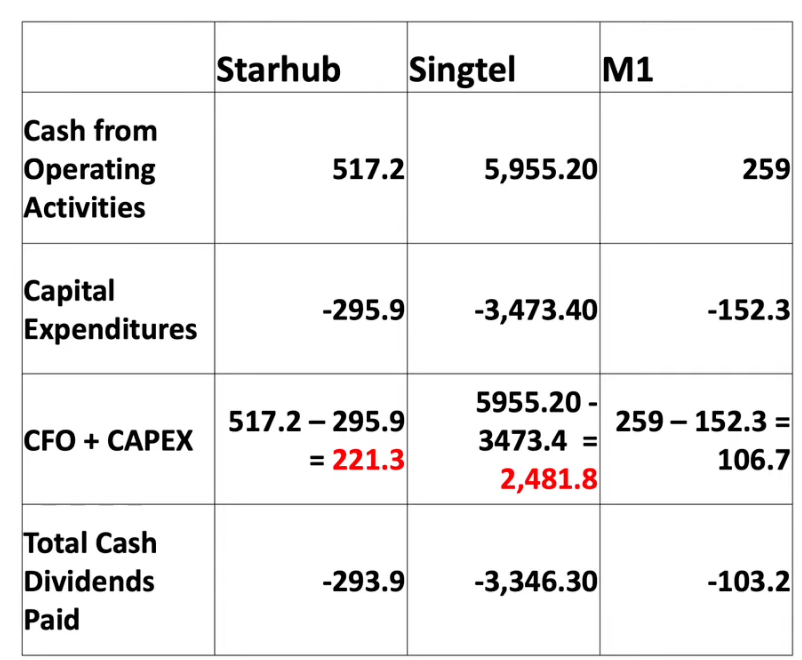

В качестве примера рассмотрим следующие данные за 2017 год, когда на фондовом рынке Сингапура все еще было три оператора связи.

Из таблицы видно, что свободный денежный поток Starhub и Singtel был меньше, чем выплачиваемые ими дивиденды. Время показывает, что это было признаком того, что Starhub не преуспевает на фондовом рынке.

Однако для данных Singtel есть веская причина. В то время Singtel выделила свои оптоволоконные активы в форме траста Netlink. Таким образом, их отсутствие свободного денежного потока простительно.

В этом случае мы видим важность понимания контекста, стоящего за цифрами.

Как это работает

Эта стратегия направлена на инвестирование в сингапурские дивидендные акции «голубых фишек». Он основан на «Собаках Доу», известной в США инвестиционной стратегии.

Доу-Джонс — это промышленный индекс, в который входят 30 акций, а "Собаки Доу" учат инвесторов покупать 10 лучших акций с самой высокой дивидендной доходностью.

Это относительно простой способ получить прибыль, поскольку промышленный индекс уже предварительно отфильтровал акции. Это означает, что вам больше не нужно проводить много фундаментального анализа, так как индекс уже сделал всю работу за вас. Если компания падает, ее просто исключат из индекса, что гарантирует, что независимо от того, какие акции вы выберете, у них обязательно будет стабильный бизнес.

Теперь, как и у Dow, у STI также есть 30 акций. Одно преимущество, которое у вас есть, когда вы инвестируете в STI по сравнению с Dow, заключается в том, что вы не будете облагаться налогом с первого. Экономия на этих 30% существенна, что делает Сингапур более выгодным местом для инвестиций в дивидендные акции.

Определение эффективности

Некоторые инвесторы жаловались, что STI не приносит им прибыли. Впрочем, это всего лишь вопрос стратегии. Применение Dogs of STI может принести гораздо большую прибыль.

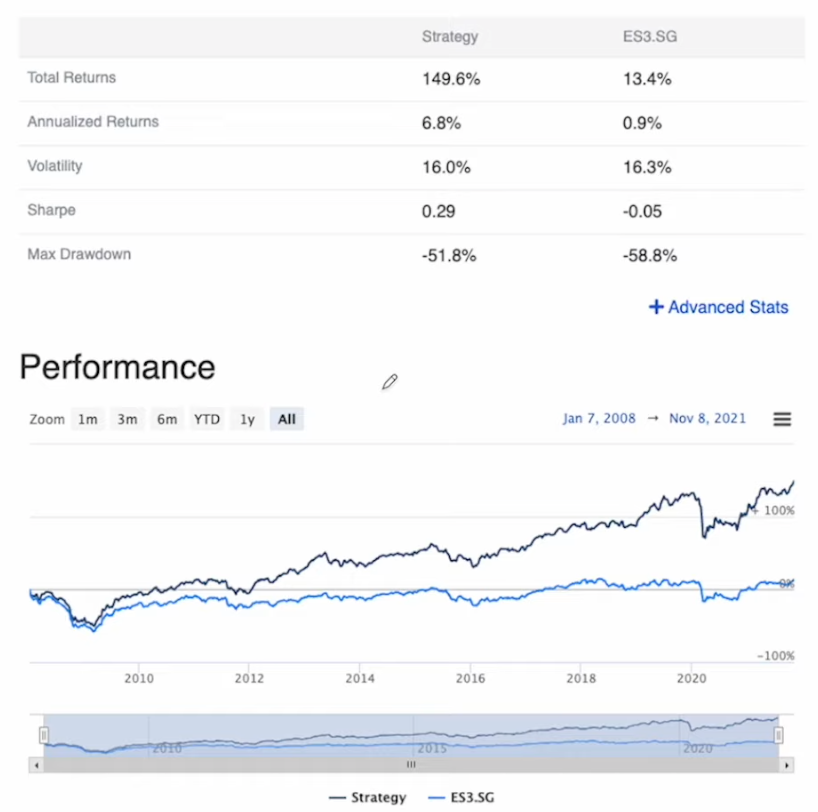

На следующем изображении эффективность стратегии сравнивается с эффективностью STI ETF.

Из данных видно, что если вы будете следовать «Собакам ИППП», вы получите 150% общей прибыли в течение 13 лет. Между тем, если бы вы инвестировали в ETF STI, вы бы получили доход только в размере 13,4% за тот же период. Собаки STI в основном работали в десять раз лучше.

Годовой доход также значительно выше:Dogs of the STI составляет 6,8%. Это по сравнению с годовой доходностью STI ETF на уровне 0,9%.

Выбор десяти акций

i) Получите список последних составляющих с www.sgx.com/indices/products/sti

Каждый квартал STI меняет свой рейтинг. Тогда жизненно важно, чтобы вы всегда получали обновленный список составляющих. Это также гарантирует, что вы не покупаете акции, которые были исключены из индекса.

ii) Узнайте их дивидендную доходность на сайте www.sgx.com/securities/stock-screener

iii) Используйте электронную таблицу для ранжирования

После ранжирования акций от самого высокого до самого низкого вы можете выделить 10% своего капитала каждой из 10 лучших акций. Таким образом, они имеют равный вес в вашем портфолио.

Поддержание стратегии

Преимущество Dogs of the STI в том, что за ним очень легко ухаживать. Вам не нужно ежедневно следить за ценами на акции. Вам даже не нужно проверять их каждую неделю. Просто просматривайте список участников раз в год и убедитесь, что ваш рейтинг актуален.

Если акция была исключена из топ-10, продайте ее и замените новой акцией.

Теперь, иногда, цена акций растет. Ваше распределение 10% для одной акции может стать 15%. В этом сценарии просто перебалансируйте, продав 5%, чтобы она снова упала до 10%.

Между тем, если акции теряют в цене и падают ниже 10%, просто покупайте больше, пока они не вернутся к 10%.

Помните, однако, что эта стратегия не является надежной. Может быть несколько лет, когда он не превзойдет STI ETF. Но вам просто нужно иметь убеждение и уверенность в том, что в долгосрочной перспективе вы получите большую отдачу, следуя за Dogs of the STI.

Это бонусная стратегия для новичков.

REIT — отличный способ окунуться в инвестирование дивидендов. Вот краткая стратегия REIT для начинающих, которую вы можете использовать, от Кристофера Нг:

Если вы новичок в сфере REIT, наше руководство по сингапурским REIT может стать хорошей отправной точкой.

В этом руководстве мы рассмотрели основы инвестирования в дивиденды, почему сингапурские инвесторы имеют преимущество с дивидендами, а также две (+1) стратегии инвестирования в дивиденды, которые вы можете использовать.

Мы надеемся, что она оказалась для вас полезной и поможет вам сделать первый шаг к созданию собственного дивидендного портфеля.

Не забудьте провести собственное исследование, четко определить свои инвестиционные цели и знать, во что вы вкладываете свои с трудом заработанные деньги!

Если вы предпочитаете учиться непосредственно у того, кто уже все это сделал, Кристофер Нг поделится своей личной стратегией инвестирования дивидендов, которая позволила ему выйти на пенсию в 39 лет, воспитать детей, получить юридическое образование, начать собственный бизнес и многое другое. , все на устойчивой выплате дивидендов. Узнайте больше здесь.