Этот разговор начался за парой стаканчиков.

«Чэн, спасибо, что познакомил меня с акциями гиперроста, прибыль меняет мою жизнь».

«Изменение жизни?» Мои глаза загорелись. Эти два слова никогда не приходили мне в голову. Я спросил дальше:«Почему это меняет жизнь?»

Ответ был:«Я превысил свои пенсионные цели. Такого возврата я еще не видел. Я могу выйти на пенсию в этом году (2021), что на 4 года раньше, чем планировалось изначально».

Я никогда раньше не видел таких возвратов. Это почти нереально, когда мой портфель вырос более чем на 200%, он утроился за год. Не ждите, что я буду повторять одно и то же выступление год за годом, этого просто не произойдет. Также почти оскорбительно и стыдно говорить другим, что я утроил свой портфель за год, когда их портфели не шли так же хорошо. Поэтому я держал это только в небольшой группе близких друзей.

Когда я размышлял над словами «возврат, меняющий жизнь», это произошло не только в 2020 году. Мой путь к получению доходности, меняющей жизнь, начался, когда семена были посажены много десятилетий назад. Все началось с,

Когда вы хорошо позаботитесь о своих рисках, прибыль позаботится о себе сама. Ошибки будут, но это не убьет вас. Когда вы выигрываете, вы выигрываете по-крупному. Когда вы проигрываете, вы не теряете много. Только так мы сможем устойчиво вести инвестиционный марафон на протяжении десятилетий.

<старт ="2">Всегда будут возможности, когда вы сможете купить отличную компанию во время рыночных коррекций по разумной цене.

Улучшенные работы по подбору акций.

Известным инвесторам, таким как Уоррен Баффет и Питер Линч, удалось добиться отличных результатов, используя одни и те же два основных принципа инвестирования. Этот инвестиционный навык навсегда изменил их жизнь и жизнь их инвесторов.

Мы не шли ва-банк на Tesla, Gamestop, биткойны или какие-то другие акции мемов. Вместо этого наш портфель был диверсифицирован в соответствии с нашим управлением рисками и включал в себя 10–25 акций крупных компаний из разных отраслей.

Эти великие компании разрушали устаревшие предприятия во всех секторах и отраслях еще до COVID-19. Вы найдете компании SaaS в социальных сетях, электронной коммерции, финансовых технологиях, нефтегазовой отрасли, кибербезопасности, инструментах повышения производительности, развлечениях, здравоохранении и аналитике данных и т. д. Скажите мне, в какой отрасли не используются программные технологии? У всех так!

Однако то, как мы инвестируем, противоречит здравому смыслу. Поясню:

Я не думаю, что эти возвращения случаются случайно. Уроки просты:

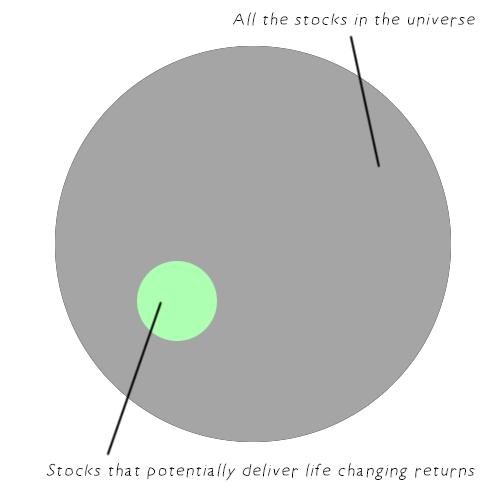

Не все акции хороши. Не все акции SaaS/Tech хороши. Вам нужно знать, как их идентифицировать, чтобы избежать больших потерь.

Многие эксперты учат вас покупать дешево и надеяться продать дорого. Однако дешевые акции дешевы по многим причинам. Низкие цены могут снизиться, когда бизнес ухудшится.

Не надейтесь на оздоровление проблемных компаний. Покупайте только компании с хорошим фундаментом. В большинстве случаев они будут дорогими в соответствии с традиционными методами оценки.

Чтобы разумно инвестировать в 21 веке, покупайте дорого (по разумной цене). ) и продавать дороже. Держите акции до тех пор, пока фундаментальные принципы остаются нетронутыми.

Покупайте сильные компании, избавляйтесь от слабых.

Вы должны научиться ценить компании чтобы не быть обманутым рынком.

На бычьем рынке все зарабатывают. Настоящее испытание портфеля происходит во время коррекции или медвежьего рынка. Например, вы не хотите быть «держателем сумки», держа акции GameStop по цене 300–400 долларов США.

Традиционные коэффициенты оценки, такие как PE, могут не работать для предприятий в 21 веке, особенно для тех, которые способны изменить жизнь. Вместо этого рассмотрите такие коэффициенты, как PS.

Это просто, пусть компаундирование творит свое волшебство.

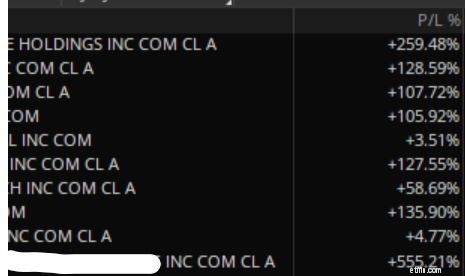

Моментальный снимок доходности моего портфолио:

Я надеюсь, что эти 4 фактора станут для вас руководством к началу пути к изменяющей жизнь прибыли в 2021 году. Оставляйте свои вопросы в комментариях или присоединяйтесь ко мне на моем следующем вебинаре, где я поделюсь ценными мыслями о том, как я инвестирую для получения прибыли сверхроста.