Популярный, но сбивающий с толку вопрос, который я получаю от друзей, звучит так:

Мой ответ им всегда один и тот же, независимо от того, на какой стадии или в каком возрасте они находятся:

Сейчас — лучшее время для того, чтобы начать инвестировать».

Прежде чем вы отклоните мой простой ответ, у меня есть две основные причины почему люди должны начать инвестировать как можно скорее, и я выделил их ниже.

Одно из распространенных заблуждений людей состоит в том, что они думают, что им нужен большой капитал, чтобы начать инвестировать в акции. На первый взгляд это имеет смысл, потому что мы так привыкли слышать, как все крупные фонды или институты обсуждают известные компании, стоимость акций которых превышает 100 долларов, такие как Amazon по цене 1 934,43 доллара США и Apple по цене 202,73 доллара США на момент написания.

Тем не менее, хотя это могло быть правдой в прошлом, сегодня это не отражает возможности инвестора. Давно прошли те дни, когда вам нужно было размещать минимальный лот в 1000 акций на счетчик акций.

Если вы не в курсе, минимальный размер лота для акций США составляет всего 1 акцию, а для акций SG — 100 акций. Таким образом, вы можете купить 1 лот акций DBS GroupHoldings по цене 25,00 сингапурских долларов за 2500 сингапурских долларов (исключая комиссию и другие сборы GST для этой цели). Тем не менее, вы не совсем диверсифицируете свой портфель, когда у вас есть 10 000 сингапурских долларов и вы вкладываете их в 400 акций DBS Group.

С появлением технического прогресса вы можете с самого начала стремиться диверсифицировать свой портфель и даже делать это с комфортной экономией от 100 до 200 долларов США в месяц с помощью двух популярных финансовых инструментов:

Проще говоря, ETF — это набор ценных бумаг, которые отслеживают базовый индекс и могут продаваться на бирже, как обычные акции. В Сингапуре у нас есть ETF SPDR Straits Times Index, который в последний раз торговался по цене 3,43 сингапурских доллара за акцию.

Это означает, что вы можете эффективно получить доступ к 30 ведущим акциям, входящим в список STI, по очень доступной цене - всего 343 сингапурских доллара за лот без учета сборов. Не забывайте, что вы также имеете право на полугодовые дивиденды, выплачиваемые «индексным» ETF.

Вы можете прочитать больше о STI ETF здесь.

Затем, если вы не хотите думать, когда покупать акции, вы можете выбрать обычный план сбережений (RSP). RSP позволяет вам регулярно инвестировать не менее 100 сингапурских долларов в месяц за счет усреднения долларовой стоимости — вам не нужно решать, дорогие акции или нет, и подходят ли рыночные условия для инвестиций.

На мой взгляд, усреднение долларовой стоимости творит чудеса с молодыми, ограниченными во времени инвесторами из-за небольших стартовых сумм и возможности оставаться инвестированными в рынки в течение длительного времени, чтобы сгладить любые огромные ценовые скачки. Это подводит меня ко второму пункту ниже — сложные проценты.

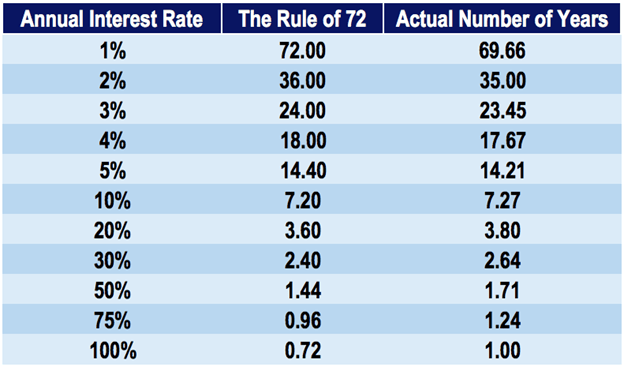

Если есть одна формула инвестирования, которую вы должны знать на всю жизнь, это Правило 72. . Это простой способ оценить время, необходимое для удвоения ваших инвестиций в зависимости от вашего годового дохода.

В приведенной выше таблице показано количество времени, которое вам потребуется, чтобы удвоить свои инвестиции, исходя из разных процентных ставок.

Возьмем, к примеру, если вы просто инвестируете в индекс STI и получаете доход около 8% в год, деленный на 72, вы примерно удвоите свои деньги за 11,11 лет.

В основе «Правила 72» лежит сложный процент. , также известный как 8 th Чудо света известного ученого Альберта Эйнштейна.

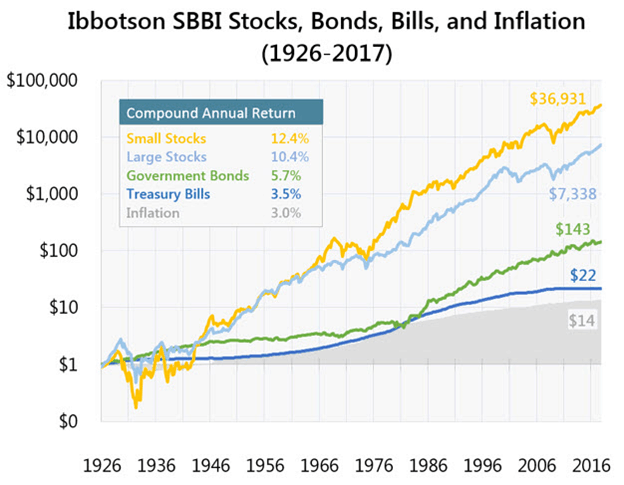

Исторически сложилось так, что фондовые рынки в долгосрочной перспективе готовы расти. На самом деле, если вы посмотрите на приведенную ниже диаграмму, инвестиции в фондовый рынок США принесут вам не менее 10 % годовой прибыли за последнее десятилетие.

Следует отметить, что акции также превосходят облигации в долгосрочной перспективе и могут помочь вам преодолеть инфляционную эрозию вашего богатства.

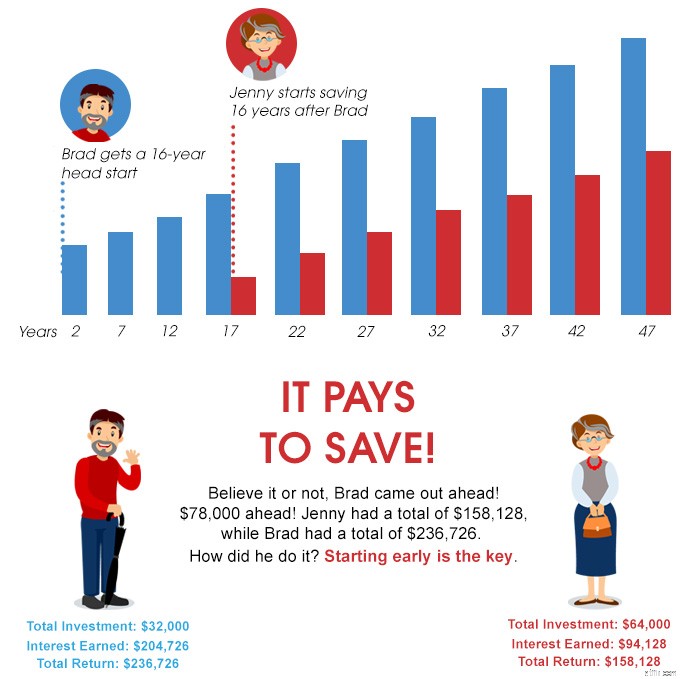

Следовательно, когда мы усваиваем элемент того, как сложные проценты могут творить свое волшебство с течением времени, тем более важно начать как можно раньше, независимо от того, на каком этапе вы находитесь.

Чтобы представить это в перспективе, человек, инвестирующий 100 долларов в месяц в возрасте от 25 до 65 лет, в конечном итоге получит 335 737,25 долларов, предполагая, что совокупный годовой доход составит 8%.

Для другого человека, который хочет начать инвестировать в возрасте 40 лет и получить ту же сумму в размере 335 737,25 долларов США в возрасте 65 лет, он должен ежемесячно инвестировать 354,33 доллара США. Это в 3,5 раза больше месячной потребности, несмотря на то, что в будущем стоимость будет такой же!

Для успешного инвестирования на фондовых рынках требуется больше, чем просто ваш капитал. Это требует от вас правильной дисциплины и темперамента, чтобы вы могли избежать распространенных ошибок при инвестировании, таких как:

Таким образом, имеет смысл начать инвестировать раньше, потому что лучше ошибиться, когда у вас есть инвестиции в размере 20 000 долларов, а не 500 000 долларов. Вы не хотели бы совершить большую ошибку и сократить свои пенсионные фонды вдвое, когда вы так ясно выходите на пенсию.

Учитывая, что инвестирование повлечет за собой множество ошибок на этом пути (даже Уоррен Баффетт признает, что он недавно совершил ошибку, купив Tesco, котирующуюся в Великобритании), то, что у вас впереди еще много времени, вы сможете преодолеть ошибки и откорректировать свою инвестиционную стратегию раньше.

Хотя я указал причины, по которым вам следует начать инвестировать сейчас, есть также некоторые предостережения, на которые следует обратить внимание.

Во-первых, если у вас есть предстоящие жизненные обязательства, такие как свадьба или ремонт дома, лучше сначала позаботиться о них. Вы не хотели бы кардинально влиять на свои жизненные цели только потому, что понимаете силу раннего инвестирования.

Кроме того, по причинам, упомянутым выше, лучше начать пораньше, а если вы еще этого не сделали, лучше всего начать прямо сейчас.

Вы можете получить доступ к некоторым из наших тематических исследований здесь.

Вы можете получить доступ к нашим стратегиям здесь.