Через четыре дня после GE2020 Министерство торговли и промышленности (MTI) объявляет, что мы вступили в техническую рецессию. Предварительные оценки за второй квартал 2020 года показали, что экономика сократилась на колоссальные 41,2%. В годовом исчислении экономика сократилась на 12,6%.

Этого не скрыть, наша экономика находится на территории глубокого, беспрецедентного спада. Чтобы помочь нам ориентироваться в неизведанных водах, давайте подробнее рассмотрим рецессии и то, что они представляют собой на самом деле.

Экономисты определяют рецессию как период временного экономического спада, во время которого сокращается торговля и промышленная активность, что обычно определяется падением валового внутреннего продукта (ВВП) в течение двух кварталов подряд.

Вот аналогия.

Думайте о Сингапуре как о домашнем хозяйстве. Как и во всех домохозяйствах, работающие взрослые вносят свой вклад в доход домохозяйства. Папа работает на фабрике по производству велосипедов, а мама управляет собственной онлайн-пекарней по продаже тортов. В хорошие времена фабрика решает повысить папе зарплату. И по мере того, как все больше и больше людей узнают о ее тортах, мамин бизнес расширяется. Доход домохозяйства увеличивается, и у семьи теперь есть больше денег, чтобы тратить.

Затем наступает COVID. Заводы были закрыты в период действия выключателя, а домашние пекарни не могли работать. Завод по производству велосипедов урезает папе зарплату, а мама не может продать ни одного торта. Доход домохозяйства сильно страдает.

На фоне страны этот доход домохозяйства называется ВВП — рыночной стоимостью всех произведенных конечных товаров и услуг.

Когда ВВП падает на два квартала подряд, страна находится в рецессии.

Когда доход домохозяйства уменьшается, семья имеет меньше денег, чтобы тратить. Они могут решить отложить покупку дорогих вещей, таких как автомобиль или даже покупку нового дома. В меньшем масштабе дискреционные расходы, такие как праздники и питание вне дома, возможно, должны отойти на второй план.

Если уменьшенный доход окажется недостаточным, домохозяйство будет вынуждено копаться в сбережениях, продавать активы или занимать деньги для финансирования своих расходов. И наоборот, мама может принять решение пройти курсы кулинарии или купить духовку побольше, чтобы ее бизнес был в хорошем состоянии для возможного восстановления.

То же самое происходит со страной. Когда ВВП уменьшится, нам нужно будет сбалансировать бюджет и сократить дискреционные расходы, большие и малые (Кого-нибудь забавляет NDP?). Возможно, нам придется копаться в наших резервах, чтобы помочь более нуждающимся членам общества. Мы также должны вкладывать средства, будь то в наших людей или в нашу инфраструктуру, чтобы мы могли быть готовы ко всему, что может ожидать нас в будущем.

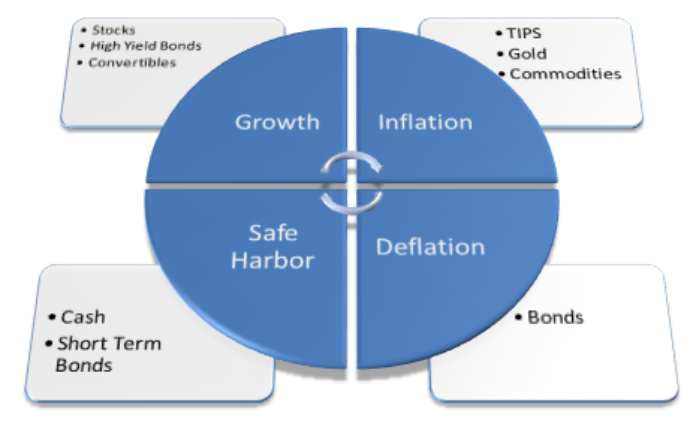

Точно так же, как в году есть четыре сезона, в глобальном бизнес-цикле также есть четыре сезона. Рецессия – это один из четырех сценариев, кроме роста, инфляции и дефляции.

Вступая в рецессию, перспективы мрачны, а спрос на товары и услуги снижается. Производство замедляется, безработица растет, и люди сокращают расходы на второстепенные товары. По мере сокращения спроса сокращается и производство. Во время рецессии инвесторы становятся более консервативными, а деньги решают все.

Рецессии лучше всего ассоциируются с зимой. Дни короткие, а ночи длинные. Мы жаждем солнца и тепла, но всегда холодно и мрачно. Зимой люди сидят на корточках, остаются дома и стараются не замерзнуть. Они с нетерпением ждут первого дня весны.

Однако, в отличие от четырех климатических сезонов, экономические циклы не происходят последовательно. Не существует фиксированного правила, согласно которому росту будет предшествовать спад, который затем сменится периодами инфляции или наоборот. Также нет фиксированных временных рамок для каждого экономического сезона. После бурных десятилетий послевоенного восстановления и роста японская экономика оставалась в дефляционном упадке почти два десятилетия. Хотя люди не могут влиять на климатические сезоны, мы можем в значительной степени вмешиваться в естественную работу экономических циклов, регулируя денежную массу и процентные ставки. Рецессии не способствуют хорошей динамике голосования, и политики делают все возможное, чтобы свести ее на нет.

Теперь, когда мы знаем, что такое рецессия, давайте посмотрим, что происходит с деньгами во время рецессии.

Процентные ставки служат нескольким целям. Во-первых, это взаимодействие между спросом и предложением кредита; они указывают цену ликвидности. Они также представляют предпочтения потребителей в отношении текущего и будущего потребления.

Обычно, когда экономика вступает в рецессию, спрос на ликвидность возрастает. Предприятия сталкиваются с нехваткой наличности и более склонны брать кредиты для финансирования своей деятельности. Люди видят темные тучи на горизонте и склонны копить деньги. Следовательно, предполагается, что процентные ставки будут расти во время рецессии — по крайней мере, теоретически.

Однако в последние годы центральные банки с большим успехом использовали денежно-кредитную политику. В результате рецессионные процентные ставки, как правило, ниже средних.

После вспышки COVID Федеральная резервная система США снизила процентные ставки практически до нуля, надеясь стимулировать расходы и перезапустить экономику.

Поскольку США являются крупнейшей экономикой мира, все, что делает ФРС, влияет на остальной мир. Местный SIBOR является производным от ставок США.

Падение процентных ставок влияет на многие сферы экономики. У владельцев бизнеса есть доступ к более дешевым кредитам, а у потребителей меньше стимулов к сбережениям.

Низкие процентные ставки также остро ощущаются домовладельцами, поскольку их ежемесячный платеж уменьшается. Кредиты становятся дешевле в обслуживании, и это облегчит страдания домовладельцев, оказавшихся в затруднительном финансовом положении. Имея меньшую ежемесячную ипотеку, им будет легче продолжать содержать свою собственность.

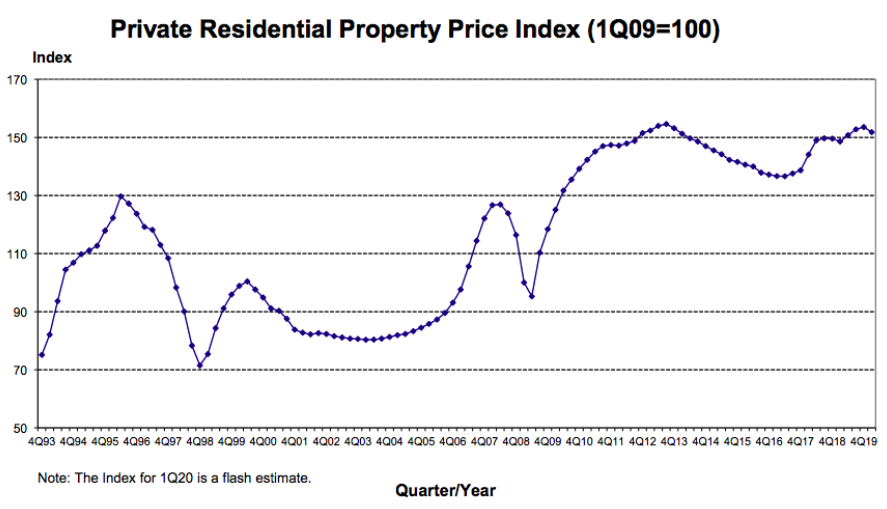

Внимательные из вас заметят, что падение цен на недвижимость в 1998, 2003, 2008 годах связано с минимальными процентными ставками.

Однако предостережение. Корреляция не является причинно-следственной связью. Вместо того, чтобы низкие процентные ставки вызывали падение цен на недвижимость и наоборот, существует третий фактор — нежелательные экономические условия, которые вызывают как низкие процентные ставки, так и низкие цены на недвижимость.

Рынок недвижимости отстает от экономики в целом. Стоимость сделки высока, а время, необходимое для покупки и продажи любой собственности, слишком велико, чтобы владельцы собственности могли принимать случайные решения.

Если человек теряет работу и ему срочно нужны наличные, ему будет проще продать другие вещи, а не физическое имущество. Если инвестору или деловому человеку необходимо собрать средства, они могут продать часть акций или изучить другие формы займов. Недвижимость, особенно та, в которой проживает владелец, обычно уходит в последнюю очередь.

Таким образом, потребуется некоторое время, прежде чем любая коррекция цен на недвижимость будет отражена в данных URA. Обычно это происходит после коррекции фондового рынка, когда все, кому нужно продать, уже продали.

Потеря работы обычно усугубляет падение цен на недвижимость. Когда владельцы недвижимости больше не могут позволить себе платить по ипотечным кредитам, у них нет другого выбора, кроме как продать недвижимость.

Цены на облигации и процентные ставки обратно пропорциональны. Ожидается, что при повышении процентных ставок цены на облигации упадут. Это связано с тем, что ранее выпущенные облигации с более низкими ставками уже не так привлекательны, как новые, которые будут выпущены с более высокими купонными ставками.

Обратное также верно. С падением процентных ставок текущие облигации с более высокими выплатами стали более привлекательными, чем облигации, которые будут выпущены в будущем. В результате цены на облигации растут. С академической точки зрения, цены на облигации и акции обратно пропорциональны. Когда цены на облигации растут, цены на акции падают. Однако бывают случаи, когда и акции, и облигации могут расти одновременно. Обычно это указывает на слишком большую ликвидность на рынке, преследующую слишком мало инвестиционных активов. Похоже, что в последнее время это действительно так.

Когда дело доходит до облигаций, инвесторы склонны говорить обо всех облигациях одним общим мазком. Это максимально далеко от истины. Самые безопасные государственные облигации США далеки от корпоративных бросовых облигаций.

В такие трудные времена количество отказов будет увеличиваться. В интересах инвестора сначала учитывать риск каждого предложения облигаций, а не инвестировать вслепую, основываясь на обещании более высокой прибыли.

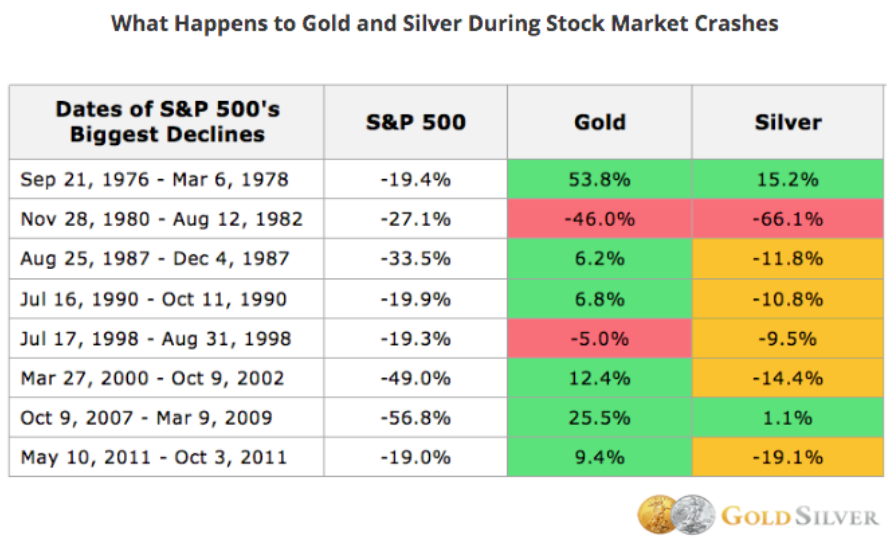

Золото — очень интересный класс активов. Как инвестиция, это непроизводительный актив на двух счетах. Во-первых, по ней не выплачиваются ни проценты, ни дивиденды. Во-вторых, в отличие от инвестиций в акции и паи, вложенная вами куча золота не способствует какой-либо экономической деятельности. Он остается той же грудой золота даже спустя десятилетия.

Любой рост стоимости полностью зависит от теории большего дурака — веры в то, что кто-то другой в конце концов заплатит за это больше. Следовательно, золото сохраняет свою ценность только благодаря слову из четырех букв, которое начинается с буквы F — страх.

Когда инвесторы покупают золото (по крайней мере, физическое золото), они страхуются от неизвестных сценариев. Если ваша местная валюта, будь то доллары США, евро или сингапурские доллары, ослабнет и обесценится, потенциальные последствия можно смягчить путем накопления золота.

Помимо действия в качестве валютного хеджирования, золото также является отличной защитой от инфляции. Золото как товар имеет тенденцию к росту в цене, когда увеличивается стоимость жизни.

Наконец, при коррекции фондового рынка огромная сумма денег, утекающая из акций, должна будет найти новый дом. В то время как некоторые останутся в наличных деньгах, инвесторы также вложат значительные суммы в безопасные активы, такие как облигации и золото. Это приведет к росту цен на золото во время рецессии. Чтобы еще раз подтвердить эту точку зрения, золото закрылось в плюсе после шести из восьми крупнейших рыночных падений S&P500,

Следовательно, если вы ожидаете глубокой рецессии, хранение части вашего портфеля в золоте может быть просто консервативным шагом.

Рецессия — это период, когда экономические перспективы мрачны. Спрос на товары и услуги снижается. Когда фабрики производят меньше товаров, а люди потребляют меньше услуг, доходы уменьшаются. Некоторые компании могут столкнуться с проблемами с денежными потоками и закрыть свои двери, что приведет к увольнению работников. Цикл увековечивает себя.

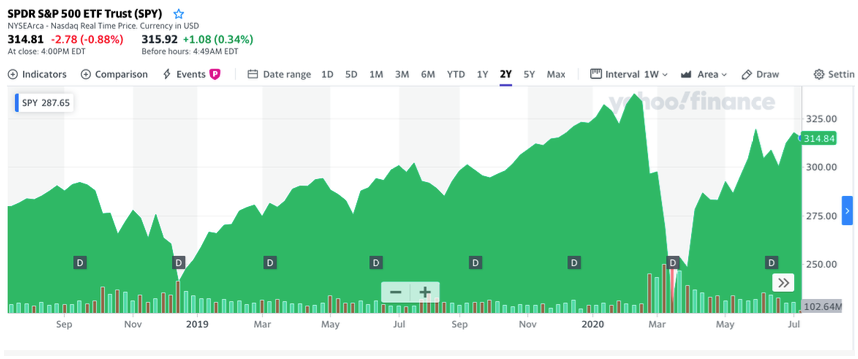

В первые дни COVID19 много говорят о форме восстановления. Некоторые предсказывают подъем в форме буквы V, другие предсказывают более осмотрительную форму буквы U. Медведи настаивают на том, что зима будет затяжной в форме буквы L. Три месяца спустя, мы не мудрее. Однако можно с уверенностью сказать, что фондовый рынок частично восстановил утраченные позиции.

Фондовый рынок опережает экономику от шести месяцев до года. Значит ли это, что худшее уже позади? Если просто посмотреть на фондовый рынок, то это определенно так.

Тем не менее, многие также приводили доводы в пользу роста фондового рынка из-за ликвидности. Триллионам, которые ФРС вложила в экономику, нужно найти пристанище. Он нашел безопасную гавань на фондовом рынке.

Так что же делать фондовому инвестору? Мы верим в время на рынке а не определение времени рынка . Портфель Dr Wealth на 40% состоит из наличных, и мы постоянно ищем возможность купить хорошие акции по правильной цене. Вместо того, чтобы спрашивать, подорожают ли акции в следующем месяце, мы спрашиваем, соответствует ли она набору правил, которые мы для себя установили.

Даже во время рецессии некоторые отрасли будут работать лучше, чем другие. К ним относятся здравоохранение, товары первой необходимости, продуктовые магазины, дисконтные магазины и производители алкогольных напитков. Мы можем обеспечить себе эту маржу, купив фундаментально надежные акции с ценными активами и солидной прибылью по отличной цене.

Позвольте мне взглянуть на вещи в перспективе. Если бы вы вздремнули в январе 2020 года и проснулись только сейчас, вы бы не поняли, просто взглянув на фондовый рынок, что большая часть мира только что вышла из беспрецедентного и масштабного отключения в течение последних нескольких месяцев. Любая паника в марте 2020 года была бы совершенно необоснованной.

Во-первых, не паникуйте. Не паникуй покупай, не паникуй продавай. Если вы долгосрочный инвестор, тщательно изучите свои инвестиционные цели и посмотрите, на правильном ли пути вы все еще находитесь. Если да, то нет смысла пытаться исправить то, что все еще работает.

Рефинансируйте свой жилищный кредит, чтобы воспользоваться преимуществами низких процентных ставок. Это ближе всего к свободным деньгам. Не уходите от него.

Сбалансируйте свой портфель облигациями и золотом. Это защитные активы, и они будут хорошо работать, когда рынок скорректируется, чтобы отразить их истинную стоимость. Покупайте правильные акции. Покупайте их с правильным настроем и держите их, пока они либо не реализуют свой потенциал, либо пока не изменятся их основные принципы.

Это будет наша четвертая рецессия с момента обретения Сингапуром независимости в 1965 году. Это будет самая глубокая и серьезная рецессия. В это время потрясений чрезвычайно важно принимать правильные денежные решения. Только тогда мы сможем преодолеть бурю и выйти на другую сторону целыми и невредимыми.