Пожилые люди являются легкой мишенью для недобросовестных продаж.

Почему?

Во-первых, им может быть неудобно исследовать финансовые продукты или они могут не иметь необходимых навыков / ресурсов для понимания продукта перед покупкой. Сколько людей чувствуют себя комфортно, исследуя продукт в Интернете?

Во-вторых, им может не хватить физических и психических сил, чтобы добиться справедливости, если они поймут, что их товар был продан не по назначению.

Таким образом, недобросовестные продавцы могут безнаказанно преследовать их.

Неправильные продажи случаются повсюду . Когда дело доходит до финансовых продуктов, недопустимые продажи являются более выраженными, чем страховые продукты.

Дело не в том, что во взаимных фондах не бывает неправильной продажи. Однако, поскольку в страховых продуктах льготы предусмотрены заранее, существует гораздо больший стимул к неправильной продаже страховых продуктов.

На мой взгляд, неправильная продажа страховых продуктов более узаконена. Добавьте к этому такой бесполезный регулятор, как IRDA, и он станет бесконечной вечеринкой для нечестных агентов.

Будьте осторожны, покупатель!

В этом посте я расскажу о причинах, по которым пожилые люди должны полностью избегать продуктов страхования жизни, т.е. им нет необходимости покупать какие-либо продукты страхования жизни.

Если вы понимаете или соглашаетесь с моей точкой зрения, становится намного проще избежать жертв неправильной продажи страхования жизни. Как пенсионер, вам просто нужно сказать «нет» любому продукту страхования жизни.

В этом посте я буду использовать термины "пожилые люди" и "пенсионеры / пенсионеры" как синонимы. По сути, я говорю о той стадии жизни, когда вы прекратили формальную работу и полагаетесь на свои инвестиции / пенсию в качестве дохода.

Вот 5 причин, по которым пожилые люди не должны покупать продукты страхования жизни.

Если вы спланировали свои финансы задолго до выхода на пенсию, вам не потребуется пожизненное страхование во время выхода на пенсию, т.е. у вас должно быть достаточно денег к моменту выхода на пенсию.

А если у вас и так достаточно средств на регулярные расходы, непредвиденные обстоятельства и цели, вам не нужно никакого жизненного покрытия. Даже план срочного страхования жизни не требуется.

Если вы приобретете план страхования жизни во время выхода на пенсию, вам придется платить взносы, чтобы продолжить его. Это окажет ненужное давление на ваши денежные потоки.

Многие агенты продвигают планы единовременного страхования жизни, чтобы избавить вас от этой проблемы. Позже в этом посте я расскажу, почему вам также следует избегать однократных премиальных планов.

Это очень важный момент.

Насколько я понимаю, большинство пенсионеров или пенсионеров приобретают планы страхования жизни для возврата (а не для пожизненного покрытия).

Что, если бы я сказал вам, что ваш более высокий возраст снизит ваши доходы?

Да, верно.

Это происходит из-за того, что в объединенных продуктах часть вашей премии или накопленного богатства идет на оплату смертности. Сборы за смертность - это сборы, взимаемые страховой компанией для обеспечения вашей защиты жизни. Плата за смертность будет увеличиваться с возрастом.

Давайте рассмотрим пример в традиционных планах . Традиционные планы непрозрачны, и у вас нет раздвоения затрат. Таким образом, трудно точно определить, сколько уходит на покрытие расходов на смертность. Однако мы все еще можем оценить влияние.

Предположим, что 30-летний человек (A) и 60-летний человек (B) приобретают один и тот же план с гарантированной суммой в 10 рупий. Политика владения и пользования тоже такая же.

По достижении срока погашения оба получат одинаковую сумму денег. Это связано с тем, что сумма гарантированной суммы такая же, а бонусы зависят от срока действия политики (который также совпадает)

Однако надбавка за B будет намного выше, чем надбавка за A, потому что B старше A.

Это автоматически сообщает вам, что доходность B будет ниже, чем доходность A. B платит больше каждый год, чтобы получить ту же сумму при наступлении срока действия полиса.

В случае ULIP , часть стоимости вашего фонда идет на покрытие расходов на смертность. Плата за смертность взимается ежемесячно или ежеквартально. Понятно, что если вы старше, большая часть ваших денег идет на оплату смертности.

Если деньги идут на покрытие расходов на смертность, меньше остается для инвестиций, и это снижает вашу прибыль.

В крайних случаях сборы за смертность могут съесть почти все вложения пожилых граждан в ULIP. Вот несколько ссылок:(Как уменьшить 50 000 рупий до 248 рупий?) (Как 3,2 лака превратились в 11 678 рупий за 6 лет?)

Я подробно рассмотрел этот аспект в этом сообщении о ULIP и традиционных планах .

Вам не нужно было платить за смертность, если вам не требовалось прикрытие.

Большинство из нас считает, что любые доходы от компании по страхованию жизни освобождены от налога.

Это верно в отношении пособия в случае смерти, но не всегда в отношении пособия по зрелости.

Для освобождения от налога на выплату по истечении срока годовая премия по плану страхования жизни должна составлять менее 10% гарантированной суммы страховки (пособие в случае смерти) для всех. годы полиса, то есть пожизненное страхование, должны быть не менее чем в 10 раз больше годового страхового взноса. Это соответствует разделу 10 (10D) Закона о подоходном налоге.

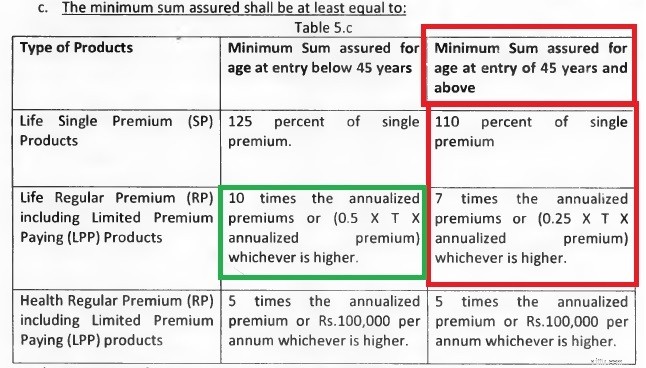

Маловероятно, что для большинства тарифных планов с разовой оплатой это условие выполняется. Я копирую выдержку из Правил IRDA по связанным страховым продуктам, 2013 г. Эти правила применяются к планам страхования с привязкой к единице.

Как видите, планы с разовой премией почти обречены (с точки зрения налогообложения) для всех.

Для обычных продуктов премиум-класса инвесторы младше 45 лет защищены с точки зрения налогообложения, поскольку страховое покрытие жизни будет как минимум в 10 раз превышать годовой взнос. Для инвесторов старше 45 лет минимальный мультипликатор составляет всего 7 (для не облагаемых налогом доходов до погашения должно быть 10).

Обратите внимание, что это минимально допустимые кратные. Страховая компания всегда может структурировать единый премиальный продукт, который обеспечивает страхование жизни в 10 раз больше. Однако вы можете ожидать, что доход от таких планов будет ниже, потому что больше денег пойдет на оплату смертности.

Кстати, это касается не только планов страхования с привязкой к единице . Даже традиционные планы страхования жизни с единовременным взносом сталкиваются с той же проблемой. Примером этого является план LIC Bima Bachat.

Таким образом, низкие доходы вкупе с налогооблагаемыми сроками погашения. Для пожилых людей вложение в страховые продукты для возврата может стать кошмаром.

На пенсии вы можете захотеть, чтобы ваши деньги / инвестиции были легко доступны. Ваша способность привлекать средства из других источников может быть нарушена во время выхода на пенсию. Это приведет к тому, что вы больше будете полагаться на свои сбережения.

Все мы знаем, что традиционные планы могут иметь высокие сборы за передачу / выход. В случае ULIP ваши деньги также заблокированы на 5 лет. Ликвидность может быть проблемой для страховых продуктов.

Возможно, вам не понадобится страхование жизни при выходе на пенсию

Лучше ли ULIP, чем паевые инвестиционные фонды?

В ULIP и традиционных планах страхования жизни ваш возраст влияет на доход

В ULIP плата за смертность выше, чем в планах срочного страхования

Что такое срочное страхование жизни и стоит ли его покупать?

Спросите Кларка:стоит ли мне покупать страховку жизни прямо сейчас?

Почему страхование жизни и страхование от инвалидности идут рука об руку, как PB&J

Вот почему вы должны купить страхование жизни онлайн в 2021 году

Зачем вам нужно страхование жизни после SGLI