Эта статья подготовлена совместно с Credello.

Вероятно, вы можете прожить всю жизнь, притворяясь, что понимаете все о долгах — притворяйтесь, пока не заработаете, верно? Но, как и в кроссовках на высоком каблуке, в этом нет особой необходимости.

Получите ответы на все вопросы о долгах, которые вы стесняетесь задать своему парню-финансовому консультанту, потому что что, если он расстанется с вами, потому что думает, что вы идиот и собираетесь умереть в одиночестве? Не переусердствуйте.

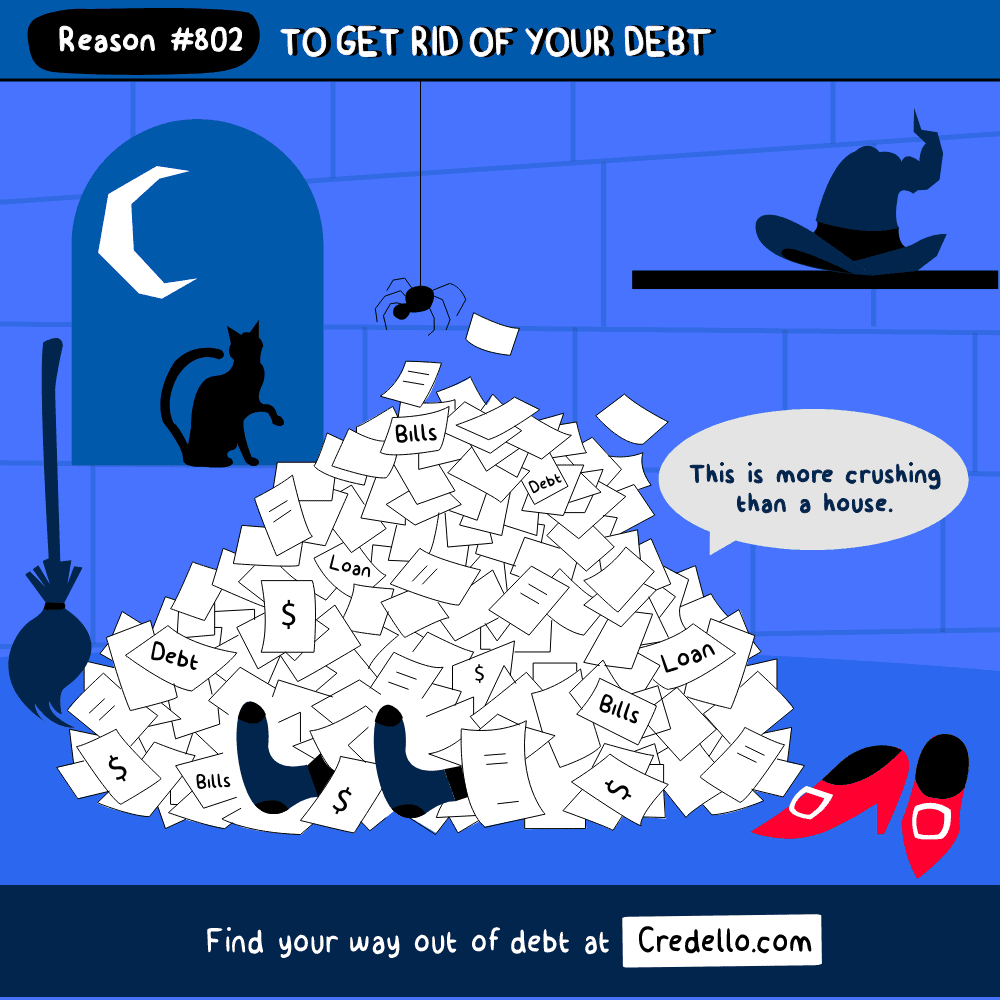

Подумайте о «хорошем долге» как о доброй ведьме Глинде, а о «плохом долге» — как о злой ведьме Востока. Конечно, они оба долги (или ведьмы), но хорошие долги помогают вам учиться, расти и выбраться из страны Оз, а плохие долги, ну, это больше похоже на то, что вас раздавил дом.

Хорошим долгом считаются деньги, которые вы должны, которые в конечном итоге могут помочь вам увеличить свой доход и/или увеличить свое состояние в будущем. Ярким примером являются студенческие ссуды, но ипотечные и бизнес-кредиты также попадают в категорию хороших долгов.

В то же время безнадежный долг — это деньги, которые вы должны по кредитным картам или другие долги, которые обычно не помогают улучшить ваше финансовое положение. Конечно, каждый тип долга не обязательно является хорошим или плохим по своей сути — это действительно зависит от того, как вы используете каждый из них.

Если вы перегружены любым типом долга, ссуда на консолидацию долга может помочь облегчить часть бремени, и Credello может помочь вам найти лучшее предложение для вас.

Кредит консолидации долга – это финансовая стратегия, которая помогает объединить несколько долгов с более высокими процентами в один платеж, который можно контролировать, предположительно с более низкой процентной ставкой.

В зависимости от ваших долгосрочных финансовых целей ссуда на консолидацию долга потенциально может помочь вам снизить ежемесячный платеж, если вы изо всех сил пытаетесь выплачивать минимум каждый месяц, или помочь вам сэкономить деньги на процентах в долгосрочной перспективе. бегать. Таким образом, хотя технически вы берете на себя дополнительный долг, ссуда на консолидацию долга может действовать как чит-код, позволяющий быстрее победить большого босса и при этом потерять меньше жизней.

Калькулятор консолидации долга Credello поможет вам определить, подходит ли консолидация вашего долга, исходя из ваших потенциальных сбережений и процентной ставки.

Кредит на консолидацию долга может помочь вам быстрее избавиться от долгов, если это ваша цель, но в этом случае ваш ежемесячный платеж, скорее всего, увеличится. Поэтому, если вы уже пытаетесь внести минимальный ежемесячный платеж, возможно, это не лучший вариант для вас.

Вы можете сэкономить деньги, взяв кредит на консолидацию долга, если это то, чего вы пытаетесь достичь. Если вы хотите платить меньше каждый месяц, скорее всего, вам потребуется больше времени, чтобы погасить свой долг, и вы, вероятно, со временем будете платить больше процентов. Если вы хотите сэкономить на процентах в течение срока действия кредита, ваш ежемесячный платеж, скорее всего, увеличится, даже если вы имеете право на более низкую годовую процентную ставку.

Процентные ставки влияют как на погашение долга, так и на сберегательные счета. На сберегательных счетах ваша процентная ставка представлена в виде APY или годовой процентной доходности. По данным FDIC, в среднем по стране APY на сберегательных счетах составляет 0,04%. Другими словами, это почти ничего.

Однако когда дело доходит до долга, процентные ставки обычно представляются в виде годовых или годовой процентной ставки. Это сумма процентов, которые вы получаете, когда вы не погашаете свой последний остаток по выписке в полном объеме. Если вы ежемесячно полностью и вовремя погашаете остаток, вам не придется платить проценты.

Ваша кредитоспособность может повлиять на ставку, на которую вы имеете право по кредитам и кредитным картам. Как правило, чем лучше ваш кредитный рейтинг, тем ниже ваш APR. Если у вас есть переменная годовая процентная ставка, например кредитная карта, вы можете договориться со своим кредитором о более низкой ставке, если она вас не устраивает.

Конечно, вы знаете, что этот номер существует, но, возможно, вы не знаете, какой у вас номер или какие существуют типы кредитных баллов.

FICO Score и VantageScore — это два основных показателя, которые кредиторы используют для определения вашей кредитоспособности. Оба используют диапазоны от 300 до 850, причем верхний предел соответствует превосходному или исключительному, а нижний предел — плохому. По сути, если у вас кредитный рейтинг выше 800, этим стоит похвастаться на Hinge, особенно если это ваша самая привлекательная черта.

Если вы не знаете, где узнать свой кредитный рейтинг, обратитесь к эмитенту вашей кредитной карты. Многие эмитенты теперь предлагают бесплатный доступ к вашему кредитному рейтингу.

Ваш кредитный рейтинг определяется тремя основными кредитными бюро — Equifax, Experian и TransUnion — на основе определенных факторов.

Ваша оценка FICO состоит из пяти факторов, причем одни из них имеют больший вес, чем другие.

<ул класс="ul1">В последней модели VantageScore (4.0) используются те же коэффициенты, что и в FICO, но с немного другой разбивкой.

<ул класс="ul1">Вам действительно нужно вторая бутылка вина? Вам действительно нужно палочки из моцареллы перед ужином? То есть нет, но потребность субъективна.

Вы не умрете без бюджета — это не вода и не следующий сезон Умерь свой энтузиазм — но наличие одного, вероятно, принесет вам больше комфорта, особенно если вы слишком много тратите и не можете выбраться из долгового цикла.

Согласно опросу 1000 американцев, проведенному Debt.com в 2019 году, около 2/3 респондентов имели бюджет, но только 1/3 фактически поддерживали его. И в истинно американской манере респонденты считали, что проблема заключается во всех остальных:1/4 респондентов заявили, что все должны составлять бюджет, независимо от того, делают они это или нет.

Разные методы бюджетирования лучше всего подходят разным людям. Правило 50/30/20 — широко используемый метод, который предлагает вам выделять 50% своего дохода на нужды, 30% — на нужды и 20% — на погашение долгов и/или сбережения. Есть несколько инструментов, таких как Mint, которые могут помочь вам создать бюджет и придерживаться его, потому что бюджет бесполезен, если вы его не соблюдаете.

Это еще не все неловкие вопросы о долгах:есть бесчисленное множество вопросов о долгах, которые вы, возможно, не решаетесь задать. Иногда внешняя помощь может быть сложной и обременительной. Кроме того, существует просто огромное количество финансовых ресурсов, что затрудняет поиск наиболее подходящего для вас. И в конечном итоге это может затруднить избавление от долгов.

Именно здесь на помощь приходит Credello. Credello предоставляет персонализированные рекомендации, которые помогают упростить принятие решений о долгах, поддерживая вас на протяжении всего процесса, чтобы вы и Тото благополучно вернулись в Канзас.

Источники:

Биография автора: Кейси Мусарра — писатель по личным финансам с более чем десятилетним опытом написания статей и кредитным рейтингом около 800. Она написала несколько сотен статей на самые разные темы — от налогов до жизни без долгов. Предыдущие авторы включают newsday.com и philly.com.