Чувствуете себя измотанными праздничными фанфарами? У вас также есть ноющие заботы о ваших пенсионных планах? Один из лучших способов контролировать стресс любого рода — составить список и проверить его дважды. И мы сделали это для вас. Вот удобный ежегодный контрольный список выхода на пенсию — 24 вещи, которые вы должны сделать в конце каждого года, чтобы настроить себя на безопасное и счастливое будущее.

В большинстве случаев рекомендуется определять сильные и слабые стороны производительности. Ваша финансовая жизнь ничем не отличается. Итак, что вы сделали хорошо в финансовом плане в этом году? Какие области вы могли бы улучшить?

Это был необыкновенный год, так что, вероятно, есть что оценить.

Так. Что вы планируете зарабатывать, тратить и откладывать в следующем году? Какие еще финансовые цели у вас есть? У вас есть долг? Должны ли вы работать над выплатой этого? Можете ли вы лучше работать с инвестициями или страхованием? У вас есть идея для дополнительного заработка? Что вы собираетесь делать с ростом инфляции и возможностью снижения доходности фондового рынка?

А как насчет количества времени, которое вы тратите на отслеживание и управление своими финансами? Можете ли вы поставить перед собой цель работать над своими финансами один час каждую неделю или месяц?

Узнайте больше о постановке финансовых целей. Или почитайте ниже идеи о том, как поставить финансовые цели на 2022 год.

Мы не собираемся давать вам советы по налогам здесь. Однако сейчас самое время предпринять некоторые шаги, чтобы сэкономить на налогах в 2021 году.

Ознакомьтесь с Налоговым советом на конец года для пенсионеров. Эффективное налоговое планирование может стать самым важным делом в конце года.

Постоянно обновляемая налоговая функциональность в NewRetirement Planner упрощает эту задачу!

Мы делаем это легко. Составьте индивидуальный финансовый план и живите так, как хотите.

Начать сейчас

Медицинский сберегательный счет (HSA) — это счет, который дает вам тройные налоговые льготы — необлагаемые налогом взносы, отложенный рост налога и освобождение от налогов снятия средств, когда вы используете деньги для оплаты квалифицированных медицинских расходов. Если вы имеете на это право (у вас должен быть план медицинского страхования с высокой франшизой), это может быть отличным местом для хранения ваших денег.

Узнайте больше о том, почему программа HSA является отличным вариантом пенсионных накоплений.

Страховка — это значительные расходы. И важно сделать это правильно.

Досрочное пенсионное страхование: Если вы выходите на пенсию в возрасте до 65 лет, убедитесь, что вы можете найти доступное медицинское страхование, которое поможет вам получить право на участие в программе Medicare. Узнайте о 9 способах покрытия расходов на здравоохранение при досрочном выходе на пенсию.

Медикэр: Если у вас уже есть Medicare, обязательно оцените свое покрытие. Активно покупайте лучший дополнительный полис Medicare каждый год. Ваше здоровье изменится, и политика изменится. Стоит ежегодно пересматривать свое покрытие. Вот 10 советов, как добиться хорошего охвата.

Длительный уход: Вы также можете рассмотреть способы финансирования расходов на долгосрочный уход. Долгосрочный уход не покрывается Medicare или дополнительным страхованием Medicare. Используйте NewRetirement Planner, чтобы оценить свои возможности.

Ваш дом и другое имущество: Ознакомьтесь со всеми правилами, касающимися вашего дома, автомобиля и любого другого имущества.

Страхование жизни: Ваша потребность в страховании жизни на пенсии зависит от ряда факторов. Изучите 7 случаев, когда политика имеет смысл.

Стоматология и зрение: Убедитесь, что вы знаете, как покрыть эти расходы в 2022 году и в будущем.

Пожизненная рента: Аннуитеты часто считаются инвестициями, но на самом деле они являются страховыми продуктами. Пожизненная рента гарантирует ваш доход и может быть хорошим способом убедиться, что у вас есть деньги, если вы проживете дольше, чем рассчитывали.

6. Не гадайте:выясните, что именно вам нужно для выхода на пенсию (или до конца вашей пенсии)Независимо от того, находитесь ли вы на пенсии или приближаетесь к пенсии, вам необходимо точно знать, сколько денег вам понадобится для комфортной жизни до конца жизни. Согласно отчету Merrill Edge Report, 19 процентов состоятельных американцев — американских домохозяйств с активами, пригодными для инвестирования, варьируются от 50 000 до 250 000 долларов — понятия не имеют, сколько им понадобится. И предположения самые разные:

Итак, как вы это понимаете? У вас есть варианты. Вы можете найти высококлассного финансового консультанта или воспользоваться уважаемым онлайн-калькулятором — только остерегайтесь простых инструментов.

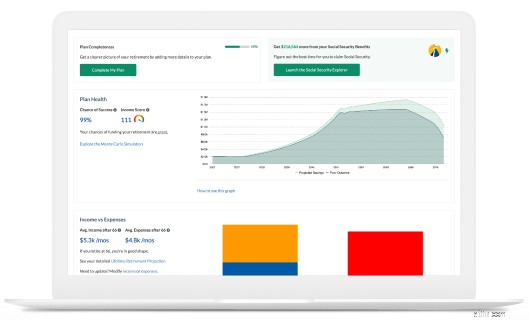

Хотя планирование не должно быть пугающим, оно может быть сложным. NewRetirement Planner упрощает надежное и персонализированное планирование.

Этот инструмент был назван журналом Forbes новым подходом к пенсионному планированию и лучшим пенсионным калькулятором Американской ассоциацией индивидуальных инвесторов (AAII) и многими другими.

Используйте NewRetirement Planner, чтобы получить надежные и полностью персонализированные ответы.

Начать сейчас

Создание пенсионного плана — это не то, что вы делаете один раз, а затем никогда не возвращаетесь к нему. Эксперты рекомендуют, чтобы обновление всех аспектов вашего плана было частью вашего ежегодного контрольного списка выхода на пенсию — делать это ежеквартально еще лучше. Многое меняется и развивается. Ваш план должен быть в курсе этих событий. Например:

Просто убедитесь, что ваш пенсионный план отражает вашу текущую ситуацию и ваши предположения о том, что произойдет в будущем.

В отчете Fidelity Investments говорится, что 61% владельцев счетов старше 72 лет (70 1/2, если вам исполнилось 70 1/2 до 1 января 2020 г.) еще не получили свои обязательные минимальные выплаты (RMD).

Ой! Сейчас самое время!

Не упускайте из виду эту важную задачу ежегодного контрольного списка выхода на пенсию! В большинстве случаев, если вы старше 72 лет, вы должны снять средства со своих пенсионных счетов до конца года, иначе вам придется платить большие штрафы.

(ПРИМЕЧАНИЕ:NewRetirement Planner автоматически моделирует ваши RMD. Войдите в систему, чтобы увидеть свои текущие или будущие распределения.)

Вас беспокоят налоги, которые вы будете платить? Вот 6 стратегий, которые помогут вам минимизировать затраты на снятие RMD, особенно если вам не нужно использовать деньги сейчас.

Если вы еще не достигли пределов взносов в пенсионные сберегательные планы, такие как 401k и IRA, то вы можете найти способ хранить больше денег на этих счетах. Есть бонус в конце года? Денежные подарки? Завалялись лишние деньги?

Вложение денег в план пенсионных накоплений может иметь множество преимуществ:Вы можете:

Пределы взносов на 2021 год:

И помните, что вы можете максимально использовать оба вида сберегательных инструментов — и не забудьте рассмотреть возможность размещения их на счете Roth!

Возможно, вы потратили меньше денег из-за пандемии? Меньше кофе из Starbucks? Меньше приемов пищи вне дома? Без отпуска? Вы купили меньше бензина, потому что дорога до обеденного стола была намного короче, чем до офиса?

Вложите эти средства в пенсионные накопления! Сокращение ваших расходов может стать плюсом в условиях пандемии, если вы сможете использовать сбережения с пользой.

Еще одна важная вещь, которую нужно сделать, если вы все еще работаете, — попытаться увеличить норму сбережений. Возможно, в этом году вы получили прирост дохода.

Вам определенно стоит подумать об использовании этого увеличения, чтобы увеличить ежемесячную экономию.

И, согласно опросу Aon Hewitt, 91% всех сотрудников имеют компенсационные пакеты, которые могут включать премию в конце года. Внесите эти деньги в пенсионные накопления.

Запустите сценарии, чтобы сэкономить больше, снизить налоги, выйти на пенсию раньше и многое другое.

Начать сейчас

Говоря о ежемесячных сбережениях, если вы еще не автоматизировали процесс пенсионных накоплений, сделайте это сейчас! Откладывание на пенсию требует силы воли.

Однако, если вы автоматизируете свои сбережения, вам понадобится всего один импульс силы воли, чтобы начать автоматическое снятие средств, и вам не придется об этом думать. Примите решение — прямо сейчас — автоматизировать накопления на пенсию или увеличить сумму, которую вы уже откладываете.

Не думайте об этом, не думайте, как вы могли бы использовать эти дополнительные деньги для каких-либо непенсионных мероприятий.

Инвестиционный план? Да! Вам нужен инвестиционный план, и если он у вас уже есть, вам необходимо оценить, соответствует ли он вашим текущим и будущим потребностям. Инвестиционный план определяет вашу стратегию в отношении того, как инвестировать свои деньги и что делать, когда происходят определенные финансовые события.

Возможно, наиболее важной частью вашего плана является определение вашей стратегии распределения активов — сколько ваших денег вложено в различные виды инвестиций:акции, фонды, облигации, компакт-диски, недвижимость и многое другое….

Вот некоторые ресурсы для планирования инвестиций:

В 2021 году на фондовом рынке было несколько скачков, но за год он значительно вырос. Вы все еще находитесь в оптимальном положении по распределению активов? Если нет, возможно, пришло время перебалансировать, чтобы восстановить целевые проценты.

Перебалансируя свои инвестиции, вы можете эффективно минимизировать риск. Повторная балансировка по существу включает в себя покупку и продажу частей инвестиционного портфеля, чтобы вернуть вес каждого класса активов к его целевому состоянию.

Вам не обязательно быть старше 60 лет, чтобы проверить свое социальное обеспечение. На самом деле, если у вас была работа, рекомендуется ежегодно проверять свои пособия, чтобы убедиться, что ваш заработок и отчисления на социальное обеспечение регистрируются точно.

Онлайн-аккаунт My Social Security легко настроить.

Изучая свои пенсионные финансы, вы можете обнаружить, что можете воспользоваться помощью финансового консультанта. Вот 5 причин, по которым вам может понадобиться помощь консультанта:

NewRetirement рада представить NewRetirement Advisors. NewRetirement Advisors — это новый вид консультационных услуг, ориентированный на предоставление очень доступного финансового планирования, основанного на NewRetirement Planner. Вы получаете знающего консультанта, который рассмотрит ваше финансовое положение и даст рекомендации. Узнайте больше сегодня!

По данным Bankrate, только 39% людей могут покрыть неудачу в 1000 долларов, используя свои сбережения. Откуда берутся деньги, когда случается непредвиденное? Скорее всего, это из пенсионного фонда. И это рискованная игра.

Большинство финансовых экспертов рекомендуют откладывать расходы на проживание не менее чем за 3–6 месяцев, доступные на легкодоступном расчетном счете, причем от 6 до 9 месяцев — более безопасная сумма для работы. Остальные ваши деньги должны работать на вас и приносить проценты.

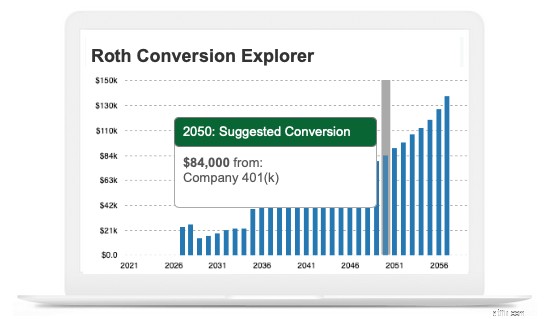

Преобразования Roth и определение наилучшего времени для их использования могут быть сложными. С традиционными пенсионными сберегательными счетами вы платите налоги, когда снимаете деньги со счета. Счета Roth, с другой стороны, облагаются налогом, когда вы инвестируете деньги. Преобразование традиционных средств в счет Roth может быть разумным шагом в те годы, когда вы сообщаете о низком доходе или имеете много отчислений.

Узнайте больше о преобразовании Рота.

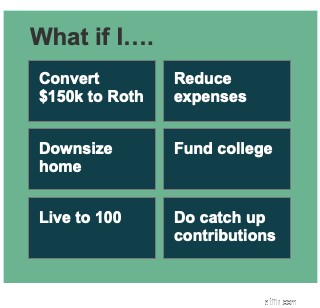

Посмотрите, что если! NewRetirement Planner позволяет смоделировать конверсию, чтобы увидеть, как она повлияет на ваши финансы как в краткосрочной, так и в долгосрочной перспективе. Вы можете найти эту функцию на странице денежных потоков в Планировщике.

Вы также можете использовать Roth Conversion Explorer, часть Планировщика, чтобы получить индивидуальную стратегию того, сколько нужно конвертировать и когда оптимизировать собственный капитал.

Узнайте, когда и сколько нужно конвертировать, чтобы максимизировать собственный капитал.

Начать сейчас

Поскольку год близится к концу, сейчас самое подходящее время, чтобы просмотреть свои расходы за последние 12 месяцев, чтобы получить представление о том, сколько вы потратили. Это поможет вам планировать будущее. Вы также можете убедиться, что ваши пенсионные планы учитывают различные этапы расходов, с которыми вы, вероятно, столкнетесь во время выхода на пенсию.

Общепризнано, что существует три этапа выхода на пенсию, каждый из которых имеет достаточно предсказуемые потребности и уровни расходов.

Первый этап выхода на пенсию характеризуется как время приключений и переживаний. С большим количеством свободного времени и относительным здоровьем появляется много возможностей для траты денег. Некоторые эксперты рекомендуют, чтобы пенсионеры тратили на этом этапе на 20 % больше бюджета.

В то время как вы все еще можете наслаждаться приключениями на пенсии среднего возраста, многие люди обнаруживают, что они просто проводят больше времени с друзьями и семьей и остаются немного ближе к дому. На этом этапе ваши пенсионные расходы могут быть минимальными.

Независимо от того, насколько вы здоровы и насколько хорошо вы стареете, нельзя отрицать, что расходы на здравоохранение растут по мере того, как вы становитесь старше. На самом деле, расходы на здравоохранение растут настолько, что этот последний этап выхода на пенсию обычно является самым дорогим этапом жизни. Расходы на медицинское обслуживание и долгосрочный уход из собственного кармана просто космические.

После первоначальной оценки NewRetirement Planner позволяет вам установить периоды времени с разными расходами и разными уровнями расходов. Это даст вам гораздо более точный пенсионный план.

Подробнее: PlannerPlus, премиум-версия БЕСПЛАТНОГО пенсионного планировщика, позволяет создавать очень подробный бюджет на пенсию. Бюджетник имеет более 13 категорий и 70 подкатегорий, которые помогут вам представить свое будущее.

То, где вы живете, играет огромную роль в вашей удовлетворенности выходом на пенсию. И ваш дом также, вероятно, является вашим самым большим расходом и самым важным активом. Сейчас самое время оценить, довольны ли вы тем, где вы живете, и соответствует ли оно вашим финансам и желаемому образу жизни.

Планировщик пенсионного обеспечения NewRetirement позволяет моделировать сокращение штатов, рефинансирование или получение обратной ипотеки, чтобы помочь вам увидеть влияние смены жилья на общее пенсионное финансирование.

Хотя процентные ставки выросли в 2021 году, они по-прежнему остаются исторически низкими. Вы по-прежнему можете воспользоваться рефинансированием.

Однако независимо от того, решите ли вы рефинансировать или нет, оцените, в каком состоянии вы находитесь со своим домом, и составьте планы относительно того, где вы живете, и вашего собственного капитала. Вы можете:

План недвижимости может гарантировать, что о ваших близких позаботятся. Хороший специалист по планированию недвижимости или финансовый консультант также помогут вам максимально увеличить свое состояние.

Проверьте обозначение бенефициара: Убедитесь, что все обозначения бенефициаров в полисах страхования жизни, аннуитетах и пенсионных счетах, таких как IRA и 401 (k), актуальны. Назначения бенефициаров определяют, как эти активы переходят к наследникам, и они заменяют любые другие директивы, такие как завещание.

Убедитесь, что завещания и трасты обновлены: К сожалению, люди часто пренебрегают планированием недвижимости. Принц, Арета Франклин и Майкл Джексон умерли без завещания. И тысячи умирают каждый год из-за того, что план наследования давно не обновлялся.

Мы делаем это легко. Составьте индивидуальный финансовый план и живите так, как хотите.

Начать сейчас

В конце года может быть сложно попасть на прием к врачу, особенно в этом году, но важно регулярно проходить осмотры.

Вы также должны использовать это время, чтобы установить цели для своего физического (и психического) здоровья.

Когда дело доходит до планирования выхода на пенсию, цель у всех примерно одинакова:создать план, чтобы вы могли жить счастливо и комфортно в нерабочие дни. Однако, чтобы добиться успеха в достижении этой цели, вам нужно сделать ее гораздо более конкретной, расставить приоритеты и визуализировать именно то будущее, которое вы хотите.

Вы можете установить пенсионные цели на ближайший период — в этом году — или на всю оставшуюся жизнь.

Но самые важные цели, которые у вас есть, связаны с вашим образом жизни. Каковы ваши убеждения? Что вас больше всего волнует? За что вы хотите, чтобы вас запомнили? Как вы хотите проводить время на пенсии и с кем?

Следует ли отложить обратный отсчет времени до выхода на пенсию?

Можете ли вы позволить себе 72 000 долларов в год на долгосрочное обслуживание?

Планируете выход на пенсию? Вероятно, вы недооцениваете свои расходы

2019 год был отличным годом для инвесторов. Как следует инвестировать свои деньги в 2020 году?

Контрольный список по коронавирусу:советы для вашего психического и финансового здоровья