Откладывание денег во взаимные фонды и обеспечение их роста в долгосрочной перспективе — это один из проверенных способов, с помощью которых обычные люди могут стать миллионерами и жить на пенсии своей мечты.

Конечно, вы захотите инвестировать в несколько лучших взаимных фондов — тех, которые имеют высокую доходность. Это может показаться сложной задачей, особенно когда вы начинаете перебирать тысячи доступных взаимных фондов. Если вы ищете простое решение, вы можете услышать, как кто-то упомянул средства с установленной датой. — универсальный вариант, позволяющий настроить инвестиции и забыть о них до выхода на пенсию.

Но неужели это действительно так просто? Мы собираемся показать вам.

Фонд целевой даты — это инвестиционный фонд, который автоматически меняет направление ваших инвестиций с высокого риска и высокой прибыли к низкий риск, низкая прибыль варианты, когда вы приближаетесь к пенсии. Давайте подробнее рассмотрим, что означают эти параметры:

Высокий риск, высокая прибыль: Этот вариант известен как агрессивный инвестиционная стратегия. Агрессивные инвестиции, такие как отдельные акции, более рискованны и более волатильны, чем консервативные варианты, но они могут принести более высокую прибыль.

Низкий риск, низкая прибыль: Этот вариант называется консервативным. инвестиционная стратегия. Консервативные инвестиции, такие как некоторые облигации, депозитные сертификаты (CD) или фонды денежного рынка, менее рискованны, чем агрессивные варианты. Однако они приносят лишь скромную прибыль.

Целью изменения направления инвестирования или распределения активов в течение жизненного цикла фонда с установленной датой является сначала создание крупного сбережения, а затем постепенное усиление заботы о защите этого сбережения по мере приближения выхода на пенсию. Идея состоит в том, чтобы уберечь вас от потери части ваших сбережений прямо перед выходом на пенсию.

Вы можете услышать, что фонды с установленной датой сгруппированы с фондами с динамическим риском, фондами на основе возраста или фондами жизненного цикла, поскольку они предназначены для снижения риска по мере приближения к пенсионному возрасту.

Предположим, ваш работодатель предлагает пенсионный план с налоговыми льготами, например Roth 401(k). Вы не уверены, какие варианты инвестирования выбрать, поэтому выбираете фонд с установленной датой.

Допустим, сейчас 2020 год, и вам 45 лет. Вы хотите выйти на пенсию в 67 лет, поэтому выбираете Фонд 2040, чтобы получить к нему доступ через 20 лет. В течение этого 20-летнего периода ваши деньги сначала будут вложены в агрессивные паевые инвестиционные фонды с высоким уровнем риска и высокой доходностью, а затем постепенно перейдут в консервативные фонды облигаций с низким уровнем риска и низкой доходностью.

Вот несколько реальных примеров вариантов фонда с установленной датой (по состоянию на 2020 год). Обратите внимание, что фонды с более близкой целевой датой инвестируют меньше в акции и больше в облигации:

2065 Фонд:90% акций; 10 % в облигациях 1

Фонд 2040:85% акций; 15% в облигациях 2

2020 Фонд:55% акций; 45 % в облигациях 3

Постепенное изменение распределения активов с течением времени часто называют скользкой дорожкой. Подобно самолету, заходящему на посадку, глиссада позволяет вашим инвестициям плавно приземлиться до выхода на пенсию, снижая риск краха (рынка), который может разрушить ваши сбережения.

Концепция перехода от агрессивных к консервативным инвестициям с течением времени широко распространена в финансовом сообществе. Проблема в том, что универсальный подход к фондам с установленной датой может помешать вашим сбережениям полностью раскрыть свой потенциал.

Мы не верим в метод фонда с установленной датой, потому что после выхода на пенсию люди живут дольше, чем, по их мнению, они будут жить, а изменение вашего набора инвестиций на более консервативный не даст вашим деньгам шанса вырасти выше уровня инфляции. Это означает, что вы можете пережить свои сбережения, и никто не хочет оказаться в таком положении.

Вместо этого мы советуем людям инвестировать в взаимные фонды акций роста и встречаться с профессиональным инвестором, который знает вашу личную ситуацию и цели. Таким образом, они могут помочь вам управлять пенсионными вложениями и рисками этих вложений.

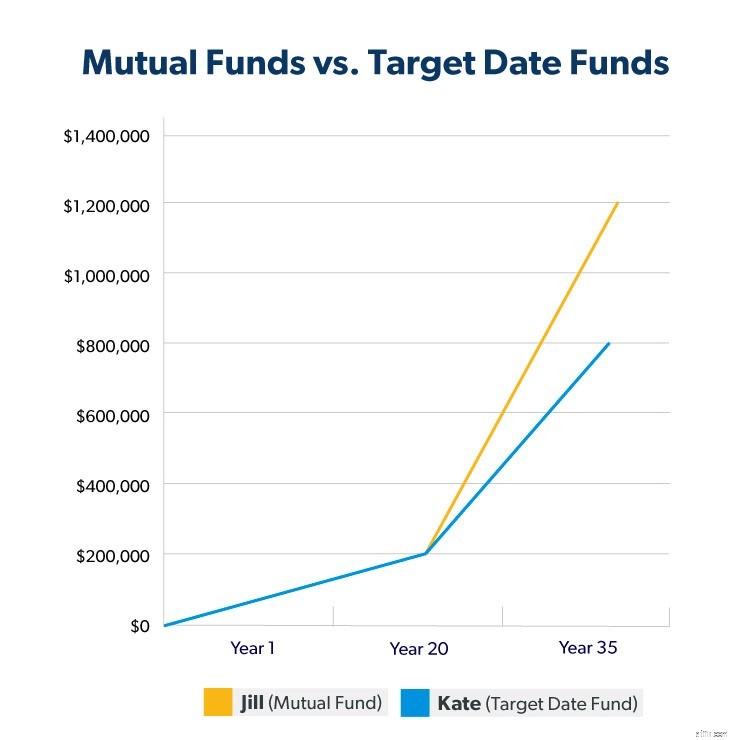

Чтобы показать разницу, я собираюсь провести вас через сценарий инвестирования. Представьте себе двух инвесторов, Джилл и Кейт, которые начинают инвестировать в возрасте 30 лет и ежемесячно вносят по 250 долларов США в IRA Roth, но выбирают разные варианты финансирования.

Джилл инвестирует в отдельные взаимные фонды акций роста после обсуждения вариантов со своим профессиональным инвестором.

Кейт инвестирует в фонд целевых дат.

Оба инвестора выходят из ворот с одинаковым сильным стартом. Но со временем фонд целевой даты Кейт начинает отставать. К тому времени, когда они уйдут на пенсию 35 лет спустя, сбережения Джилл в среднем составляли 11% нормы прибыли и выросли примерно до 1,2 миллиона долларов. Поскольку по мере приближения Кейт к пенсионному возрасту фонд целевой даты становился все более консервативным, ее доходность упала до 8 % за последние 15 лет.

Заначка Кейт стоит всего около 800 000 долларов. Это на 400 000 долларов меньше, чем Джилл заработала на взаимных фондах! И это из-за разницы в доходах всего на 3% за последние 15 лет.

Может быть, вы готовы обменять сбережения сегодня на безопасность завтра. Но ваши инвестиции не должны переставать расти только потому, что вы выходите на пенсию. Ваши золотые годы могут длиться еще 20–30 лет. Отказ от роста на этом этапе может означать отказ от доходов, которые могут поддерживать вас до выхода на пенсию.

Конечно, вы начнете копаться в своих заначках, чтобы покрыть расходы на жизнь. Но оставшиеся деньги все еще могут использовать силу сложных процентов. Именно здесь инвестиции в отдельные взаимные фонды затмевают фонды с установленной датой.

Если ваши инвестиции приносят мало или вообще ничего не приносят в пенсионные годы, вы можете легко растратить свои сбережения за короткий промежуток времени. Например, давайте еще раз взглянем на фонд целевой даты Кейт, который составил почти 800 000 долларов и переключился на сверхконсервативные инвестиции, когда она вышла на пенсию в 65 лет. Предположим, она снимала 50 000 долларов в год. Ее сбережения исчезнут примерно через 30 лет, плюс-минус. Что произойдет, если она понесет серьезные медицинские расходы или переживет этот срок?

С другой стороны, если ваши инвестиции все еще растут на протяжении всего пенсионного возраста, ваши деньги прослужат намного дольше. Помните инвестиции Джилл во взаимные фонды? Они заработали около 1,2 миллиона долларов к тому времени, когда она вышла на пенсию в 65 лет. Если бы она оставила свои деньги вложенными, чтобы они продолжали расти с годовой доходностью 11%, она могла бы снимать в два раза больше, чем Кейт делает в год (100 000 долларов), даже не прикасаясь к ней. основной баланс. Ее инвестиции могли бы принести богатство еще долго после того, как она уйдет, и оставить наследство ее семье!

Фонды с установленной датой — не самый плохой способ инвестировать свои деньги, и они лучше, чем вообще не инвестировать. Но вы можете сделать лучше.

Инвестирование не является универсальным предприятием. И вы должны быть уверены, что ваши деньги будут работать на вас на пенсии. Значит ли это, что вы должны летать в одиночку? Нет.

Существует золотая середина, которая дает вам власть над своим портфолио без необходимости во всем разбираться самостоятельно.

Золотая середина так же проста, как общение с профессиональным инвестором, которому вы доверяете. Не соглашайтесь на всезнайку, которая говорит вам, что делать и куда вкладывать деньги, чтобы они могли заработать на вашем успехе. Вы заслуживаете того, чтобы к вам относились как к партнеру, а не как к зарплате.

Вот почему так важно работать с профессиональным инвестором, который поможет вам составить план, соответствующий вашим целям. Это не разовый разговор. Это постоянные отношения, которые следят за призом. Вы решаете, следует ли и когда корректировать свой риск, основываясь на их профессиональном совете. Помните, что окончательное решение всегда должно быть за вами.

Если вы хотите быть экспертом, ответственным за свое будущее, наша программа SmartVestor подберет вам профессионала в области инвестиций, который поможет вам достичь ваших финансовых целей. Найдите профессионального инвестора, которому можно доверять!