Больше доходов, меньше рисков и большее наследство, которое можно передать своей семье:действительно ли у вас «есть все», когда дело доходит до пенсионного планирования? Да, но этот тип успешного планирования требует инноваций. Пойдемте со мной, я исследую некоторые новые мысли, касающиеся ваших пенсионных финансов.

Долгое время считалось, что энциклопедия не может быть одновременно авторитетной, всеобъемлющей и актуальной. По крайней мере, одно из трех важных качеств надо отдать. Затем появился Интернет, и исчезла «трилемма» энциклопедии. Но философам нравится концепция, согласно которой только две из трех целей одной концепции могут быть достигнуты, и существуют трилеммы, сформулированные для религиозных верований, политики, экономики и даже триатлона.

Общая трилемма пенсионного дохода такова:вы можете получать доход, который можно потратить, с низким риском или создать наследство для своих наследников. Выберите два и отпустите другого.

Я утверждаю, что эта трилемма, как и трилемма энциклопедии, изжила себя.

План распределения дохода для выхода на пенсию предлагает триединство функций планирования:ваш план будет включать аннуитетные выплаты в ваш поток доходов, уменьшать ваши сборы и налоги и подвергать ваш доход меньшему риску.

С помощью этих трех функций вы фактически можете добиться более высокого дохода, который можно потратить, снизить риск дохода и добиться большего наследия. (Важное примечание:наследство определяется как сумма, доступная вашим наследникам после уплаты налогов, когда вы переходите позже при выходе на пенсию.)

Более высокий доход: Сочетание гарантированного и другого безопасного дохода вместе с выводом средств с учетом разумного рыночного риска - лучший способ получения дохода во время выхода на пенсию. Я предлагаю аннуитетные выплаты как способ обеспечить высокий уровень гарантированного дохода на всю жизнь. Добавьте к этому дивиденды, проценты и выплаты IRA, а также выплаты по социальному обеспечению и пенсию, если вам посчастливилось ее получить. Распределение вашего дохода между этими основными источниками дохода обеспечивает надежный поток денежных средств в течение всего срока службы, существенно превышающий снятие средств с помощью традиционного планирования распределения активов.

Более низкий риск дохода: Когда аннуитетные выплаты, дивиденды и проценты составляют основную долю вашего дохода, вы будете меньше зависеть от снятия средств IRA, которые, в свою очередь, зависят от взлетов и падений портфеля, инвестированного в акции и облигации. (У вас также может быть буферный портфель краткосрочных инвестиций, который может быть временным местом стоянки для этих изъятий.) Чтобы еще больше снизить волатильность в вашем плане распределения доходов, вы должны сделать консервативное предположение относительно долгосрочной рыночной доходности в настройка дохода вашего плана и необходимого снятия средств. Если вы будете активно управлять своим планом после его создания, вы будете удивлены тем, насколько незначительным будет влияние рынка на ваш доход - в первую очередь потому, что так мало дохода зависит от рынка.

Сохранение наследия: При традиционном планировании пенсионного дохода часто советуют потратить свои сбережения из портфеля акций и облигаций, в результате чего вы рискуете остаться без денег. Очень немногие пенсионеры в этой нынешней среде с низкими процентными ставками могут жить за счет процентов и дивидендов и оставлять в наследство полную текущую стоимость лежащих в основе облигаций и акций при их уходе. И может показаться нелогичным, что включение аннуитетных платежей без базовой стоимости счета в пенсионный план может дать вашим наследникам значительное наследство. Но начиная с первых двух - более высокий доход и более низкий риск - вот как вы можете решить эту трилемму с помощью планирования распределения доходов.

В рамках традиционной модели распределения активов и выхода на пенсию консультант поможет вам определить пенсионный бюджет, а затем угадать, как долго ваши сбережения могут окупить такой образ жизни. Если расчеты показывают, что у вас слишком рано закончатся деньги, советуем снизить бюджет.

С другой стороны, план распределения дохода приносит доход на 30-50% больше, чем традиционный план. Компромисс, однако, заключается в том, что ценность наследия при таком богатом доходе плане часто ниже, чем унаследованный традиционный план. Но здесь вы увидите, что так быть не должно. Решения, которые вы принимаете, исходя из своего более высокого дохода, могут принести большую пользу в финансовом отношении без увеличения риска вашего дохода.

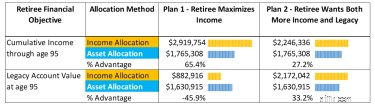

Позвольте мне привести простой пример для пенсионерки в возрасте 70 лет, у которой есть сбережения в размере 2 миллионов долларов, из которых 50% - в IRA, при условии, что долгосрочная доходность на фондовом рынке составляет 6%. Ниже приводится сравнение планирования распределения доходов с традиционным планированием распределения активов.

План 1: Если наша пенсионерка использует планирование распределения доходов, чтобы сосредоточиться на получении большего дохода в течение своей жизни, вы можете увидеть, что она будет зарабатывать значительно больше, чем с планом распределения активов. Это дает преимущество в 65% и с меньшим риском. С другой стороны, наследство по этому плану значительно меньше, чем по традиционному плану. Итак, она покрыла две части трилеммы - больший доход и меньший риск, - но не третью.

План 2: Однако, зная, что у нее есть это пожизненное преимущество в доходе, наша пенсионерка может инвестировать 20 000 долларов своего дохода в год (с ростом на 2% в год) в пользу своего наследия, вкладывая эти деньги на инвестиционный счет, предназначенный для роста с учетом налоговых льгот.

При этом она видит, что ее старый инвестиционный счет растет, но при этом имеет преимущество в доходе, который можно потратить. (План распределения доходов имеет значительные преимущества по уплате подоходного налога, особенно на раннем этапе выхода на пенсию.) Конечно, она может прекратить пополнять старый инвестиционный счет или даже снимать средства, если возникнет такая необходимость. Наш пенсионер только что выиграл тройную победу.

С помощью своего нового плана распределения доходов наш инвестор решил «трилемму выхода на пенсию» с большим доходом, меньшим риском дохода и большим наследием.

У всех, планирующих выйти на пенсию, разные финансовые цели и задачи. Подход с распределением доходов работает, потому что с большим доходом и меньшим риском вы контролируете свою судьбу.

Похоже на идеальное новогоднее решение.

Узнайте больше о том, как достичь всех ваших целей. Посетить Go2Income для получения дополнительной информации о том, как распределение доходов может помочь вам сбалансировать пенсионные приоритеты, или свяжитесь со мной , чтобы обсудить вашу ситуацию.