Потенциальная сила дивидендов по акциям может иметь большое значение для инвесторов. Для одних выплаты дивидендов приносят доход, а для других дивиденды являются показателем качества акций. Если компания имеет долгую историю выплаты дивидендов, инвесторы могут увидеть большую стабильность в росте. Точно так же, если акция попадает в заголовки из-за сокращения или приостановки выплаты дивидендов, инвесторы могут запаниковать и их ждет волатильная поездка - просто посмотрите, что недавно произошло с GE и Mattel.

Некоторые управляющие активами используют историю дивидендов, пытаясь составить короткий список потенциально высококачественных акций. Существует ряд дивидендных индексов, которые фильтруют вселенную с большой капитализацией до группы акций с 10-25 годами последовательного увеличения дивидендов. Но действительно ли эта методика эффективна? Или эти старые методы измерения состояния дивидендных акций остались в прошлом?

В Reality Shares проведенное нами глубокое исследование инвестирования в рост дивидендов привело к созданию нашей собственной методологии здоровья и рейтинга роста дивидендов, позволяющей нам определить, эффективны ли эти короткие списки дивидендных акций для измерения качества и устойчивости акций.

Акции с многолетним опытом стабильных выплат дивидендов впечатляют. Приятно видеть, что акции "голубых фишек" оправдывают свою репутацию надежных дивидендов. Но, как бывшему финансовому консультанту, я постоянно вспоминаю пословицу:«Прошлые результаты не гарантируют будущих результатов».

Это также относится к инвестированию в дивиденды. Долгая дивидендная история - это всего лишь одна выплата дивидендов от побитого рекорда. Фондовые рынки описываются как ведущие индикаторы состояния акций, где текущие рыночные цены отражают ожидания инвесторов относительно будущего рынка. Использование только прошлых дивидендов - это ретроспективный подход и не дает глубокого понимания будущих результатов. Инвесторы остаются незащищенными, когда они только наблюдают за прошлыми результатами.

Проверенные временем списки дивидендов также упускают из виду величину потенциального роста дивидендов. Если акция увеличивала дивиденды на один пенни за каждый из последних 10 лет подряд, указывает ли это на улучшение способности максимизировать прибыль инвесторов? Мы считаем, что фактические масштабы роста дивидендов критически важны, поскольку они потенциально отражают улучшение фундаментальных показателей, обусловленное ростом прибыли или увеличением денежного потока.

Мы видели это во втором квартале. После успешных стресс-тестов банков в июне Ситибанк удвоил дивиденды, а Bank of America увеличил дивиденды на 60%, что отражает повышение стабильности и положительные отзывы Федеральной резервной системы. Наше исследование показывает, что история сильного Увеличение дивидендов может быть лучшим показателем потенциальной общей доходности в будущем, а не просто дополнительными.

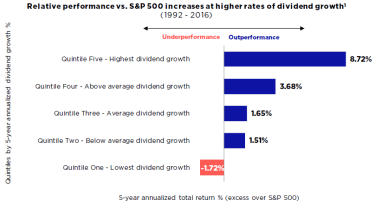

Исследование моей компании показывает, что многие индексы, ориентированные на получение дивидендов, на самом деле взвешиваются по соответствующей дивидендной доходности каждой акции. Во многих случаях чем выше доходность, тем больше вес акции. Но дивидендная доходность может быть функцией недавнего падения акций и не может служить убедительным показателем качества компании. Изучив данные Bloomberg за период с 1992 по 2016 год, мы видим, что компании с самой высокой дивидендной доходностью на самом деле отставали от широкого рынка ценных бумаг по общей доходности.

Источник:Bloomberg, Reality Shares Research. Прошлые показатели не гарантируют будущих результатов. Квинтили роста дивидендов основаны на 5-летнем росте дивидендов для совокупности плательщиков дивидендов среди 2000 акций с наибольшей рыночной капитализацией. Полный 25-летний период разбит на пять неперекрывающихся 5-летних сегментов, заканчивающихся 31.12.1996, 31.12.2001, 31.12.2006, 31.12.2011 и 31.12.2016. , затем агрегированы. Данные были нормализованы по временным рамкам путем вычитания соответствующего 5-летнего роста дивидендов и 5-летней общей доходности индекса S&P 500. Квинтиль 1 включает компании, которые не выплачивают дивиденды, и акции без изменения дивидендов. За весь период в первом квинтиле было 640 экземпляров. Из них 295 (46%) занимались обрезкой, а 116 (18%) не занимались выращиванием сельскохозяйственных культур. 3 166 случаев неплательщиков.

Мы не считаем дивидендную доходность очень полезной при построении вашего портфеля совокупной доходности, поскольку она не отражает состояние баланса или отчета о прибылях и убытках акций.

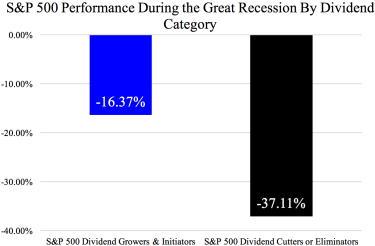

В октябре исполнилось 10 лет рыночной вершины накануне Великой рецессии. После этого пика многие известные акции стали жертвами рыночной слабости и сократили дивиденды. Некоторые компании даже обанкротились. В этом случае инвесторы, которые смотрели на дивидендную доходность или количество последовательных выплат дивидендов по акциям, вероятно, не заметили признаков проблемы. Акции Hallmark обесценились, что неприятно удивило лояльных акционеров. Инвесторы на собственном горьком опыте усвоили, что многолетний опыт постепенного увеличения дивидендов не означает, что акции устойчивы к снижению. Это требует более строгого подхода к инвестированию в рост дивидендов.

В различных рыночных условиях акции, которые могут поддерживать свои темпы роста дивидендов, имеют потенциал опережать акции при застойном росте дивидендов или сокращении дивидендов. Как показано на диаграмме ниже, производители дивидендов часто обладают прочными основами и имеют потенциал для получения высокой прибыли во время бычьих рынков и могут проявлять большую устойчивость во время рыночных спадов.

Данные от 31.01.72 - 31.10.17. Источник:Ned Davis Research Inc. Составные части дивидендной политики рассчитываются на скользящей 12-месячной основе и ежемесячно обновляются. Доходность категорий рассчитывается ежемесячно. Показано только в иллюстративных целях. Прошлые результаты не указывают на будущую прибыль. Категория «Производители и инициаторы дивидендов» представляет собой исторические показатели компаний, которые либо увеличили, либо инициировали распределение дивидендов. Категория «Устройства для отсечения и уплаты дивидендов» представляет собой историческую результативность компаний, которые либо сократили, либо отменили распределение своих дивидендов. Категория с равным взвешиванием представляет собой исторические показатели для 500 крупнейших акций США по рыночной капитализации, рассчитанные путем присвоения одинакового веса (0,20%) каждой составляющей. Категория «Плательщики, не выплачивающие дивиденды» представляет собой исторические результаты компаний, не выплачивающих дивиденды. Бычьи рынки определяются как 12-месячные скользящие периоды индекса S&P 500 с доходностью более 12%; «медвежьи» рынки по индексу S&P 500 с 12-месячным скользящим периодом с доходностью менее -6%.

Поскольку дивиденды производятся из базовой прибыли по акциям, инвесторы могут использовать дивидендную активность, чтобы лучше прогнозировать будущие перспективы акций. Дивиденды компании зависят от многих важных факторов, включая свободный денежный поток, обратный выкуп и прогнозы прибыли. Эти факторы следует учитывать в стратегии инвестирования в рост дивидендов, которая потенциально может максимизировать прибыль инвесторов.

Инвестирование в акции с самыми высокими темпами роста дивидендов - то, что мы называем лидерами роста дивидендов - дает инвесторам более сильную позицию и потенциально может превзойти рынок.

Reality Shares разработала аналитический инструмент под названием DIVCON для оценки состояния дивидендов. Он оценивает способность компании увеличивать или уменьшать свои будущие дивиденды, оценивая семь факторов. Методология направлена на получение более точной картины финансового состояния компании и более точный прогноз вероятности увеличения или уменьшения дивидендов компании в течение следующих 12 месяцев. Эти факторы помогают DIVCON определить будущие перспективы, а не прошлые изменения дивидендов.

Наше исследование показало, что акции с самыми высокими темпами роста дивидендов исторически опережали рынок. Наш акцент на инвестировании в рост дивидендов включает в себя тщательный анализ факторов роста цен на акции и здоровья компании.

Небольшое изменение подхода может существенно повлиять на ваши инвестиции в рост дивидендов. Вместо того, чтобы смотреть только на то, как долго акция приносила дивиденды, ищите лидеров роста дивидендов для потенциально лучшей стратегии во многих рыночных условиях.

Узнайте больше о том, как мы ранжируем и анализируем акции, приносящие дивиденды, с помощью расширенной аналитики и находим важную информацию на Realityshares.com.

Это заставит вас пересмотреть свою стратегию инвестирования в дивиденды

Подведение итогов ваших финансов на полпути к 2021 году

5 лучших акций для роста дивидендов на оставшуюся часть 2018 г.

Два плательщика дивидендов, которые превзошли S&P 500

Чтобы получить максимальную отдачу от своих опционов на акции, вам нужна разумная налоговая стратегия