Существует ETF с низкой волатильностью и FoF (который инвестирует в ETF)

И теперь есть импульсный индексный фонд UTI.

Я положительно оцениваю оба индекса.

Инвестор спросил: Что лучше? ETF с низкой волатильностью или индексный фонд Momentum? Должны ли мы инвестировать в оба? Легкий вопрос. Сложный ответ.

Этот пост, скорее всего, разочарует вас, если вы ищете объективный ответ. Решение в конечном итоге сведется к вашему осуждению. Я просто хочу подчеркнуть некоторые аспекты выбора акций в этих портфелях и то, что эти портфели (несмотря на то, что они основаны на таких контрастных стратегиях) могут иметь много общего.

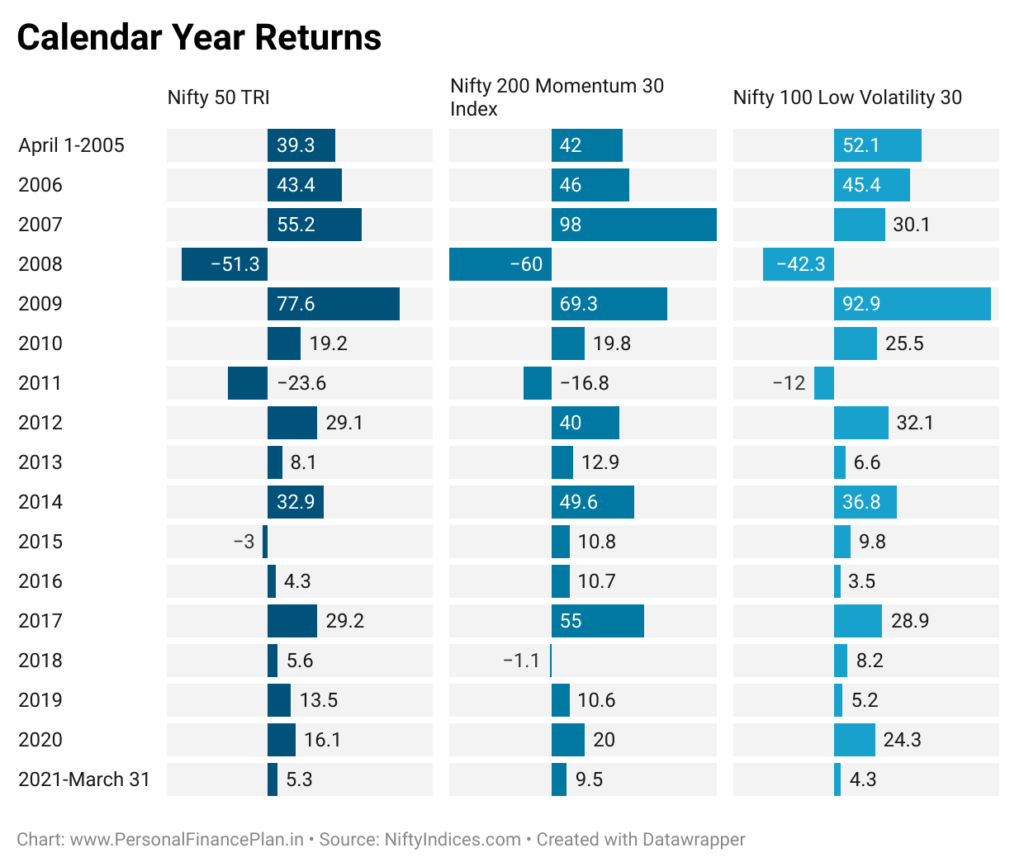

Я сравнил показатели индексов низкой волатильности и импульса только за календарный год с Nifty 50. Подробное сравнение различных факторов между скользящей доходностью/риском и просадками см. в этом посте.

С 1 апреля 2005 г. (до 31 марта 2021 г.) индекс Momentum дает CAGR 19,9% в год. Индекс Nifty Low Volatility 30 вернулся на 18,4% в год. Nifty 50 предоставил 14,5% годовых

Вы можете видеть, что производительность обоих факторных индексов весьма впечатляет. И чисто с точки зрения доходности выбор между этими двумя индексами невелик.

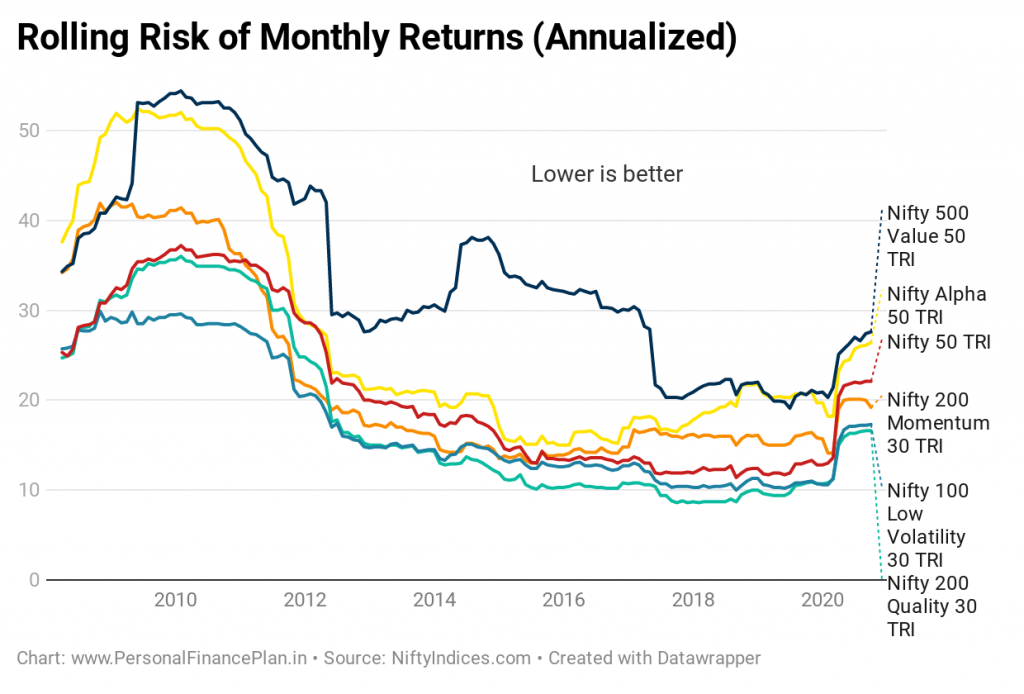

Вы ожидаете, что индекс низкой волатильности будет менее волатильным, чем индекс импульса. В конце концов, импульсная стратегия выбирает акции, которые идут куда надо. Давайте посмотрим на скользящую диаграмму рисков из одного из предыдущих постов.

В то время как индекс низкой волатильности менее изменчив, индекс импульса также не приведет вас к захватывающей поездке. Он гораздо менее изменчив, чем индексы Value и Alpha factor. На некоторых участках он работает даже лучше, чем Nifty 50 с точки зрения волатильности.

Почему это происходит?

Поскольку методология импульсного индекса имеет фильтр волатильности.

Низкий индекс волатильности выбирает акции с наименьшей волатильностью. Верно.

А индекс импульса показывает акции, которые показали лучшие результаты в недавнем прошлом. Не совсем верно.

Моментум — это не только выбор акций с лучшими ценовыми характеристиками (подбор акций, которые выросли больше всего за определенный период). Также важен путь, по которому идет акция во время своего подъема к вершине.

При прочих равных условиях акция с более плавным ростом получает более высокий показатель импульса по сравнению с акцией с очень волатильным ростом.

Предположим, что есть две акции, A и B.

Стоимость акций А меняется с 50 до 100 рупий. Путь:50, 55, 60, 70, 65, 75, 85, 95, 100 (плавный рост)

Акции B также падают с 50 до 100 рупий. Путь:50, 70, 85, 65, 55, 95, 70, 100. (Волатильный рост)

Мы видим, что акции А намного менее волатильны, чем акции Б, и их рост с 50 до 100 рупий гораздо более плавный.

Поэтому акции А будут иметь лучший показатель моментума, чем акции Б.

Вы можете обратиться к методологии выбора акций различных факторных индексов в этом документе.

А поскольку методология импульсного индекса учитывает волатильность акций, вы можете ожидать совпадения портфелей.

Акция может не только хорошо ранжироваться по одному из факторов. Акция может иметь хороший рейтинг по многим факторам и может быть частью нескольких индексов.

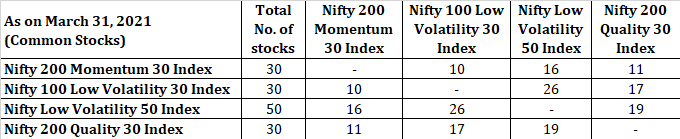

Например, индекс Nifty 200 Momentum 30 и индекс Nifty 100 Low Volatility 30 перекрываются по 11 акциям. индекс.

Между Nifty 200 Momentum 30 Index и Nifty Low Volatility 50 индекс, есть перекрытие 16 акций.

Конечно, надо смотреть и на вес акций, но в этом посте я пропущу такое сравнение.

Кстати, распространено мнение, что индекс Momentum будет состоять только из мусорных акций. Это тоже неправда. Я проверил перекрытие между индексом Nifty 200 Momentum 30 и индексом Nifty 200 Quality 30. Было 11 обыкновенных акций. Еще один способ взглянуть на это:даже качественные акции могут быть на подъеме.

9 акций присутствуют во всех трех индексах (импульс 30, низкая волатильность 50 и качество 30).

Это совпадение показывает, что, даже инвестируя в один фактор (импульс, низкая волатильность), вы также подвергаетесь воздействию других факторов.

У меня нет четкого ответа. Зависит от вашего убеждения.

Эти факторные индексы (или любая стратегия в этом отношении) будут периодами неэффективны. Если у вас нет судимости, вы, скорее всего, вылетите из-за разочарования. Поэтому, если вам нужно выбирать между низкой волатильностью и импульсом, выберите стратегию, в которой вы больше уверены и которой можете придерживаться.

ИЛИ не выбирайте ни то, ни другое и придерживайтесь индексов, основанных на рыночной капитализации.

ИЛИ выберите обе, если вы уверены в обеих стратегиях.

Если вам необходимо инвестировать, рассмотрите факторные индексы как часть своего вспомогательного портфеля. Они могут заменить активно управляемые фонды акций в вашем портфеле. Начните с малого. Когда вы научитесь чувствовать себя комфортно, вы сможете увеличить воздействие.