Как лучше инвестировать в золото?

Физическое золото, ювелирные изделия, золотые ETF, взаимные фонды или суверенные золотые облигации?

Опустим в этом посте физическое золото и ювелирные изделия и сосредоточимся на финансовых вложениях в золото.

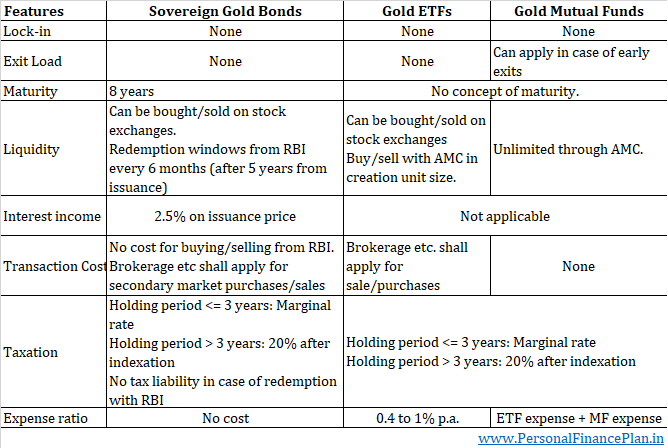

В этом посте давайте сравним различные характеристики золотых облигаций и золотых ETF (и золотых взаимных фондов) и оценим, какой из них лучше.

Нет привязки к золотым ETF и золотым взаимным фондам. Нет понятия срока погашения ни в золотых ETF, ни в золотых взаимных фондах. Вы можете хранить эти инвестиции всю жизнь.

Золотые ETF также не имеют концепции выходной нагрузки. Золотые взаимные фонды могут иметь небольшую нагрузку при досрочном выходе.

Когда речь идет о золотых облигациях, с технической точки зрения не существует блокировки. Вы всегда можете продать облигации на вторичном рынке. Также нет штрафа за выход. Однако, если вы держите облигации в физическом формате (а не в формате дематов) и не хотите конвертировать их в формат дематов, вам придется дождаться окончаний преждевременного снятия или срока погашения, чтобы вернуть свои деньги.

При этом золотые облигации будут погашены через 8 лет (с даты выпуска). Поэтому можно держать на всю жизнь. Впоследствии, при желании, вы можете инвестировать в еще один транш золотых облигаций.

Небольшое преимущество перед золотыми ETF

Золотые ETF должны покупаться и продаваться на вторичном рынке (если только вы не крупный игрок и не можете покупать/погашать напрямую через AMC).

Золотые облигации, с другой стороны, можно купить как на первичном, так и на вторичном рынке. Даже если вы хотите выйти, вы можете ПРОДАТЬ на вторичном рынке или ВЫКУПИТЬ у RBI в определенные периоды времени.

Чисто с точки зрения ликвидности вторичного рынка золотые ETF, вероятно, будут лучше, потому что существует всего несколько ETF (в настоящее время 10-12).

С другой стороны, уже существует 50 выпусков золотых облигаций, и RBI добавляет новый выпуск золотых облигаций каждый месяц. Таким образом, спрос и предложение на золотые облигации могут быть распределены между различными выпусками золотых облигаций. Вы можете найти объемы для различных выпусков облигаций на веб-сайте NSE. Некоторые облигации имеют больший объем, чем другие.

Примечание :я видел, как золотые облигации торгуются как с дисконтом, так и с премией к базовой цене золота. В идеале золотые облигации должны торговаться с премией к базовой цене золота из-за дополнительного процентного компонента. Но рынки есть рынки. Есть много других факторов, влияющих на спрос и предложение. Мы обсуждали некоторые из этих факторов в моем посте о покупке золотых облигаций на вторичном рынке.

Кстати, у золотых ETF также будет проблема с разницей в цене и NAV.

Золотые ETF здесь, скорее всего, окажутся в выигрыше.

Золотые взаимные фонды могут быть здесь даже лучшим выбором, поскольку вы покупаете у КУА и продаете КУА. А КУА должен предлагать неограниченную ликвидность.

Суверенные золотые облигации здесь явно выигрывают.

Вы получаете процентный доход в размере 2,5% годовых. по золотым облигациям. Обратите внимание, что процентная ставка по каждому траншу может быть разной. Когда в 2015 году были выпущены золотые облигации, процентная ставка составляла 2,75% годовых. RBI выпускал последние транши по ставке 2,5% в год

Пожалуйста, поймите, что вы можете купить суверенные золотые облигации на вторичном рынке по цене, отличной от цены выпуска. Проценты рассчитываются по цене выпуска соответствующей золотой облигации (а не по цене вашей покупки). Например, RBI выпускает транш золотых облигаций по цене 5000 рупий за единицу. Вам удалось купить те же золотые облигации по цене 4500 рупий. Проценты будут начисляться на 5000 рупий.

Никакая другая форма инвестиций в золото (физическое золото, взаимный фонд золота, ETF для гольфа) не приносит вам процентного дохода.

Победитель:суверенные золотые облигации

Налогообложение одинаково для золотых ETF, золотых взаимных фондов и суверенных золотых облигаций.

Если вы продаете актив до трех лет, полученный прирост капитала облагается налогом по вашей предельной налоговой ставке.

Если вы продаете активы после владения ими более 3 лет, полученный прирост капитала после индексации составит 20 %.

Однако у SGB есть два дополнительных благоприятных изменения:

Во-первых, процентный доход облагается налогом по вашей предельной ставке.

Во-вторых, по золотым облигациям вы можете выйти из своей позиции двумя способами. Продажа или погашение.

Вы ПРОДАЕТЕ суверенные облигации другому инвестору. Вы ПОКУПАЕТЕ SGB с помощью RBI.

Прибыль от SGB облагается налогом только в том случае, если вы ПРОДАЕТЕ другому инвестору.

Погашение с помощью RBI (либо по истечении срока, либо в указанные окна досрочного снятия) освобождается от налога. И это дает золотым облигациям большое преимущество, если вы долгосрочный инвестор. Вы покупаете по 2000, а по истечении срока цена золотой облигации составляет 5000. Технически, у вас есть прибыль в размере 3000 рупий. Однако такая прибыль не будет облагаться налогом.

Вы никоим образом не сможете избежать этого налога на такой прирост капитала в золотых ETF или золотых взаимных фондах.

Победитель:суверенные золотые облигации

И Sovereign Gold Bonds, и Gold ETF (золотой взаимный фонд) отслеживают цену золота. Таким образом, любая разница в производительности будет вызвана более высокими расходами или транзакционными издержками.

Золотые ETF взимают комиссию за управление. Коэффициент расходов золотых ETF может варьироваться от 0,4% годовых. до 1% годовых Это создаст помеху производительности.

Указание на заметку :Если вы изучите веб-сайты, такие как ValueResearch, вы увидите, что взаимные фонды золота имеют низкие коэффициенты расходов (по сравнению с ETF Gold). Однако взаимные фонды золота обычно инвестируют в свои собственные золотые ETF. Например, HDFC Gold Fund будет инвестировать только в HDFC Gold ETF. Таким образом, взаимный фонд золота будет иметь двойное покрытие затрат. Их собственный коэффициент расходов и коэффициент расходов ETF.

Когда взаимные фонды золота или золотые ETF покупают золото, они должны платить налог на товары и услуги (в настоящее время 3%). . Хотя они могут получить входной кредит за уплаченный налог на товары и услуги, это все равно снижает производительность. Мне не удалось оценить влияние. Пожалуйста, поймите, что GST применяется, когда ETF покупают золото (а НЕ когда вы покупаете золотые взаимные фонды или золотые ETF).

Кроме того, в случае золотых ETF могут возникнуть транзакционные издержки (брокерские услуги и т. д.), которые могут повлиять на стоимость при покупке на вторичном рынке.

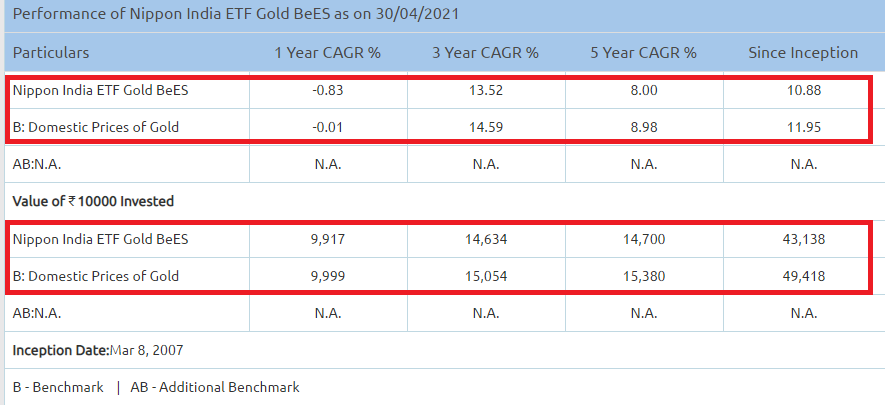

Вы можете увидеть влияние. Посмотрите на отставание Nippon India Gold BeES от внутренних цен на золото.

Напротив, суверенные золотые облигации будут точно отражать цену (по крайней мере, если вы покупаете на первичном рынке и погашаете с помощью RBI).

Отсутствие коэффициента расходов по суверенным золотым облигациям. При покупке суверенных золотых облигаций налог на товары и услуги не применяется. Никаких транзакционных издержек или дополнительных затрат, если вы покупаете на первичном рынке и выкупаете с помощью RBI.

Более низкая стоимость SGB и процентный доход приведут к более высокой доходности по сравнению с золотыми ETF и золотыми взаимными фондами.

Победитель: Суверенные золотые облигации

Вот сводка сравнения.

Золотые ETF и взаимные фонды золота показывают лучшие результаты, когда речь идет о гибкости (фиксация и срок погашения) и ликвидности.

Золотые облигации обеспечивают дополнительный процентный доход и немного лучше с точки зрения налогообложения. Из-за более низких затрат золотые облигации, скорее всего, принесут гораздо большую доходность, чем взаимные фонды золота и золотые ETF.

По всем аспектам суверенные золотые облигации выигрывают у золотых ETF и золотых взаимных фондов.

Когда вы инвестируете в SGB, вы не покупаете золото. Правительство не покупает золото для поддержки ваших инвестиций.

Все, что вы покупаете, — это обязательство правительства Индии, что оно будет

По сути, Правительство, в дополнение к выплате процентов, вернет вам цену на Золото по истечении срока в рупиях. Таким образом, правительство несет ценовой риск.

Золотые ETF — нет. Ваши инвестиции в золото ETF подкреплены покупкой настоящего золота.

Что, если правительство объявит дефолт?

Маловероятно, поскольку правительство может печатать неограниченное количество денег. Хотя это не так просто.

Однако что, если рупии рухнут (резко обесценятся) или в Индии начнется гиперинфляция?

Обязательство правительства заключается НЕ в том, чтобы дать вам золото, а в том, чтобы дать вам рупийный эквивалент преобладающей цены на золото. И рупия будет бесполезной в этом сценарии. Таким образом, любая оплата в рупиях не будет иметь значения. Рупия перестанет быть средством сбережения. Ваши банковские FD или любые инвестиции с фиксированным доходом будут уничтожены. Только реальные активы, такие как собственность, золото и т. д. (или права на реальные активы, такие как акции), сохранят свою стоимость.

Вы могли бы сказать, что правительство должно вернуть преобладающую цену на золото, независимо от того, насколько высока цена. Однако к тому времени, когда государство заплатит, а вы потратите, рупия потеряет большую часть своей стоимости.

Конечно, это гипотетический сценарий. Довольно надуманно. Но такие эпизоды гиперинфляции случаются чаще, чем вы думаете. Вот несколько эпизодов гиперинфляции в прошлом веке, самый заметный из которых произошел в Германии после Первой мировой войны.

Сравните это с физическим золотом. Это физическое золото по-прежнему сохранит свою стоимость, скажем, по отношению к доллару США. Вы можете мигрировать в другую страну со своим золотом и обменять его на стабильную валюту. Я понимаю, что вывезти золото из страны непросто. Однако, даже если вы останетесь в Индии, ваше физическое золото будет хорошим средством сбережения (сохранит свою стоимость по отношению к другим активам), пока правительство не разработает новую стабильную валюту. Возможно, тогда золото станет валютой (на короткий период).

Фактически, золотые ETF могут быть лучшим вариантом, чем золотые облигации в таком сценарии, потому что ваши инвестиции обеспечены золотом. Существует также возможность конвертировать ваши физические единицы в реальное золото. Кроме того, золотые ETF не связаны со сроком погашения. Таким образом, вы можете оставить эти подразделения до тех пор, пока страна не выйдет из кризиса. Золотые облигации имеют срок погашения.

Я не хочу заниматься нагнетанием страха. Эти вещи намного сложнее, чем мне хотелось бы верить. Будут задействованы многие эффекты второго, третьего и более высокого порядка. Мои знания или понимание таких вопросов довольно ограничены.

Кстати, я не думаю, что Индия пройдет через такую фазу. Таким образом, все мои инвестиции в золото размещены в суверенных золотых облигациях. И даже если такое произойдет, у нас будут гораздо более серьезные проблемы. Закон и порядок будут в беспорядке. Повсеместная паника. Многие институты потерпят неудачу. Намерение состоит в том, чтобы просто осветить сценарий, в котором удержание физического золота выше SGB .