Любовь индийцев к золоту хорошо известна. Мы обожаем их больше, чем любую другую страну в мире. Индия является крупнейшим потребителем золота. Эта привязанность к золоту уходит своими корнями в индийскую традицию, главным образом из-за высокого предпочтения золота в религиозных и культурных обычаях. Он считается самым благоприятным металлом. У них есть особый праздник для покупки золота – Акшая Трития. Есть и другая причина. Индия как страна заметно недофинансирована. Более трети индийцев не имеют банковских счетов. Это еще одна причина, по которой индийцы, живущие в карманах, не имеющих банковских счетов, вкладывают свои деньги в золото. Высокая ликвидность и способность противостоять инфляции являются основными преимуществами золота. Инвестор ищет три важных критерия:безопасность, ликвидность и прибыль, прежде чем делать какие-либо инвестиции. Золото убедительно соответствует первым двум критериям, но и по последнему тоже неплохо. В основном есть две причины, по которым следует инвестировать в золото.

В любой экономике, когда инфляция растет, стоимость валюты падает. Это снижает покупательную способность любого инвестора или потребителя. Вот почему люди склонны инвестировать в золото, поскольку стоимость золота растет, а стоимость валюты падает. Золото становится идеальной защитой от инфляции.

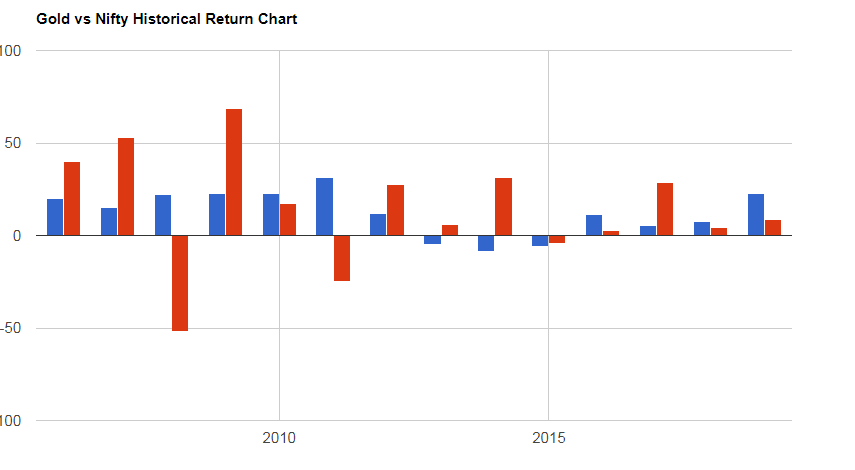

Исторически было замечено, что собственный капитал имеет обратную зависимость от акций. Если фондовый рынок работает плохо, то высока вероятность того, что золото будет работать хорошо. Он действует как буфер для общей волатильности вашего портфеля

(Сравнение исторической доходности золота и Nifty)

На рынке золота в основном есть два типа инвесторов:одни инвестируют в физическое золото, а другие инвестируют в бумажное золото или золотой фонд. Недавно правительство запустило новую схему «Суверенные золотые облигации», чтобы побудить инвесторов вкладывать средства в золото. SGB в основном представляют собой государственные ценные бумаги, номинированные в граммах золота. Они заменяют хранение физического золота. Инвестор просто должен уплатить цену выпуска наличными, и облигации будут погашены наличными при наступлении срока погашения. Он выпускается Резервным банком от имени правительства Индии.

Но мало кто знает о процедуре инвестирования в суверенные золотые облигации. Чтобы инвестировать в суверенные золотые облигации, инвестор должен выполнить следующие простые процедуры:

Существуют различные преимущества инвестирования в суверенные золотые облигации по сравнению с традиционным физическим золотом. Золото, купленное у ювелиров или банков, может стоить около 10 процентов, цена SGB близка к фактической цене золота. Кроме того, налогообложение SGB в пользу инвесторов, поскольку прибыль освобождается по истечении срока, в отличие от физического золота, где прибыль освобождается по истечении срока, в отличие от физического золота, где прибыль облагается налогом. Можно также использовать его в качестве залога для кредитов. Кроме того, все облигации предлагают небольшую процентную ставку в диапазоне 2,5%-2,75%.

«Вы хотите инвестировать? Как насчет того, чтобы открыть счет в Gulaq и начать инвестировать в прямые взаимные фонды? Связаться."

*Инвестиции в паевые инвестиционные фонды подвержены рыночным рискам. Прежде чем инвестировать, внимательно прочитайте информацию о схеме и другие сопутствующие документы.