Вы должны научиться жить с этим.

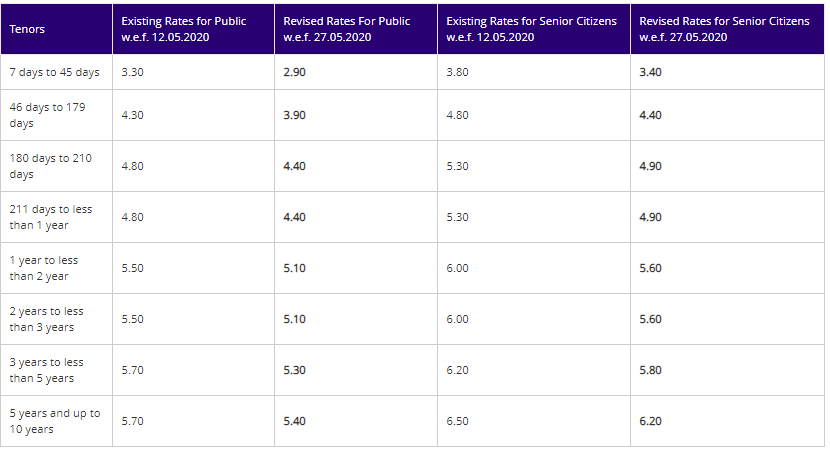

И я признаю, что ставки FD резко упали. Я копирую текущие ставки FD с сайта SBI.

Распространенный рефрен:« Фиксированные депозиты ничего не дают. Я хочу инвестировать в долговые паевые инвестиционные фонды, чтобы получать более высокую прибыль ».

Почему?

Потому что, когда мы сравниваем прошлогоднюю доходность долгового паевого инвестиционного фонда с текущими годовыми фиксированными ставками по депозитам, долговые фонды выглядят лучше. Это неправильное сравнение.

Хотя это не совсем правильно, но можно провести более справедливое сравнение между текущей доходностью к погашению (YTM) схемы заемного фонда и годовым фиксированным депозитом .

Это связано с тем, что доходность к погашению (меньше расходов фонда) является лучшим индикатором будущих доходность долговых паевых инвестиционных фондов превышает доходность за прошлый год. Фактически, доходность за последний год совершенно бесполезна для долговых схем MF.

Мы должны выбрать инвестицию на следующий год (или любой другой срок). Годовая ставка FD показывает, сколько вы заработаете, если инвестируете в FD в течение одного года. Хотя это не совсем то же самое, доходность к погашению долговых MF схем дает представление о ваших будущих доходах от этих инвестиций.

Я воспроизвожу определение доходности до погашения из Investopedia.

Доходность к погашению (YTM) - это общий ожидаемый доход по облигации, если облигация удерживается до погашения. Доходность к погашению считается доходностью долгосрочной облигации, но выражается в виде годовой ставки. Другими словами, это внутренняя норма доходности (IRR) инвестиции в облигацию, если инвестор держит облигацию до срока погашения, при этом все платежи производятся по графику и реинвестируются по той же ставке.

Теперь давайте расширим это определение на портфели паевых инвестиционных фондов (в контексте, который мы обсуждаем). Предположим, что схема MF не должна принимать (или делать) новые инвестиции, запрещать выкуп и должна возвращать деньги инвесторам по мере их получения от заемщиков. Он делает это до тех пор, пока не исчерпает свой портфель. В таком случае доходность к погашению - это доход, который инвесторы получат с этого дня . . Или, если бы вы записали денежные потоки в таблицу Excel и использовали функцию XIRR для расчета прибыли, это даст вам YTM. Я посчитал, что затраты (коэффициент расходов) нулевые. Коэффициент расходов снизит чистую прибыль .

Вы можете возразить, что ваш фонд не закрывает погашения и покупки. Однако даже в этом случае доходность к погашению является хорошей оценкой доходности. Я расскажу почему.

Рассмотрим 10-летнюю государственную облигацию, по которой выплачивается годовой купон (процент) в размере 8% годовых. Номинальная стоимость - 1000 рупий. Независимо от того, как вы его раскручиваете, по облигации будет выплачиваться 80 рупий в виде годовых процентов в течение 10 лет и 1000 рупий в момент погашения облигации. Следовательно, общая сумма выплаты по этой облигации составит всего 1800 рупий (1000 рупий + 80 X 10). Если вы купили на аукционе по номинальной стоимости и удерживали облигацию до погашения, вы получите 1 800 рупий в течение следующих лет. Ни на рупию меньше, ни на рупию больше.

Однако через несколько лет, если процентная ставка внезапно вырастет с 8% до 6% годовых, Новые облигации, выпущенные правительством, будут иметь доходность 6%. Старая облигация с купоном 8% становится драгоценной. Следовательно, его рыночная цена вырастет (или снизится доходность облигации). Допустим, его цена выросла с 1000 до 1100 рупий. И паевые инвестиционные фонды, которые держат такие облигации, испытают более чем обычно рост чистой стоимости активов.

В то же время, если новый инвестор купит эту облигацию по цене 1100 рупий и будет удерживать ее до погашения, его чистый доход (XIRR) составит всего 6% годовых. (хотя купон остается 8%). Более того, новые инвестиции фонда будут осуществляться с более низкой доходностью (поскольку процентные ставки снизились). Двойной эффект заключается в том, что доходность к погашению портфеля MF облигаций / долговых обязательств снизится (даже несмотря на то, что в последнее время он показал скачок чистой чистой стоимости активов).

Я понимаю, что это непростая тема. Если вы запутались, вспомните классическую взаимосвязь между процентными ставками и ценами на облигации.

Когда процентные ставки снижаются, цены на облигации растут.

Когда повышаются процентные ставки, цены облигаций снижаются.

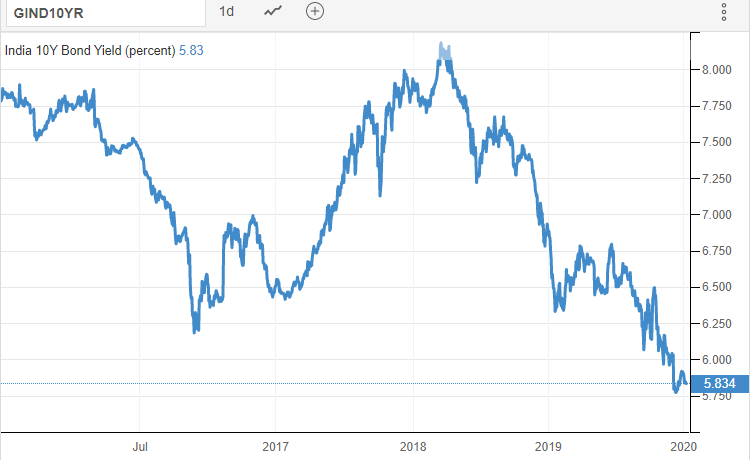

А в недавнем прошлом процентные ставки снизились. Вот диаграмма доходности 10-летних государственных облигаций.

За последний год процентные ставки снизились, что привело к хорошей доходности многих долговых паевых инвестиционных фондов (особенно тех, которые держали облигации с более длительным сроком погашения). Однако эти возвраты остались в прошлом. Для будущей доходности хорошим индикатором является доходность к погашению.

Вы снова можете возразить, что при экономическом сценарии (низкие темпы роста и инфляция) существует вероятность дальнейшего снижения процентных ставок (я тоже так считаю). И это (с учетом классической взаимосвязи между ценой облигаций и процентными ставками) повысит доходность долговых паевых инвестиционных фондов. Я не отрицаю, что это возможно. Но мы должны помнить, что эти отношения работают в обоих направлениях. Если бы вместо этого повысились процентные ставки, цены на облигации и чистая стоимость активов могли упасть. Следовательно, это сопряжено с риском. Вы хотите нести этот (процентный) риск в своем портфеле?

Если вы этого не сделаете и хотите, чтобы процентный риск оставался низким, вы бы предпочли инвестировать в паевые инвестиционные фонды, которые вкладывают средства в облигации с коротким сроком погашения (фонды овернайт, ликвидные фонды, сверхкороткие, малые дюрации или фонды денежного рынка).

Помните, независимо от того, инвестируете ли вы в облигации с коротким сроком погашения или в облигации с длительным сроком погашения (или МФ, инвестирующие в такие облигации), если ставки упадут, новые инвестиции будут сделаны с более низкой доходностью, что приведет к снижению будущих доходов.

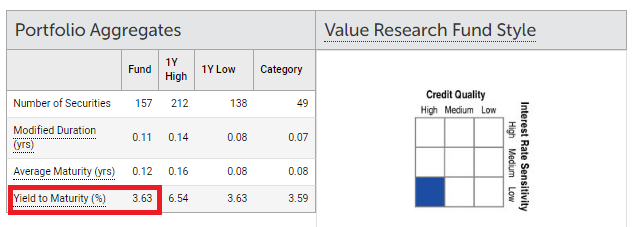

Забираю данные из ValueResearch для схем из разных категорий MF. Данные по портфелю на 31 мая 2020 г.

Обратите внимание, что схемы долгового финансирования, упомянутые ниже, выбираются случайным образом и не могут считаться рекомендациями.

HDFC Liquid Fund :3,63% годовых

Ликвидный фонд Parag Parikh :3,13% годовых (этот фонд инвестирует только в государственные казначейские векселя)

Вы можете видеть, что доходность к погашению для вышеупомянутого ликвидного фонда даже меньше, чем процентная ставка по счету сберегательного банка.

HDFC Overnight Fund :3,18% годовых (Категория фонда:Фонд овернайт)

Фонд спасения жизни Адитьи Бирлы :5,59% годовых (Категория фонда:сверхкороткие сроки)

Фонд Axis Treasury Advantage Fund :5,10% годовых (Категория фонда:малый срок)

Фонд краткосрочной задолженности HDFC :7,26% годовых (Категория фонда:краткосрочный)

IDFC Banking and PSU Debt Fund :5,76% годовых (Категория фонда:Банковское дело и долг PSU)

ICICI Credit Risk Fund :9,29% годовых (Категория фонда:кредитный риск)

SBI Gilt Fund с постоянным сроком погашения :6,13% годовых (Категория фонда:Gilt Fund с постоянным сроком погашения)

Обратите внимание, что я произвольно выбрал средства из разных категорий. Даже внутри категории может быть разница в доходности к погашению из-за принятого кредитного риска или риска процентной ставки.

Помните, что доходность к погашению долговых MF-схем будет постоянно меняться в зависимости от этого базового портфеля.

Для обсуждаемых фондов вы можете увидеть широкий разброс доходности к погашению. Однако вы должны ценить источник дополнительных доходов. Например, фонд кредитного риска инвестирует в более рискованные облигации с более высокой вероятностью дефолта. Таким образом, такие облигации должны предлагать более высокие процентные ставки.

Доходность к погашению (на момент инвестирования) не означает, что вы получите эту прибыль. Ваша чистая прибыль будет связана с расходами YTM-фонда. Более того, в портфеле могут быть дефолты. Будут приходы и оттоки, что потребует покупки и продажи в фонде. Помимо изменения процентных ставок, все это может повлиять на вашу доходность.

Вы также должны учитывать, что банковские ИФ не связаны с риском . Все схемы долговых MF будут кредитовать риск или риск процентной ставки, или и то, и другое в разной степени. Некоторые долговые МФ могут принести вам большую прибыль, чем банковские ФД. Вопрос в следующем: Принимаете ли вы или должны ли вы рисковать из-за избыточной прибыли?

Вы ничего не можете с этим поделать. Примирись с этим.

Дело не в том, что процентные ставки будут низкими навсегда. Процентные ставки меняются циклично. Не исключено, что процентные ставки ФД снова вырастут через несколько лет.

Помимо срочных вкладов, существуют варианты, которые предлагают более высокую доходность при нулевом риске. Вы можете принять их во внимание.

У вас есть облигации с плавающей процентной ставкой RBI, SCSS и PMVVY. SCSS и PMVVY предназначены только для пожилых людей. Вы также можете рассмотреть возможность использования безналоговых облигаций, но их доходность постоянно колеблется.

Если вы хотите найти инвестиции в портфель долгосрочных долговых обязательств, хорошим выбором будут PPF, EPF и VPF.

Вам нужно будет рассмотреть вопрос о ликвидности этих продуктов.

Вы также можете рассмотреть возможность использования заемных средств, но вам необходимо выбрать правильный заемный фонд для своего портфеля. Не сосредотачивайтесь только на доходности за последний год.

Не гонитесь за прибылью / урожайностью без надобности.

Вы увидите варианты инвестирования в корпоративные НИЗ или срочные вклады. Оцените связанный с этим риск. Вы знаете, как борются инвесторы DHFL в НИЗ.

Фонды кредитного риска могут дать более высокую доходность. Есть и более высокий риск. Вы знаете, что случилось с инвесторами долгового фонда Франклина.

Не вкладывайте деньги в фонды акций или золото только потому, что фиксированные банковские депозиты дают более низкую доходность. Применительно к акциям и золоту доходность может быть даже отрицательной. Прежде чем делать такие инвестиции, подумайте о своей склонности к риску и распределении активов.