Вы только что получили свой годовой бонус. У вас также есть жилищный кредит.

У вас есть 2 варианта.

Что делать с бонусными деньгами?

Как и все в личных финансах, на этот вопрос нет однозначного ответа.

Постарайтесь довести непогашенную сумму кредита до комфортного уровня, сделав предоплату по ссуде. «Комфортно» - это субъективно. Как только сумма жилищного кредита станет удобной, вы можете выбрать ее в зависимости от ваших предпочтений и склонности к риску.

И на то есть причины.

Во-первых , вы должны выплатить взнос по кредиту, но нет гарантии хорошей отдачи от ваших инвестиций. Многие инвесторы недооценивают риск и делают глупый выбор в отношении своих вложений. Предоплачивая жилищный кредит, вы, по крайней мере, сохраняете проценты по жилищному кредиту. А сэкономленные проценты - это проценты, заработанные.

Во-вторых , не сбрасывайте со счетов проблемы, которые может вызвать ваше инвестиционное поведение. Вложения в акционерный капитал непостоянны. Трудное путешествие может подвергнуть вас давлению, и вы можете совершать ошибки. Вы можете сделать хорошее вложение, но выйти не в то время. Напротив, погашение ипотечного кредита - это простой выбор.

Наконец-то большинство людей будет чувствовать себя комфортно, увидев уменьшение непогашенной суммы кредита.

Простое и удобное решение. Не самое оптимальное решение. Некоторые даже назвали бы это ленивым мышлением. Достаточно честно.

Теперь, если мы предположим, что вы не сделаете неверный инвестиционный выбор и не будете беспокоиться о волатильности, как будет выглядеть это решение?

Или, другими словами, если бы вы вложили бонус / единовременную сумму и не выплатили ссуду, как бы эти решения выглядели задним числом?

О чем говорят нам данные?

Давайте узнаем.

Предположим, вместо того, чтобы вносить предоплату по кредиту, вы вложили сумму в Nifty 50. И через некоторое время вы вернетесь к выбору.

Получили ли вы доход больше, чем сумма кредита?

Если ваши инвестиции в Nifty 50 стабильно приносят более высокий доход, чем стоимость ссуды, то вложение будет лучшим выбором. В противном случае предоплата по кредиту - лучший выбор.

Теперь вы должны делать эти вложения (вместо предоплаты) в разные даты. Таким образом, мы не можем просто выбрать дату для этого анализа.

Верно.

Мы можем решить эту проблему, просмотрев данные о скользящих возвратах.

График скользящей доходности - это просто график двухточечной доходности за период ретроспективного анализа.

График годовой скользящей доходности 25 января 2021 года будет доходностью за предыдущие 12 месяцев (с 26 января 2020 года по 25 января 2021 года). Вы также можете усреднить данные скользящей доходности для всех дат, чтобы получить среднюю годовую скользящую доходность.

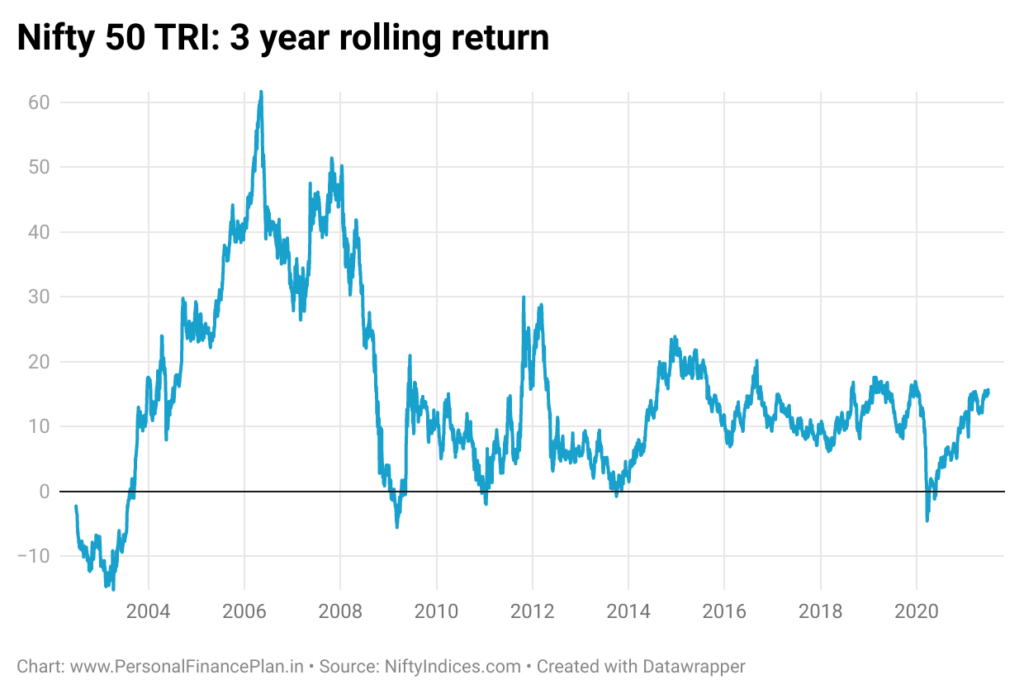

Аналогично, для построения трехлетней скользящей диаграммы доходности период ретроспективного анализа составляет 3 года. В качестве точки графика на 25 января 2021 года мы смотрим на доходность с 26 января 2018 года по 25 января 2021 года.

Анализ скользящей доходности - эффективный способ устранить смещение даты начала и даты окончания. Мы можем просматривать скользящую доходность за 3 и 5 лет.

Мы можем взглянуть на график скользящей доходности или среднюю скользящую доходность и увидеть, принесло ли вложение больше, чем стоимость ссуды.

Но есть проблема.

Это сложно.

Более того, LTCG на акции освобождены от налогообложения в течение значительного периода (с 2004 г. до начала 2018 г.). Теперь на LTCG взимается 10% налог.

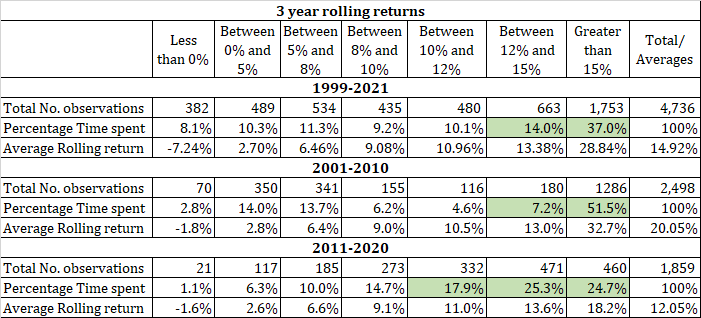

При построении этой таблицы я учел данные по инвестициям, сделанным за этот период. Например, данные скользящей доходности за 3 года за 2001–2010 гг. Учитывают инвестиции, сделанные в период с 1 января 2001 г. по 31 декабря 2010 г. Для этого я выбрал данные за 1 января 2004 г. и 31 декабря 2013 г. из график доходности.

2001–2010:

Трехлетняя скользящая доходность Nifty 50 TRI превышает 15% в год. только в 51,5% случаев.

> 12%:58,7% случаев

Процентные ставки по кредиту варьировались от 10% до 15% годовых. в течение десятилетия. Вы бы хотели как минимум более 12% годовых

2011–2020

> 12%:50% случаев

> 10%:67,9% случаев

Процентные ставки в этот период составляли 8,5-10% годовых.

Итак, вы хотите заработать не менее 10%, чтобы риск был оправдан.

Ни в одно из десятилетий мы не превышаем наш порог в 70% (помните, что этот порог является искусственным. Вы можете выбрать другой порог).

Обратите внимание на разницу в средней трехлетней скользящей доходности за два десятилетия. В 2001-2010 годах вы зарабатывали 20% годовых. В 2011-2020 годах вы заработали 12,05% годовых

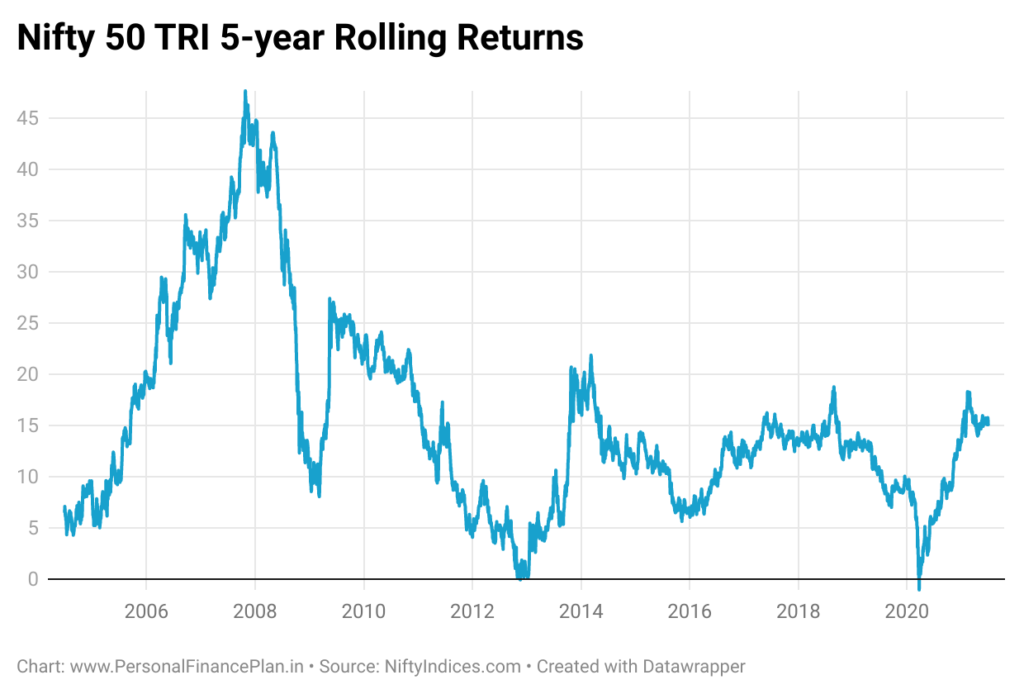

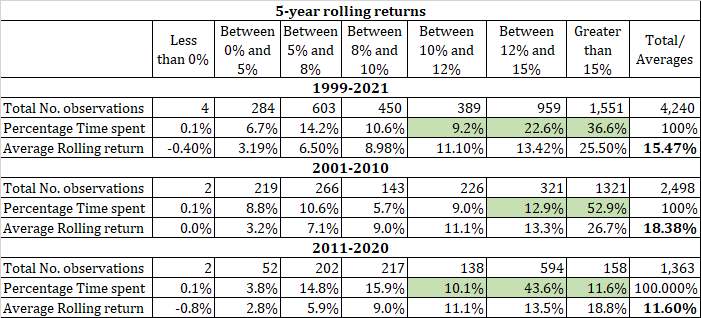

Вы - долгосрочный инвестор и хотите сравнить доходность за 5 лет.

2001–2010:

5-летняя скользящая доходность Nifty 50 TRI превышает 15% в год. только в 52,9% случаев.

> 12% годовых:64,8% случаев

Процентные ставки по кредитам в течение десятилетия варьировались от 10% до 15%. Вы бы хотели как минимум больше 12 в год

2011–2020

> 12%:54,2% случаев

> 10%:64,3% случаев

Процентные ставки в этот период составляли 8,5-10% годовых.

Итак, вы хотите заработать не менее 10%, чтобы риск был оправдан.

Опять же, ниже порога в 70% для любого десятилетия. Обратите внимание, что порог в 70% является искусственным.

Аргумент в пользу инвестирования не очень убедителен. Нет неопровержимых доказательств (субъективных) того, что инвестиции (вместо предоплаты) были бы лучшим выбором. Конечно, некоторые инвесторы заставили бы их работать на себя . Однако для нормальных инвесторов, таких как мы с вами, нам нужны более выгодные цифры.

Мы также должны учитывать:

Однако, пожалуйста, оцените влияние различных предположений. Порог 70% превышения показателей. Мы могли бы использовать 60% вместо 70%, и инвестирование показалось бы лучшим выбором.

Различный порог окупаемости за два десятилетия.

Мы предположили, что стоимость ссуды после налогообложения равна стоимости ссуды до налогообложения.

Если эффективная стоимость ссуды (для погашенной суммы) ниже из-за налоговых льгот, то вы можете рассмотреть анализ соответствующим образом. В этом случае порог возврата может составлять 8% вместо 10%.

Почему только Nifty 50?

Почему бы не Nifty Next 50, Nifty Midcap index, Nifty Smallcap index или любой активно управляемый фонд?

Или гибридный, или фонд сбалансированных преимуществ?

Или почему бы не сочетать активы с умеренной или отрицательной корреляцией (капитал, золото и т. Д.)?

Правильный вопрос.

Подобрать активно управляемый фонд для этого анализа сложно, поскольку это требует принятия решений на другом уровне. Поэтому я не склонен использовать такие средства для сравнения.

Что касается других индексов или инвестиций, мы постараемся сравнить их в следующих публикациях.

Эта запись была впервые опубликована emicalculator.net .

Что это значит, если вы являетесь соавтором или спонсором заметки?

Что означают деньги по отношению к основной сумме ссуды?

Что означает ссуда по номинальной стоимости?

Тайный бухгалтер:что значит для вас бюджет на 2018 год?

Что делать, если вы ДЕЙСТВИТЕЛЬНО выиграли в лотерею (и как не проиграть все)