Sensex впервые закрылся выше 55 000 13 августа, и парни из взаимных фондов заревели обычные трубы:«Оставайтесь инвестировать! Фондовый рынок всегда движется вверх в долгосрочной перспективе». В этой статье мы представляем скользящие данные о доходности SIP для Sensex (с 1979 по 2021 год) и S&P 500 (с 1900 по 2021 год), чтобы проиллюстрировать, что фондовый рынок может двигаться вверх в долгосрочной перспективе, доходность (даже долгосрочная доходность) всегда двигаться вверх и вниз!

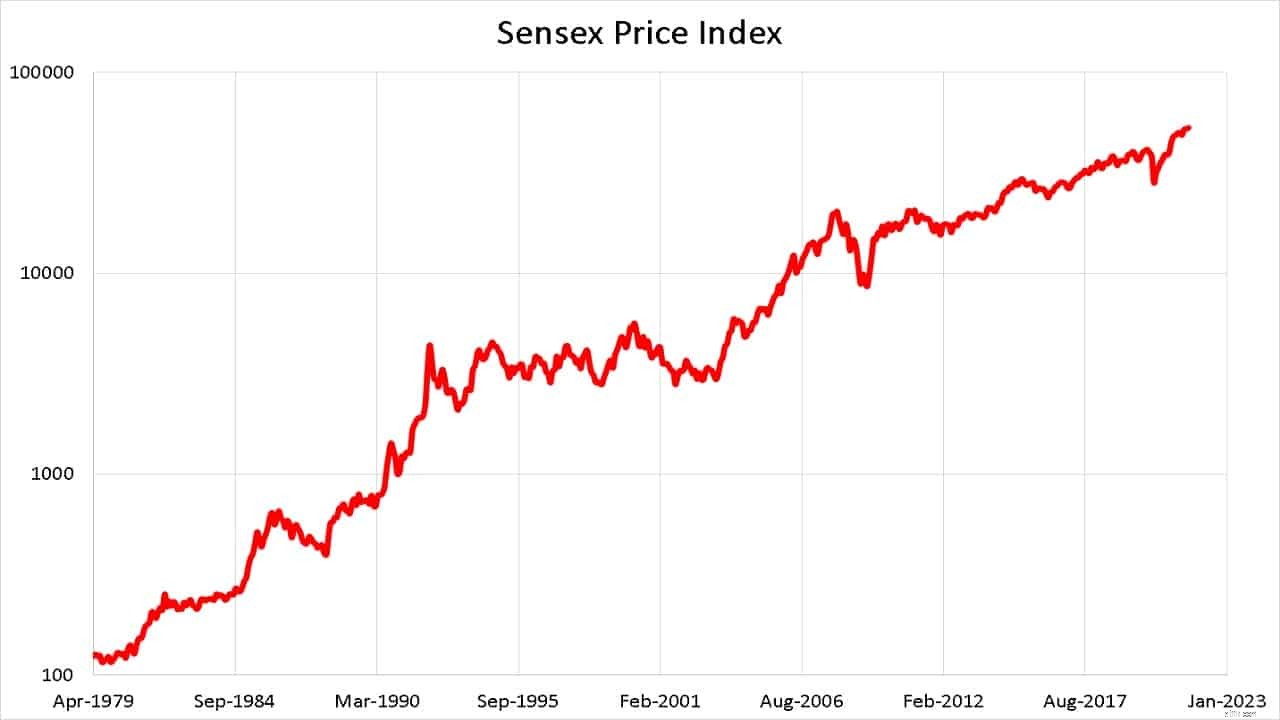

Во-первых, давайте посмотрим на изменение индекса цен Sensex с 1 апреля 1979 г. по 13 августа 2021 г., сначала в нормальном, а затем в логарифмическом масштабе. Чтобы оценить полезность логарифмической шкалы, см.:Готовы ли вы подняться по лестнице Sensex?!

В таком виде он выглядит красиво и удобно. Давайте не будем беспокоиться о ежедневной волатильности. Рынок все равно пойдет вверх, извините, я забыл «всегда» , двигаться вверх в долгосрочной перспективе. Так что никакого риска! Не так быстро!

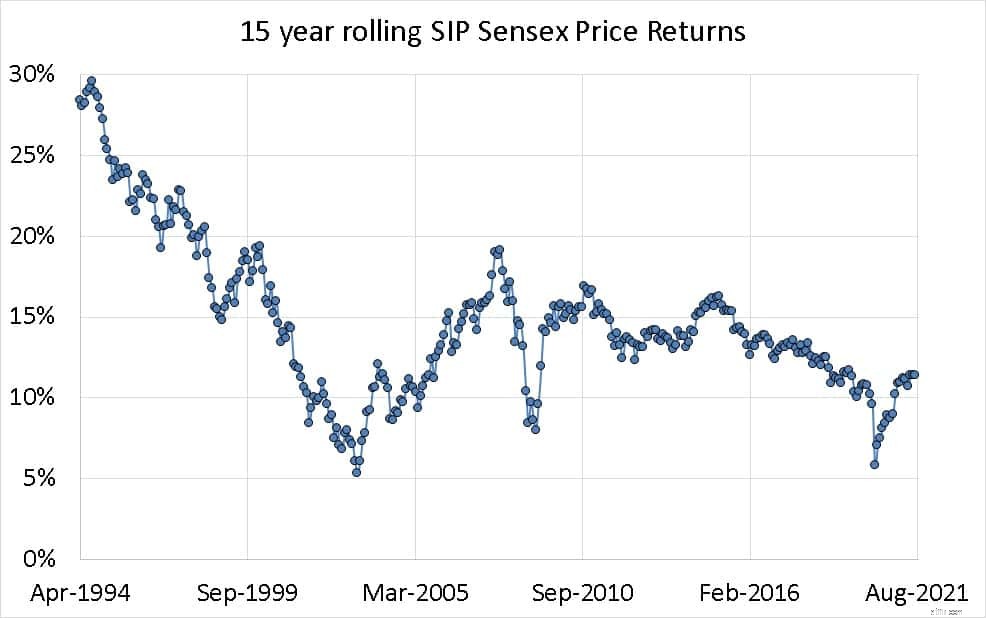

Давайте теперь посмотрим на скользящие данные о возврате SIP за 15 лет. То есть, начиная с 3 апреля 1979 года, мы каждый месяц продлеваем 15-летнее окно, как показано ниже.

В приведенном выше случае больше вниз, чем вверх! Мы вряд ли снова увидим прибыль в 25% с лишним, потому что волатильность рынка снизилась после скандала с Харшадом Мехтой — Sensex на 50 000 — уроки 42-летнего путешествия. Также см.: Отдача Sensex составляет 16% плюс за последний 41 год, но половина этого пришлась всего на три хороших года!

В 43 случаях, что составляет 13% от общего числа испытаний, доходность была менее 10%. Однозначный доход после 15 лет должен рассматриваться как «убыток» по крайней мере в прошлом, поскольку он не является адекватной премией за принятый риск.

Обратите внимание, что эти 13 % (или 0,13) не являются вероятность! Это просто прошлое выступление. Мы не можем продолжать инвестировать с надеждой и обнаружить, что через 15 лет наша прибыль невелика. Это риск, который мы просто не можем себе позволить.

Инвестирование каждый месяц в одно и то же число не является систематическим инвестированием. Регулярные инвестиции и регулярное управление рисками =систематические инвестиции. Подробнее об этом читайте здесь:Основы создания портфолио:руководство для начинающих.

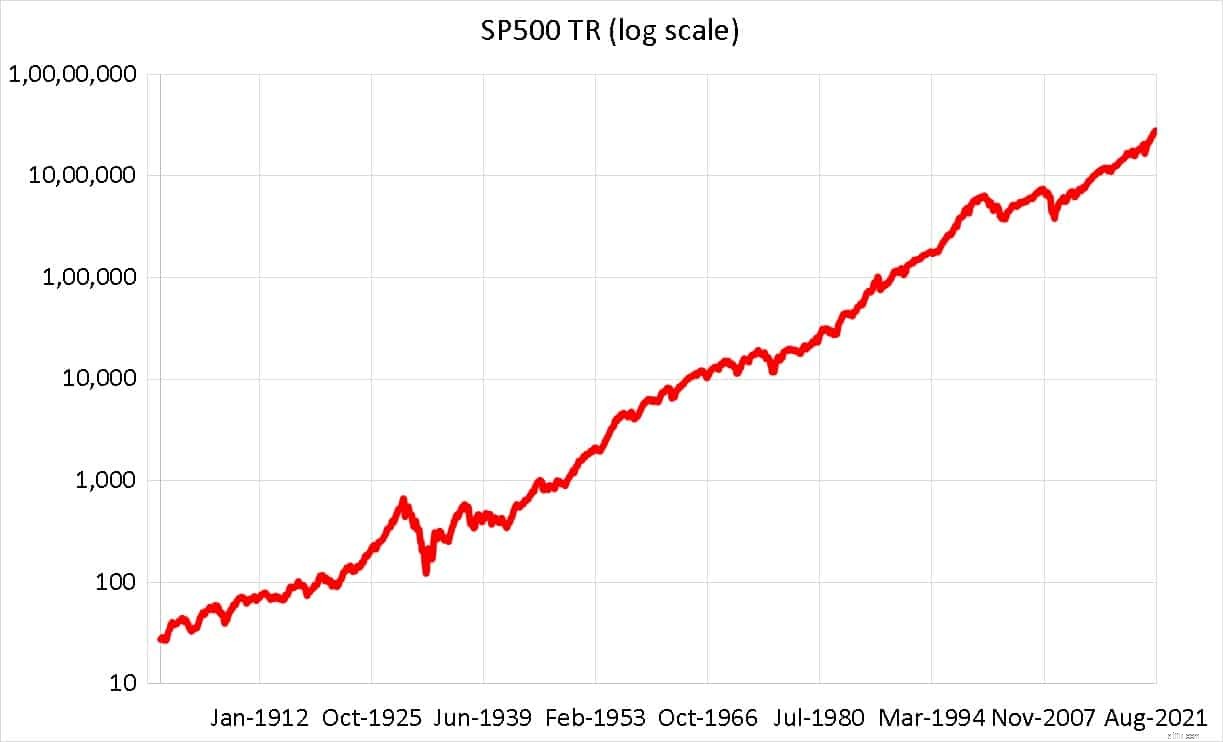

Чтобы лучше понять, почему долгосрочная доходность может увеличиваться и вниз, нам нужно больше истории рынка. Для этого мы обратимся к индексу S&P 500 Total Returns, используя данные Schiller PE.

Индекс S&P 500, построенный в логарифмическом масштабе, снова подтверждает мнение о том, что рынки в долгосрочной перспективе движутся вверх.

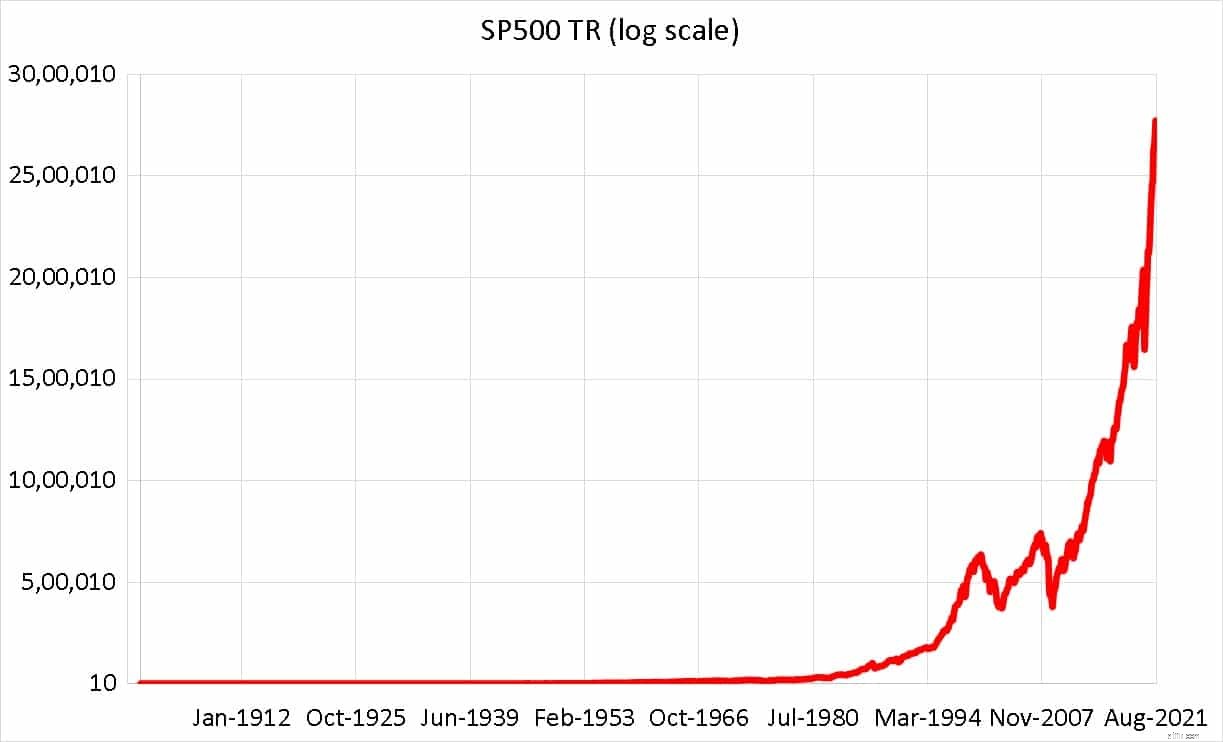

Когда это построено нормально, это выглядит до странности экстраординарно, потому что выходит за пределы нормальной продолжительности жизни человека.

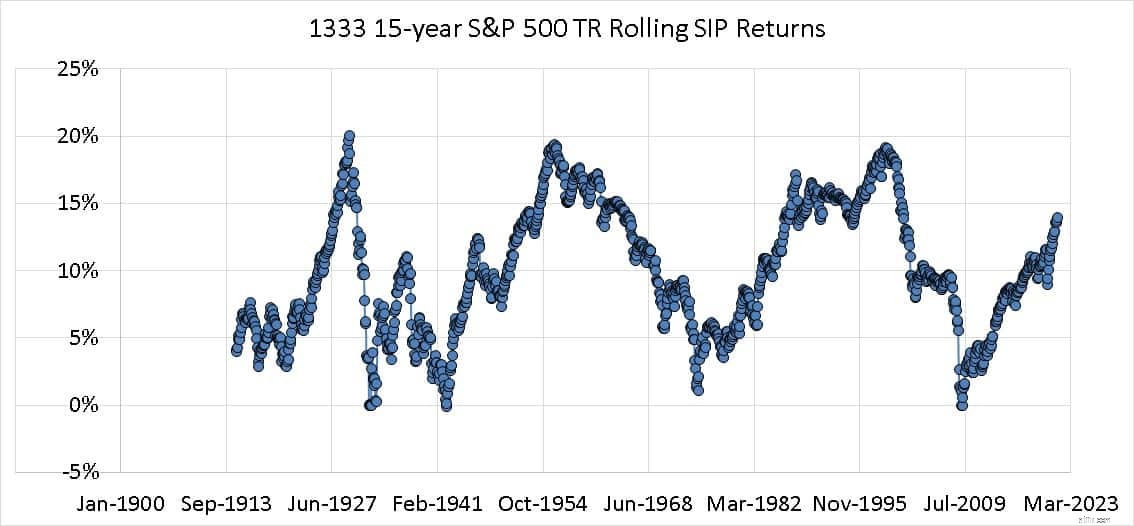

Когда мы смотрим на скользящие данные о возврате SIP за 15 лет, таких точек данных 1279! - это не что иное, как экстраординарность! Видна истинная циклическая природа долгосрочной доходности капитала.

Мы видим только часть этой цикличности в случае с Sensex из-за его короткой истории, а это означает, что мы должны быть более осторожными в отношении того, чего ожидать от капитала в будущем. На самом деле, не ждите прибыли от SIP взаимных фондов! Сделайте это вместо этого!

Почему это происходит? Почему кажется, что индекс всегда движется вверх, а доходность движется вверх и вниз? Ответ - время. Индекс не поднимается на 10% или 20% за тот же период времени. Иногда это может происходить в течение нескольких дней, а иногда и месяцев. См., например: Как прибыль в 400 % может привести к доходности только в 8 %?! Ходлинг на Луну Риск!

90-процентная доходность, о которой мы говорим после мартовского краха 2020 года за год, обычно занимает 4-5 лет или даже больше! Волатильность — и наш друг, и враг. Как и в случае с огнем, необходимо бороться с инфляцией, но излишняя самоуверенность может сильно обжечь вас.

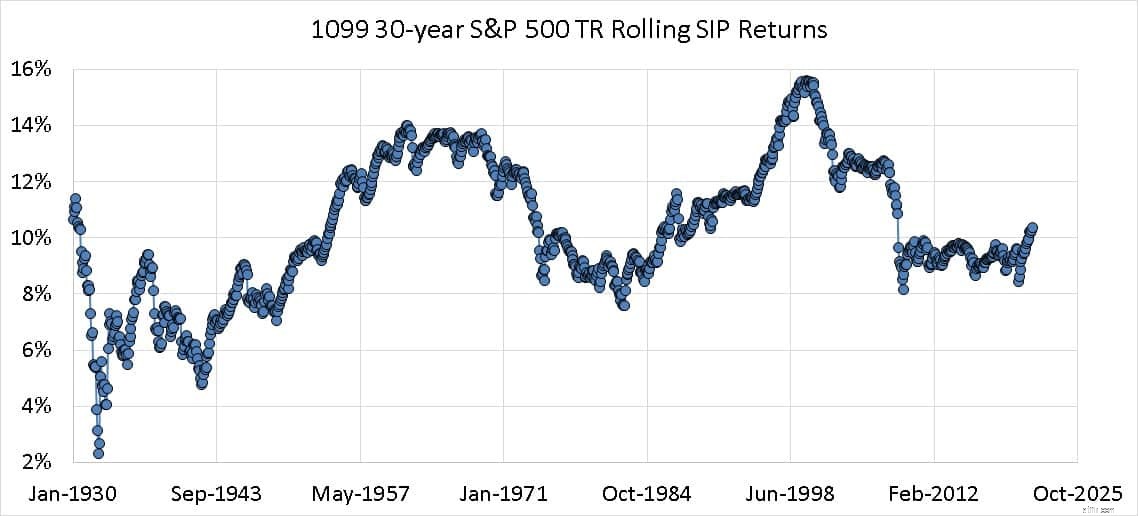

Самый важный вывод заключается в том, что эта цикличность никогда не исчезает. Это 1099 30-летних скользящих доходностей SIP индекса совокупной доходности S&P 500. Продолжительность увеличилась вдвое с 15 до 30 лет, но разница в доходах уменьшилась лишь незначительно!

Кроме того, хотя мы говорим о циклической доходности, мы понятия не имеем,когда доходность достигнет пика, а когда начнет падать. Вот почему и инвестирование, и управление рисками должны быть «систематическими». Если кто-то спросит, какую прибыль я могу ожидать от капитала в течение следующих 30 лет, честный ответ будет:«Мы не знаем; мы не можем знать». Самое приятное то, что нам это знать не нужно!

Что делать инвесторам? Мы должны научиться перестать слушать преувеличения AMC о сложных процентах (см.: Не дайте себя одурачить! Взаимные фонды не имеют выгоды от сложных процентов!) Или рыночное вознаграждение пациента с завязанными глазами в долгосрочной перспективе — иногда это происходит, а иногда нет. Нам придется сместить акцент с доходности (которая может колебаться и не находится под нашим контролем) на целевую совокупность для конкретной цели (которую мы лучше контролируем при переменном распределении активов)