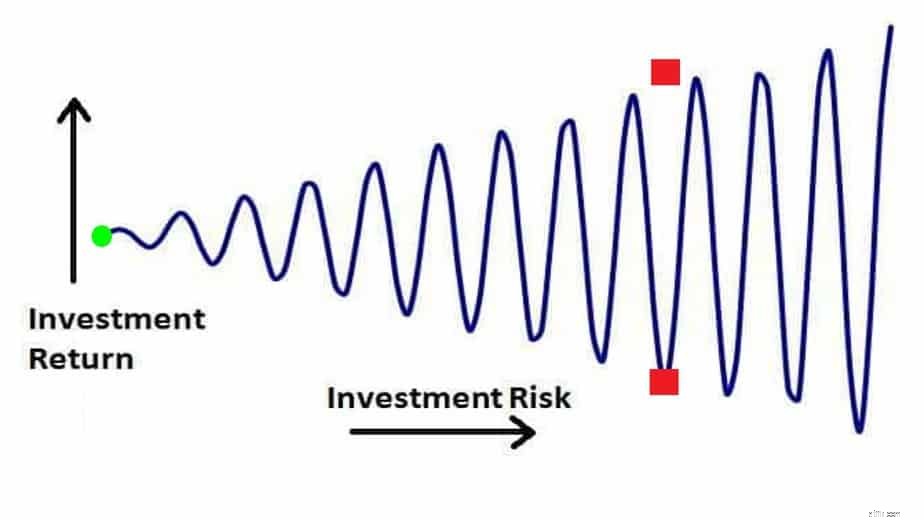

Мы получили интересный вопрос от читателя, желающего сохранить анонимность:«Существует слишком много категорий паевых инвестиционных фондов. Есть ли способ упорядочить их с точки зрения их доходности? » В этой статье мы обсудим простой способ сделать это. Мы говорим, что капитал, долг, золото, недвижимость - это разные классы активов. Что их отличает?

Они предлагают прибыль? Если паевой паевой инвестиционный фонд принес 18% прибыли за какой-то период времени, мы всегда можем найти какой-нибудь другой момент в истории, где долг (например, золотые деньги) или золото приносили такую же прибыль за тот же период. То же самое и с отрицательной доходностью. Использование возвратов напрямую классифицировать классы активов или разные паевые инвестиционные фонды не будут согласованы. Мы используем возвраты для классификации, но косвенно.

Вместо этого мы можем классифицировать паевые инвестиционные фонды или классы активов по колебаниям доходности. Или, по сути, насколько NAV перемещается вверх или вниз. Есть два способа сделать это. Мы увидим, как это сделать на примере. Мы рассмотрим трехлетнее окно для этого исследования, с 26 апреля 2018 года по 26 апреля 2021 года, и вычислим среднемесячную доходность различных индексов. Индексы представляют разные категории паевых инвестиционных фондов.

Стандартное отклонение месячной доходности - это мера того, насколько ежемесячная доходность отклоняется от средней месячной доходности. В прошлом мы использовали эту меру несколько раз для классификации паевых инвестиционных фондов. См. Например:Когда выбрать паевой инвестиционный фонд? И ключ к успешному инвестированию паевых инвестиционных фондов. В этой статье мы будем напрямую использовать доходность, чтобы оценить, насколько доходность колеблется, и классифицировать ее.

Среднемесячная доходность CRISIL Liquid Fund Index за упомянутый выше трехлетний период составляет 0,49%. Мы можем преобразовать это в годовую доходность:(1 + 0,49%) ^ 12-1 =6%. Годовая доходность за этот трехлетний период (с использованием только NAV на дату начала и NAV на дату окончания) составляет 5,95%. Разница между двумя расчетами (6% - 5,95%) является показателем волатильности.

Почему? При фиксированном депозите каждый месяц доход будет одинаковым. Таким образом, оба расчета доходности дадут вам одинаковый результат. Таким образом, при нулевой разнице, что означает отсутствие волатильности, мы получаем оценку волатильности индекса ликвидного фонда:0,05% (приблизительно). Любое отклонение от нуля означает колебания доходности.

Чтобы вычислить стандартное отклонение, мы вычисляем разницу между каждой ежемесячной доходностью и средней месячной доходностью (для нашей продолжительности существует 36 таких точек данных). Возьмите квадрат этой разницы и вычислите среднее значение. Затем извлеките квадратный корень из этого среднего. Это всегда будет положительно. Чем выше стандартное отклонение, тем выше волатильность цены. Это только один вид риска.

Даже это может ввести в заблуждение. Если вы посмотрите только на последние три года, золото могло плавно расти, рухнуть или никуда не двигаться, в то время как собственный капитал мог сделать наоборот. Таким образом, для большей согласованности необходим скользящий анализ стандартного отклонения (например, доходности). Представленные ниже данные следует рассматривать только как пример того, чего можно ожидать, и они представляют только волатильность за рассматриваемый период. Стандартное отклонение некоторых индексов может колебаться так же сильно, как и их доходность!

Некоторые сегменты всегда более изменчивы. Например, индексы малой капитализации обычно всегда более волатильны, чем индексы большой капитализации и так далее. Поэтому интерпретация этих данных требует некоторой точки зрения.

Как помогает использование стандартного отклонения? Чем выше значение, тем выше волатильность NAV, тем выше колебания доходности. Более высокие колебания доходности только означают это, но не означают возможности более высокой доходности! Чем выше разброс доходности, тем выше неопределенность в том, какой доход мы получим! См .:Не ждите отдачи от SIP паевых инвестиционных фондов! Сделайте это вместо этого!

Мы представляем данные о стандартном отклонении и возвратной разнице (голое значение) для 161 индекса. Мы рекомендуем читателям увидеть, как увеличивается стандартное отклонение по мере перехода от долговых фондов к золоту к международному капиталу, гибридным фондам, диверсифицированным акциям, тематическим индексам и другим товарам.

Можно сделать несколько интересных выводов (по изученным временным окнам). Некоторые из них:

Примечание. Разница между доходностью от среднего арифметического и годовой доходностью (средним геометрическим) всегда должна быть положительной, поскольку AM> =GM. Спасибо Шиве из AIFW за указание на это.

Название контрольной точки Стандартное отклонение Возврат разницы Nifty 1D Rate Index0,12Crisil 91 Day T-Bill Index0.140.04Crisil Liquid Fund Index0.140.06Nifty 50 Arbitrage Index0.240.06Crisil 1-Yr T-Bill Index0.280.00Crisil Short Term Bond Fund0.69Crisil Composite Bond Fund1.11I- BEX (I-Sec Sovereign Bond Index) 1,15Crisil 10-летний индекс Gilt 1.27 CRISIL Hybrid 85 + 15 - Консервативный индекс 1.510.06 CRISIL Short-Term Debt Hybrid 75 + 25 Fund Index1.940.50USD 1.951.09 CRISIL Short-Term Debt Hybrid 60 + 40 Фондовый индекс 2,841,04 Золото-Лондон AM3,45 Золото-Интернэшнл 3,67 Композитный индекс KLSE 3,870,85 Рынок Швейцарии 3,942,08 Золото-Лондон AM (INR) 3,950,90 CRISIL Hybrid 35 + 65 - Агрессивный индекс 4,352,18 Композитный Шанхай 4,460,45 Серебро4,582,12 MCX GOLD SPOT .621.58FTSE 1004.783.86Dow Jones4.991.49S&P 1005.001.33Dow Jones Composite Index5.021.65S&P 5005.071.41Dow Jones Utility Average5.112.57NIFTY 50 Shariah - TRI5.212.76NIFTY FMCG - Low TRITIFTY5.244.3 Индекс TRI5.244.3 NIFTY Alpha Качество Значение Низкая волатильность 30 - TRI5.263.46Nasdaq Прочие финансы5.261.28NIFTY Качество с низкой волатильностью 30 - TRI5.273.79S &P BSE FMCG5.284.43 Тайваньский взвешенный 5.292.97S &P BSE Быстро движущиеся потребительские товары - TRI5.294.46NIFTY Alpha с низкой волатильностью 30 - TRI5.403.97Hang Seng5.411.19NIFTY Alpha с низким уровнем волатильности TRI5.424.15Nifty Low Volatility 50 - TRI5.443.82S &P BSE 500 Shariah - TRI5.504.18Nifty 50 Value 20 Index - TRI5.503.71Nasdaq Telecommunications5.541.84Nifty 500 Shariah - TRI5.633.43Nasdaq-1005.660.79NIFTY Composite5.700.49Nifty Shariah 25 - TRI5.763.34Nasdaq5.791.05SHARIAH255.793.37NIFTY DIV OPPS 50 - TRI5.834.51NIFTY MNC - TRI5.904.29Индекс качества 30 Nifty 100 - TRI5.914.48Nasdaq Индекс Nasdaq Industrial5.9 - TRI6.085.18NIFTY SME EMERGE Index - TRI6.155.43S &P BSE GREENEX - TRI6.234.39Nasdaq Insurance6.242.52S &P BSE SENSEX - TRI6.314.29S &P BSE Sensex 50 - TRI6.364.31S &P BSE Large Cap.38 - TRI6.384 TRI6.424.38Nasdaq Biotechnology6.431.29NIFTY 100 - TRI6.434.42NIFTY 50 - TRI6.444.37S &P BSE 100 ESG Index6.454.69Nasdaq Computer6.501.21S &P BSE 200 - TRI6.514.61S &P BSE LargeMidCap - TRI6.524.55S &P BSE 250 LargeMidCap Index - TRI6.524.61S &P BSE CARBONEX - TRI6.544.54Madrid General6.57.64.29NIF Composite6.603.16S &P BSE SME IPO - TRI6.644.52S &P BSE 500 - TRI6.674.77NIFTY 500 - TRI6.734.81S &P BSE AllCap - TRI6.754.90S &P BSE 250 LargeMidCap 65:35 Индекс - TRI6.775.06S &P BSE Информационные технологии - TRI6. 817.49S &P BSE IT6.817.43NIFTY NEXT 50 - TRI6.835.03NIFTY 50 Индекс равного веса - TRI6.914.65S &P BSE Telecom - TRI6.940.85S &P 4006.973.31 Секторы высокого роста 15 - TRI6.995.46Nifty LargeMidcap 250 Index Индекс равного веса - TRI7.084.91Nifty Tata Group - TRI7.089.15NIFTY SERV SECTOR - TRI7.114.96NIFTY INFRA - TRI7.144.10NIFTY IT - TRI7.168.16S &P BSE DOLLEX 307.174.04Dow Jones Trasportation AveragdaSq7.28N Sensex Next 50 - TRI7.275.16S &P Утилиты BSE - TRI7.274.45S &P Потребительские товары и услуги BSE rvices - TRI7.295.24NIFTY DEFTY7.304.17S &P BSE DOLLEX 1007.324.17S &P BSE DOLLEX 2007.404.41S &P BSE Consumer Durables - TRI7.484.19S &P BSE Power Index - TRI7.714.90S &P BSE MidCap Select Index - TRI7.714.90S &P BSE MidCap Select Cap - TRI715.56 Mid-Cap Select Cap - TRI715.56. 816.04S &P BSE 150 MidCap - TRI7.846.77RTS Index7.841.52S &P BSE Health Care - TRI7.855.65Nifty Midcap 150 - TRI7.906.53Nifty Alpha 50 - TRI7.927.84Nifty Tata Group 25% Cap - TRI7.977.30NIFTI CPSE Index - TRI8TY8. .084.21NIFTY COMMODITIES - TRI8.155.56S &P BSE OIL &GAS Index - TRI8.204.16Nifty Midcap 100 - TRI8.216.97NIFTY ENERGY - TRI8.255.74S &P BSE SmallCap Select Index8.257.31S &P CPSE8.354.55. 377.14S &P BSE MidSmallCap - TRI8.407.05Nifty MidSmallcap 400 Index - TRI8.427.01S &P BSE Bharat 22 Index8.515.40Nifty Midcap 50 - TRI8.608.11Nifty Midcap Liquid 15 - TRI8.627.93LIX 15 AUTCAP8.657.93. 676.87Nifty Financial Services - TRI8.706.04NIFTY AUTO - TRI8.796.99S &P BSE Базовый материал - TRI8.937.70S &P BSE Основные товары - TRI8.996.33Nifty 100 Liquid 15 - TRI9.016.38S &P BSE Small-Cap - TRI9.028.06S &P BSE Finance - TRI9.096.92NIFTY PHARMA - TRI9.096.85Nasdaq Bank9.155.99S &P BSE PSU - TRI9.155.02S &P BSE Energy - TRI9.155.02S &P BSE Energy. 196.84S &P BSE Enhanced Value Index9.515.58S &P BSE Industrials - TRI9.547.71S &P BSE BANKEX - TRI9.707.49Nifty Smallcap 250 - TRI9.758.44S &P BSE 250 Small Cap - TRI9.778.54NIFTY BANK - TRI9807.6a 856.98Nifty Private Bank - 9.878.24 TRI Группа Nifty Mahindra - TRI9.9611.78S &P Индекс IPO BSE - TRI10.2111.57 .0510.29NIFTY MEDIA - TRI11.317.21NIFTY METAL - TRI11.6211.51S &P Индекс BSE METAL - TRI11.6711.47Nifty High Beta 50 - TRI11.9010.94NIFTY PSU BANK - TRI13.468.81MerVal16.3915.8719.77Brent Crude

Паевые инвестиционные фонды и как они работают

Как не выбирать паевые инвестиционные фонды?

Как создать SIP-портфель паевых инвестиционных фондов?

Как рассчитывается доходность взаимных фондов

Налогообложение паевых инвестиционных фондов - как налогообложение доходов паевых инвестиционных фондов в И…