Вот пример всепогодного портфеля, который работает при любых рыночных условиях:бычий рынок, медвежий рынок, рецессия, страх, неопределенность, инфляция, дефляция. Будете ли вы использовать такой портфель или инвестировать в такой взаимный фонд, если он будет доступен без налогов?

В июле 2013 года мы проанализировали постоянный портфель в рамках альтернативной инвестиционной парадигмы, разработанной американским советником по инвестициям Гарри Брауном в 1981 году. Постоянный портфель состоит из акций, облигаций, наличных денег и золота в равных пропорциях (25%). ! Это звучит странно, потому что для достижения долгосрочных целей большинство инвестиционных консультантов рекомендовали бы (1) значительное участие в акционерном капитале. Обычно 100-летний возраст. Это 65% акций для 35-летнего человека, а остаток в долгах. (2) небольшое количество золота или его отсутствие (не более 10%) (3) небольшое количество наличных денег или их отсутствие.

Как такое нетрадиционное распределение портфеля может работать для достижения долгосрочных целей? Идея постоянного портфолио удивительно проста. В своей книге (электронная книга Google PLay за 379 рупий) Безопасное инвестирование:пожизненная финансовая безопасность за 30 минут Браун пишет о четырех возможных экономических условиях:

Процветание когда рынки работают очень хорошо

Процветание когда рынки работают очень хорошоИдея постоянного портфеля состоит в том, чтобы выбрать инструменты, которые будут хорошо работать в одном или нескольких из вышеперечисленных условий. По словам Брауна, это:

Таким образом, постоянный портфель состоит из 25% акций, 25% наличных денег, 25% золота и 25% облигаций. Чтобы гарантировать, по словам Брауна, «инвестор в финансовой безопасности, независимо от того, что принесет будущее».

Хотя довольно легко отмахнуться от этого портфеля как от консервативного, это, естественно, низкая волатильность, но все же эффективная комбинация. В этой статье исследование, проведенное в июле 2013 года, дополнено более точными данными. Также представлена налогово-эффективная альтернатива.

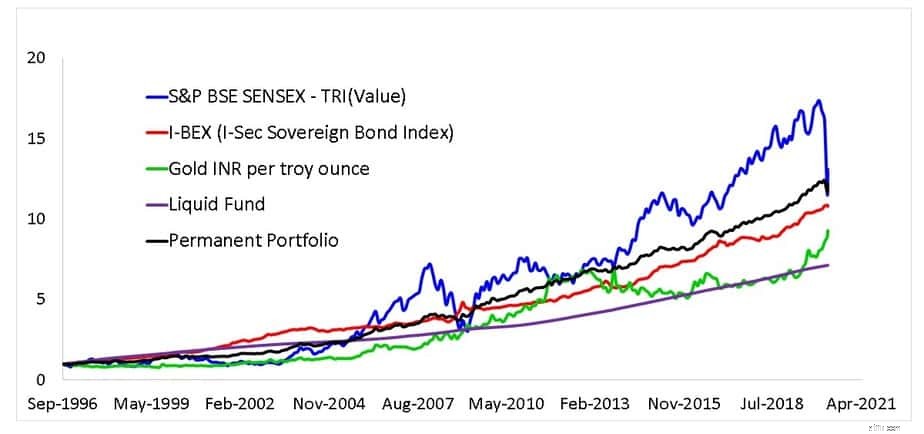

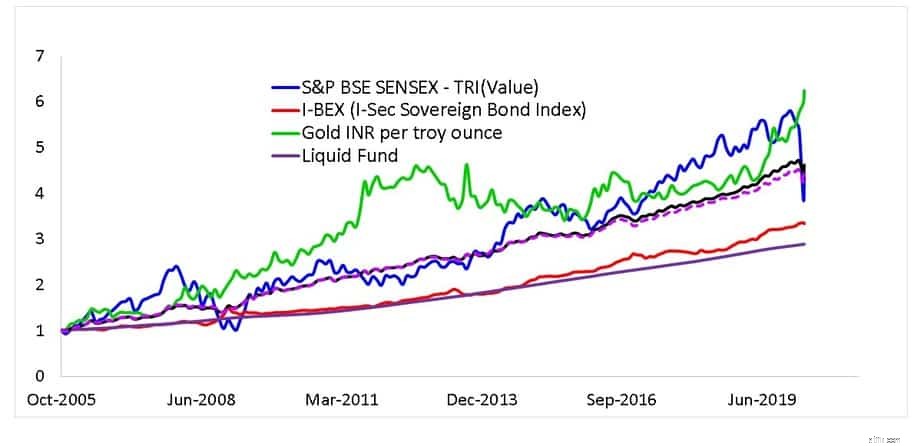

Такими будут показатели взаимного фонда, использующего постоянный портфель с сентября 1996 года с ежемесячной ребалансировкой.

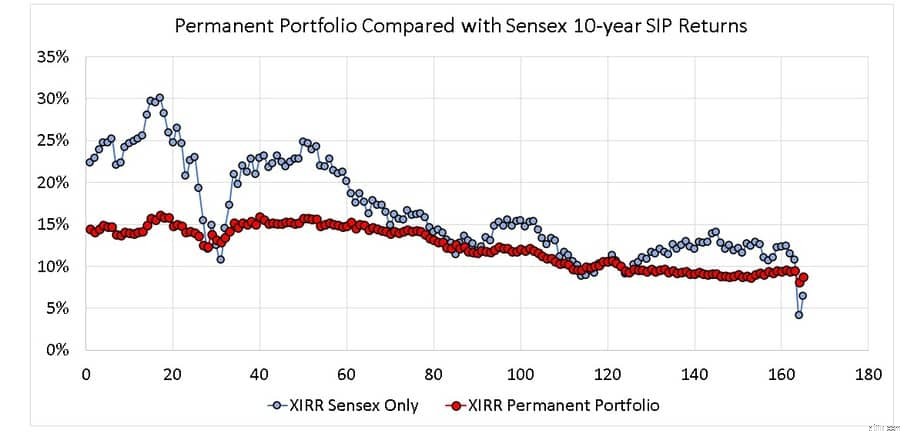

Теперь легко пренебрежительно относиться к тому, что постоянный портфель «принес хорошие результаты только после рыночного краха». Совсем не так, если посмотреть на 165 возвратов SIP за 10 лет.

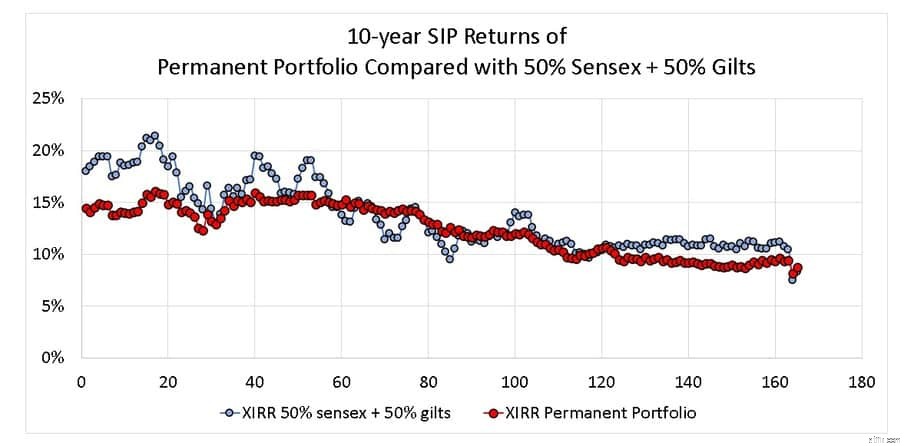

Спред доходности меньше, и до недавнего времени доходность доходности выражалась двузначным числом. Общая тенденция к снижению справедлива и для собственного капитала. Постоянный портфель также хорошо зарекомендовал себя по сравнению с портфелем 50% акций + 50% облигаций Бена Грэма, который обсуждался вчера.

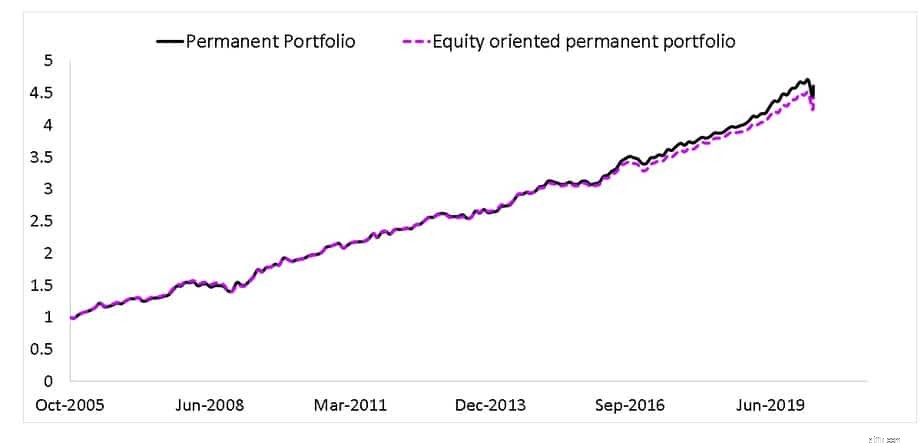

Теперь такой портфель не будет эффективным с точки зрения налогообложения даже при ежегодной ребалансировке, и даже если взаимный фонд примет это, он будет классифицирован ИТ-отделом только как долговой фонд. Можно ли реализовать эту идею через арбитраж?

Используя Kotak Arbitrage (самый старый в категории), это сравнение постоянного портфеля с постоянным портфелем, ориентированным на акции. Соглашение разумно, если не сказать больше!

Другие классы активов включены для справки.

В заключение, постоянный портфель — это отличный всепогодный портфель. Простая ежегодная ребалансировка достаточна, если инвестор реализует это, но большинство этого не сделает, поскольку они боятся налогов больше, чем потери капитала! Взаимные фонды могут реализовать его с ежемесячной ребалансировкой, но будут рассматриваться как долговые фонды. Можно легко построить вариант, ориентированный на справедливость.

Ключевой результат заключается в том, что такой портфель способен приносить разумную прибыль при значительно более низкой неопределенности. Инвестор может сразу же покритиковать:«Победит ли такой портфель инфляцию в долгосрочной перспективе?». К сожалению, даже традиционный долгосрочный портфель, набитый акциями, этого не делает!

Инвестор, который находит это сочетание привлекательным, также находит привлекательной меньшую неопределенность в отношении будущих доходов. Это разумное мышление, а не консервативное. Фонды с несколькими рисками добились бы большего успеха, если бы они приняли строгое распределение активов, такое как это, вместо расплывчатого «минимум 10% веса для каждого класса активов».

Простое портфолио - все, что вам нужно

Я инвестирую 50 тысяч в месяц в эти паевые инвестиционные фонды. Можете ли вы просмотреть мой портфель?

Могу ли я инвестировать излишки денежных средств в капитал или перебалансировать свой портфель сейчас или по…

Стоит ли вкладывать ВСЕ свои деньги в акции?!

Прежде чем инвестировать в фондовый рынок, ответьте на эти 3 вопроса