Как часто Nifty разбивался? Он рухнул, как только достиг рекордно высокого уровня? Когда Nifty разбился в прошлом? Можно ли использовать эту информацию, чтобы предсказать, когда произойдет сбой в будущем? Давайте попробуем найти ответы на эти вопросы, используя историю цен закрытия Nifty за июль 1990 года и PE, PB, Div

В качестве первого шага мы выясним, как часто Нифти торговался на рекордно высоком уровне. Из 6993 торговых дней Nifty был на рекордно высоком уровне 2836 дней, или 41% времени. Так что это довольно распространенное явление и не о чем беспокоиться. Другими словами, пора перестать спрашивать, рынок достиг исторического максимума, могу ли я инвестировать сейчас?

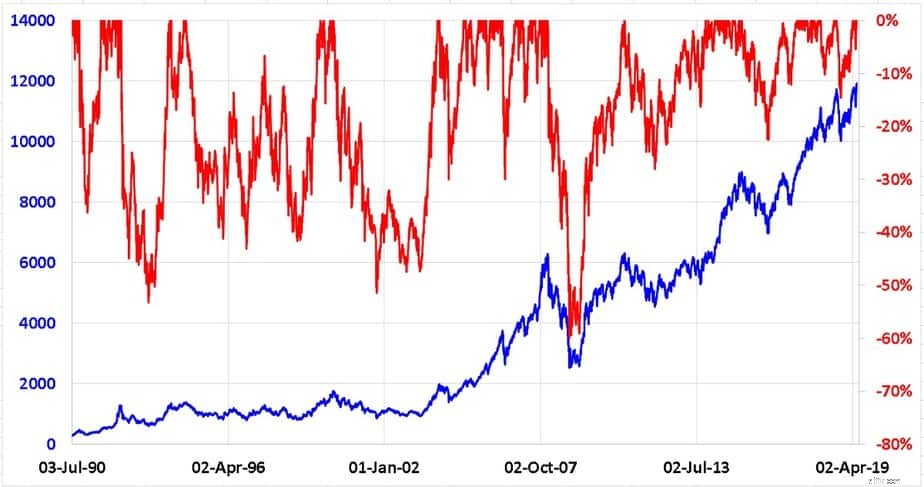

Далее мы рассмотрим просадку. Это мера того, насколько NIfty упал с исторического максимума. Подробнее об этом вы можете узнать из этого видео. Цена закрытия и просадка Nifty показаны под видео.

Когда красная линия находится на максимуме 0%, рынок находится на рекордно высоком уровне. Обратите внимание, что самое большое падение произошло во время краха 2008 года. Это называется максимальной просадкой. Падение на 5% от пика называется просадкой на 5%.

Сейчас из 6993 торговых дней

Обратите внимание, что даже 15% просадок довольно распространены и происходят почти в два раза меньше торговых дней!! Нам нужно привыкнуть к ним! Это и есть проверка реальностью, о которой я говорю. Это не будущая вероятность, а прошлые статистические данные. Ужасно, как много авторов путают эти два понятия. Обратите внимание на большое падение между 20% и 30% событий. Вероятно, поэтому падение более чем на 20 % считается обвалом рынка.

Или,

Таким образом, падение на 5%, ставшее падением на 20%, в прошлом все еще было подбрасыванием монеты. Предположим, мы хотим определить время рынка, тогда триггер на 5% может привести к большому количеству ложных тревог. Событие просадки на 15% может быть разумным компромиссом между слишком рано и слишком поздно. Около 45% (1540/3453) из 15% событий превратились в 30% событий. Так что это близко к подбрасыванию монеты (вероятность 50%).

В идеале, если бы мы могли попытаться предсказать (только попытаться), какое из этих 15% падений превратится в 30% падений, было бы здорово. Аналогичное заявление (без подробностей) делается здесь. Это возможно только при наличии дополнительного, желательно независимого индикатора. Вот в чем проблема.

Прежде чем мы продолжим, давайте подведем итоги и ответим на некоторые вопросы, поставленные заранее.

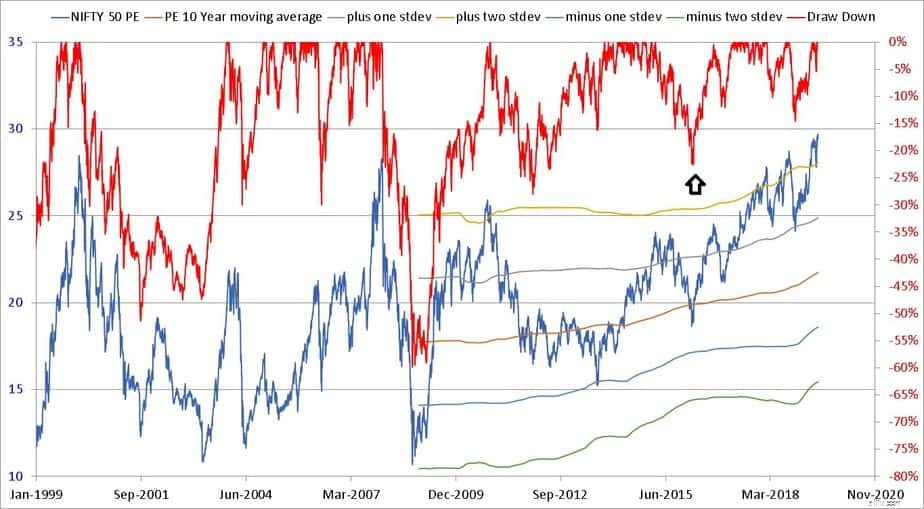

Используя Nifty Valuation Tool, чтобы узнать, является ли фондовый рынок дорогим или дешевым по нескольким параметрам, довольно заманчиво сравнить PE с событиями просадки. Однако обратите внимание, что большие сбои могут происходить при низком PE (стрелка) и, следовательно, высокий PE (два стандартных отклонения выше среднего значения 10Y) не обязательно должны приводить к «сбоям». Поклонники тайминга PE, кажется, никогда не понимают этого, хотя можно выполнить рыночный тайминг с индексом PE Ratio (Бэктест тактического распределения активов, часть 1). Корреляция с Nifty PB и Dividend Yield еще хуже!

Ответ на вопрос, можем ли мы найти поддержку, когда Nifty упадет на 15% от пика, неуловим (по крайней мере, для меня). Я постараюсь найти поддержку в других типах индикаторов (дефицит бюджета, цена на нефть, доходность 10-летних облигаций и т. д. Это непростая проблема, и меня нелегко удовлетворить. Продолжение следует.

Ответ на вопрос, можем ли мы найти поддержку, когда Nifty упадет на 15% от пика, неуловим (по крайней мере, для меня). Я постараюсь найти поддержку в других типах индикаторов (дефицит бюджета, цена на нефть, доходность 10-летних облигаций и т. д. Это непростая проблема, и меня нелегко удовлетворить. Продолжение следует.

Смотрите:стоит ли мне беспокоиться о рекордных максимумах?

https://www.youtube.com/watch?v=DmGZbRnd6Hc