Один из ключевых результатов, определяющих поведение инвесторов, - «как снизить налоги». Это навязчивая идея. Кто из вас знает, что департамент подоходного налога дает вам возможность снизить налоги на определенный прирост капитала. Посмотрим, как это сделать.

Во-первых, когда вы продаете такие активы, как акции, паевые инвестиционные фонды, золото или недвижимость, вы получаете прибыль / убытки от прироста капитала.

За исключением акций и паевых инвестиционных фондов, для всех других активов разрешена индексация стоимости. Проще говоря, это означает, что вам разрешено увеличивать стоимость покупки актива в целом в соответствии с инфляцией.

Применяемая ставка налога на прибыль после индексации составляет 20%. Если для вас это звучит слишком много, просто подождите, прежде чем мы рассмотрим пример.

Примечание :Чтобы воспользоваться преимуществами индексации при расчете долгосрочного прироста капитала, вам необходимо владеть недвижимостью не менее 2 лет, а паевые инвестиционные фонды Gold и Debt - не менее 3 лет.

Чтобы упростить задачу, отдел подоходного налога публикует значение годового индекса, чтобы помочь вам справиться с этой задачей довольно быстро.

Итак, поработаем с примером.

Предположим, я купил квартиру в июне 2013 года за рупий. 40 лакхов. Я продал его в сентябре 2017 года за рупий. 52 лакха. У меня вопрос:какова моя прибыль от прироста капитала и какой налог я должен платить?

Вот как мы делаем это шаг за шагом .

Сначала мне нужно проиндексировать стоимость своей покупки.

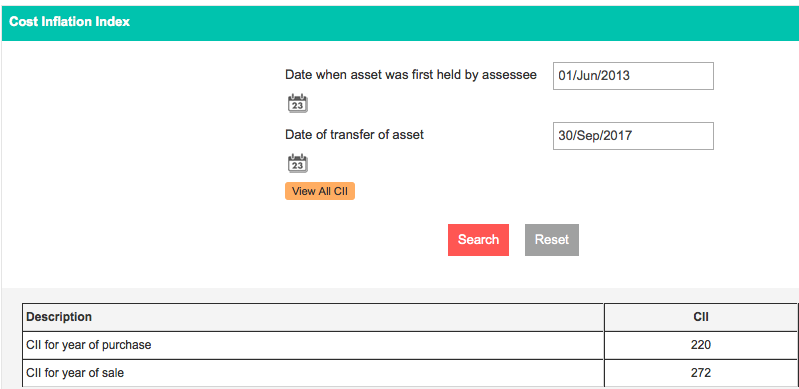

Для этого я перехожу на сайт Департамента подоходного налога по этой ссылке.

Здесь я ввожу дату покупки и продажи, и он показывает мне индекс инфляции затрат или ИСИ, применимый к соответствующим годам.

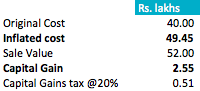

В конкретном примере после применения CII моя новая завышенная стоимость составляет рупий. 49,45 лакхов. Я делю 40 лакхов на 220 (CII года покупки) и умножаю на 272 (CII года продажи) и получаю пересмотренную стоимость.

Теперь мой прирост капитала не рупий. 12 лакхов (52 лакха - 40 лакхов)

Налогооблагаемый прирост капитала составляет рупий. 2,55 лакха (52 лакха - 49,45 лакха ).

С этого я плачу налог в размере 20%. Этот налог составляет 0,51 лакха.

Несмотря на то, что стоимость актива составила рупий. 12 лакхов за счет увеличения рентабельности значительно снизили ваши налоги.

Теперь давайте обсудим тему двойной индексации.

Вы, наверное, читали эту фразу в рекламе планов с фиксированным сроком погашения (FMP) паевых инвестиционных фондов. FMP - это долговые фонды с замком, которые структурированы таким образом, чтобы вы могли воспользоваться преимуществами трех индексаций в течение четырех финансовых лет.

Например, Best Mutual Fund запустил FMP на 1136 дней. Дата выделения - 8 июня 2017 г., дата погашения - 17 июля 2020 г.

Как вы понимаете, год покупки в этом случае - 2017-18, а год продажи - 2020-21. В серии это выглядит так:

Хотя вы будете инвестировать примерно 3,11 года (1136 дней), вы можете воспользоваться преимуществами индексации в течение 4 финансовых лет, в зависимости от лет, в течение которых происходит покупка и продажа.

Теперь мы знаем, что CII на 2017–18 годы - 272 . .

Если предположить, что ИСИ будет расти при среднем уровне инфляции 5%, ожидаемая будущая стоимость ИСИ в 2020-2021 годах составит 331.

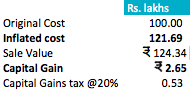

Если вы вложили рупий. 100 в Best FMP, через 1136 дней вы получите значение Rs. 124,34, при условии роста на 7% в год.

Хотя завышенная стоимость будет рупий. 121,69 (100 * (331/272)).

Прирост капитала составляет рупий. 2,65, и ваш налог на это в размере 20% составляет рупий. 0,53 или 53 пайсы.

Если вы вложили рупий. 1 лакх, то этот налог будет рупий. 530 на общую сумму рупий. 24 340

Разве это не чудесно?

<час />Как вы видите эту выгоду от снижения налогов? Делитесь своими комментариями и отзывами.

Отзывный Живой траст и налог на прирост капитала

Время для уменьшения прироста капитала на вкладке «Налог»

Долгосрочный налог на прирост капитала и дедушка

Как рассчитать налог на прирост капитала для паевых инвестиционных фондов в 2019 г.

Вот как получить все отчеты о приросте капитала паевого инвестиционного фонда для подачи ИТ-отчетов