Производные финансовые инструменты отличаются от ценных бумаг по многим параметрам, в том числе по способу их регулирования.

Фьючерсы, опционы на фьючерсы и свопы являются деривативами . или контракты, изменяющаяся рыночная стоимость которых отражает изменения текущей стоимости базового инструмента или продукта. Например, рыночная цена фьючерсного контракта на пшеницу определяется текущей рыночной ценой на пшеницу, временем, оставшимся до истечения контракта, и ожиданиями относительно размера и качества урожая пшеницы.

Содержание 1 Чем занимается CFTC? 2 Внутри CFTC 3 Обеспечение безопасности рынков 3.1 Взгляд в будущее 4 Международное сотрудничество 5 Что такое своп?Задача Комиссии по торговле товарными фьючерсами - CFTC - заключается в регулировании рынков, на которых фьючерсные контракты на потребительские товары, такие как пшеница или нефть, финансовые товары, такие как фондовые индексы, и различные свопы.

Основная цель - защитить инвесторов от мошенничества, злоупотреблений, таких как попытки манипулировать ценами, а также рисков, присущих торговле деривативами. Другой - способствовать развитию открытых и конкурентных рынков, на которых торговля является одновременно эффективной и прозрачной.

Закон о товарных биржах (CEA), регулирующий торговлю фьючерсами в США, был принят в 1936 году и с тех пор регулярно изменялся, чтобы идти в ногу с развивающимся рынком деривативов. Среди прочего, CEA устанавливает рамки, в которых работает CFTC, хотя само агентство не было создано до 1974 года. Национальная фьючерсная ассоциация (NFA), саморегулируемая организация фьючерсной индустрии, была образована в 1981 году.

CFTC регулирует определенные контрактные рынки (DCM ) - более известные как товарные биржи - механизмы исполнения свопов (SEF), клиринговые организации по производным финансовым инструментам (DCO), своп-дилеры и ряд участников рынка, которые действуют как посредники при покупке и продаже товаров.

Определенные рынки, которые ранее были освобождены от регулирования CFTC, в том числе те, которые разрешали прямую торговлю между институциональными инвесторами и рынками внебиржевых свопов, больше не освобождаются от этого в соответствии с положениями Додда-Франка. Закон 2010 г.

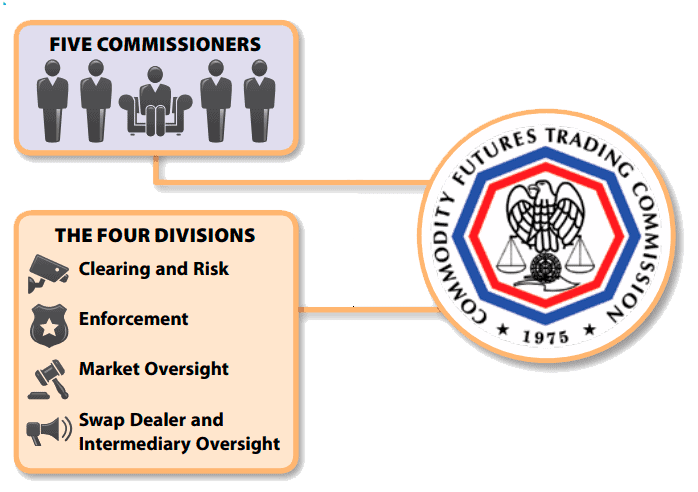

CTFC, независимое агентство правительства США, имеет пять уполномоченных, назначаемых президентом и утверждаемых Сенатом, одного из которых президент назначает председателем. Как и в случае с SEC, не более трех действующих комиссаров могут принадлежать к одной и той же политической партии.

Существует четыре подразделения CFTC, восемь офисов, включая главного экономиста, и пять постоянных комитетов, включая совместный консультативный комитет CTFC и SEC.

Отдел клиринга и рисков отслеживает торговые клиринговые, клиринговые фирмы и отдельных лиц, которые участвуют в процессе, и оценивает риск рынка деривативов.

Отдел по защите прав расследует мошенничество, манипулирование рынком и другие неправомерные действия и либо преследует виновных, либо достигает соглашений с нарушителями.

Отдел по надзору за рынком стремится обеспечить бесперебойное функционирование товарных рынков и соблюдение участниками закона.

Подразделение по надзору за своп-дилерами и посредниками контролирует отраслевые саморегулируемые организации, включая NFA, а также дилеров по свопам и других участников рынка свопов.

Подобно SEC и регулирующим органам штата, CFTC уделяет особое внимание защите потребителей, уделяя особое внимание предотвращению мошенничества. Он побуждает инвесторов узнавать, как работают фьючерсные рынки, и побуждает их исследовать статус регистрации и дисциплинарную историю любой фирмы или участника рынка, с которым они могут работать, используя базу данных NFA BASIC и записи других регулирующих органов.

Агентство поощряет инвесторов с подозрением относиться к любому предложению, которое подчеркивает быструю прибыль и ограниченный риск. Одним из ограничений может быть то, что фьючерсные контракты не требуют степени раскрытия информации, необходимой для предложения ценных бумаг, таких как акции, облигации и паевые инвестиционные фонды. Например, документы о раскрытии рисков, которые положения CFTC и правила NFA требуют от посредников предоставлять при ведении бизнеса - и которые потенциальные клиенты должны указывать, что они видели - являются общими заявлениями о рисках покупки и продажи фьючерсных контрактов и о том, сколько может стоить торговля. . Более подробные обсуждения доступны на вкладке «Информация для инвесторов» на веб-сайте NFA.

CFTC также оповещает потребителей о потенциально проблемных инвестициях, таких как обмен иностранной валюты (форекс), энергетические проекты и драгоценные металлы.

Трудный ряд для мотыги

Манипулирование рынком, которое может оказать серьезное влияние не только на фьючерсных инвесторов, но и на экономику в целом, как известно, трудно преследовать. Помимо прочего, правовой стандарт требует доказывания намерения, а также поведения. Конечно, в манипуляциях нет ничего нового. Первое известное постановление США, направленное на сдерживание этого явления, относится к 1868 году, когда было запрещено загонять рынок в угол.

Основная проблема в регулировании деривативов заключается в том, что постоянно появляются новые, часто чрезвычайно сложные продукты. Регулирующие органы должны определить, как эти продукты работают, проанализировать влияние, которое они могут оказать на финансовые рынки, и определить соответствующие правила, которые должны применяться для защиты инвесторов и экономики.

Основные изменения произошли с 2008 года, когда огромный и ранее нерегулируемый рынок свопов перешел под федеральную юрисдикцию. Некоторые свопы контролируются CFTC, некоторые - SEC, а некоторые - совместно.

Современный рынок деривативов является глобальным, и вопросы регулирования, которые волнуют CFTC, одинаково волнуют регуляторов по всему миру, хотя их взгляды часто расходятся. Одним из способов сотрудничества агентств для разработки согласованных стандартов надзора и правоприменения является членство в Международной организации комиссий по ценным бумагам (IOSCO), которая была создана в 1983 году. Одним из ограничений является то, что IOSCO не имеет правоприменительных полномочий.

CFTC также сотрудничает с регулирующими органами в Европейском союзе и Великобритании в борьбе с трансграничным мошенничеством и манипулированием рынком.

Своп - это договор между двумя сторонами, называемыми контрагентами, в котором они соглашаются обменять один или несколько платежей, стоимость которых определяется изменениями уровня одного или нескольких финансовые инструменты, указанные в контракте, такие как курсы обмена валют, процентные ставки или цены на товары.

Цель любого своп-контракта - передать риск от одной стороны к другой, стремящейся получить прибыль от своих усилий.

В свопе процентных ставок, например, две компании соглашаются обменять процентные платежи за определенный период на фиксированную сумму денег, которая называется условной суммой . Одна компания получает фиксированную ставку, например 4%, а другая - плавающую или переменную ставку. Обычно плавающая ставка рассчитывается с использованием общедоступного индекса плюс маржа, например 1%. При изменении индекса меняется и процентный доход второй компании. Компания, получающая фиксированную ставку, снизила свои риски, потому что знает, какой у нее будет доход.

Компания, получающая переменные ставки, надеется, что ставки вырастут и принесут больше дохода, чем она должна выплатить. Но всегда есть риск, что ставки упадут.

Роль CFTC в регулировании рынков капитала, Инна Роспутня