Что стоит на повестке дня казначеев после волны введения правил ликвидности? В связи с ожидаемым внедрением коэффициента чистого стабильного финансирования (NSFR) и недавним выпуском регулирования процентного риска в банковской книге (IRRRBB) в Швейцарии все более серьезной проблемой для функций казначейства и управления активами и пассивами банков (ALM) является управление. их балансовых ресурсов и рентабельности. Установлен новый угол роли казначея:Оптимизация.

В условиях продолжительного периода низких процентных ставок рентабельность банковских книг продолжает страдать. Бизнес по преобразованию сроков погашения, создающий маржу за счет разницы между ставками, выплачиваемыми на стороне пассива, и ставками, полученными на стороне кредитования, не является естественным источником доходов при отрицательных процентных ставках. Поскольку процентные ставки упали до отрицательной территории, банки не могли переложить расходы на вкладчиков, что еще больше снизило и без того низкую маржу. Кроме того, нет четких сроков окончания этой ненормальной процентной ставки. Крайне важно, чтобы казначеи получили всестороннее представление обо всех казначейских рисках и предоставили своим банкам инструменты для мониторинга прибыльности бизнеса банков с поправкой на риск.

С ростом сложности казначейства регулирующие органы ожидают более строгого управления этой функцией. Например, разработка моделей стресса требует опыта и согласования с управлением рисками, включая проверку и управление рисками модели. Помимо нормативных требований, для банков также важно укрепить свою структуру управления, чтобы обеспечить целостный охват казначейства. Это подразумевает устранение разрозненности, участие в функциях финансов и управления рисками, таких как управление NII в условиях ненормальных процентных ставок, а также включение показателей казначейства в структуру аппетита к риску. Еще одним аспектом является наращивание потенциала реагирования на исключительные события, такие как отмена привязки Швейцарского национального банка к швейцарскому франку. Пересмотренное управление должно обеспечить достаточный контроль, надзор и реактивность внутри организации за счет систематического создания модели трех линий защиты в отношении функции казначейства с независимым, хорошо обеспеченным ресурсами и уполномоченным 2 nd и 3 место .

Настало время казначею сосредоточиться на оптимизации финансовых ресурсов и, таким образом, на повышении прибыльности банка.

В то время как банки сосредоточились на развитии возможностей для расчета коэффициента покрытия ликвидности (LCR) и вскоре NSFR, проблема остается с активным управлением. Это означает определение достаточного количества ликвидных активов, необходимых для поддержания показателей в рамках согласованного аппетита к риску, и балансирование между приемом депозитов и выпуском векселей для достижения прибыльной стратегии.

Основным препятствием для международных фирм является стремление местных регулирующих органов к самоокупаемости, что усложняет управление ликвидностью и ресурсами финансирования между Группой и дочерними компаниями. Например, отсутствует возможность передачи портфелей ликвидности между юрисдикциями и юридическими лицами, так как во многих юрисдикциях эта ликвидность находится в «ловушке», регулирующие органы требуют ограждать высококачественные ликвидные активы (HQLA).

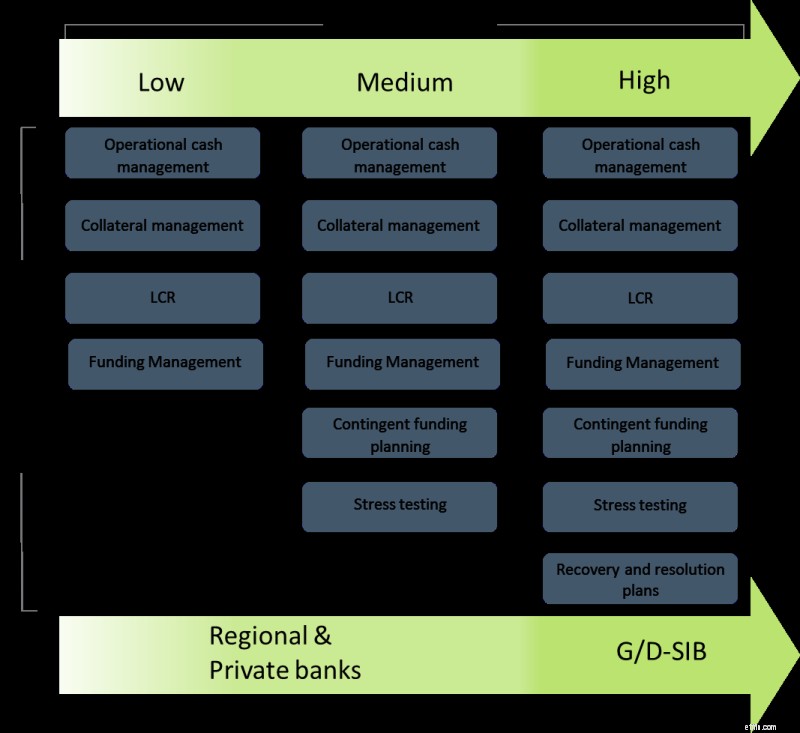

Казначеи должны стать движущей силой усилий по оптимизации в банке, повышая уровень своей работы. В таблице ниже показано увеличение объема казначейской деятельности по мере увеличения уровня сложности банка:

Источник:«Делойт»

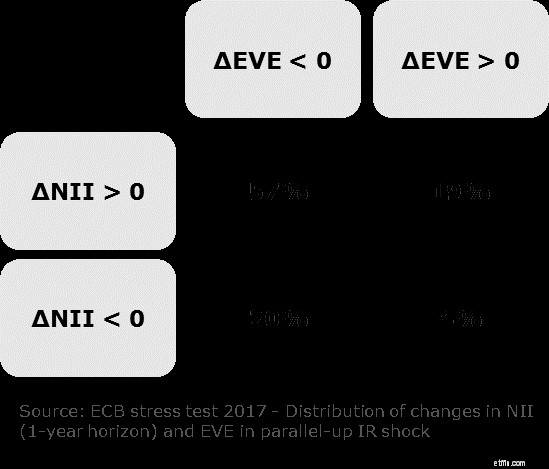

Управление риском процентной ставки стало более сложной задачей в связи с длительным периодом низких процентных ставок в Швейцарии. Кроме того, нормативно-правовая база стала более строгой благодаря Базельским стандартам в отношении процентного риска в банковской книге (BCBS 368) и связанному с этим внедрению со стороны FINMA. Новое положение требует от банков сообщать о своей подверженности процентному риску с точки зрения экономической стоимости собственного капитала (EVE) и чистого процентного дохода (NII). Эти показатели обеспечивают два взаимодополняющих представления о процентном риске и зависят от структуры баланса банка. На приведенной ниже диаграмме показано тематическое исследование, проведенное ЕЦБ, демонстрирующее, что при параллельном повышении процентной ставки банки могут наблюдать все комбинации изменений EVE и NII, тогда как для 57% организаций ожидается увеличение NII и снижение EVE. .

Источник: Кадровое изображение Enlever

В соответствии с правилами ликвидности хранение депозитов на балансе требует от банков инвестирования в низкодоходные и потенциально отрицательные доходные буферы HQLA.

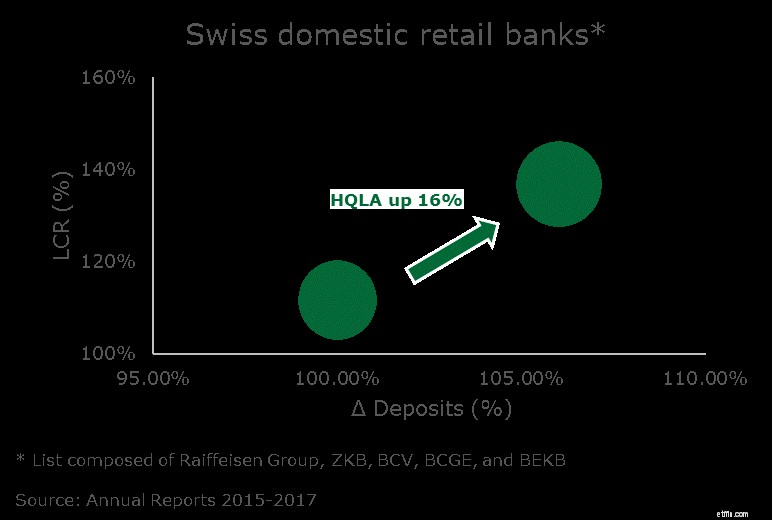

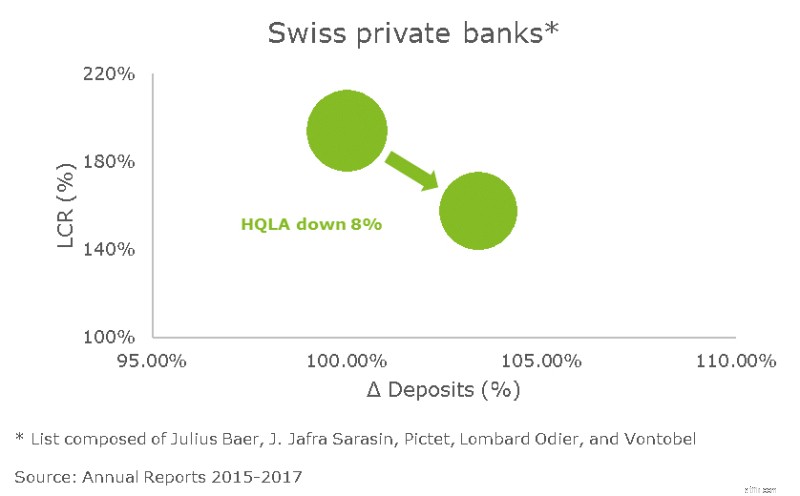

Мы заметили, что в среднем в Швейцарии региональные банки улучшили свою LCR за счет наращивания буферов HQLA с течением времени, как показано на графике ниже. С другой стороны, частные банки начали сообщать об очень высоких показателях LCR и со временем снижали этот коэффициент, используя различные рычаги, например. управление HQLA для чистого оттока и увеличения кредитования.

Кажется очевидным, что управление LCR оказывает значительное влияние на баланс банка и, следовательно, требует оптимизации для достижения прибыльности.

Казначеям следует рассмотреть различные шаги и подходы, которые могут способствовать оптимизации балансовых ресурсов и способствовать более эффективному управлению казначейской организацией.

Эффективная оптимизация ликвидности и ресурсов финансирования требует наличия прозрачной и актуальной системы управления информацией о деятельности группы. MIS обеспечивает целостное представление о рисках ликвидности, финансирования, капитала и процентных ставок на уровне группы и дочерних компаний.

Этот динамический взгляд на внутренние и нормативные показатели в сравнении с целями и лимитами отражает склонность банка к риску. Структура куба данных поможет выполнить более глубокое погружение, чтобы понять движущие силы изменений в показателях и поддержать команду финансового отдела в управлении каждым компонентом показателя.

Эффективная структура FTP станет основой для взимания платы с бизнеса за потребление балансовых ресурсов с целью измерения и мониторинга экономической прибыльности коммерческой деятельности с поправкой на риск. Структура FTP отражает ограничения NSFR и LCR или результаты внутренних моделей ликвидности и финансирования, чтобы определить соответствующую комиссию за ликвидность и финансирование для каждого вида деятельности.

Последующее стимулирование бизнеса на основе этих показателей с поправкой на риск будет способствовать направлению баланса банка к его целевому профилю.

В то время как структура FTP распределяет ликвидность и затраты на финансирование, которые влияют на прибыль и убытки бизнеса, над ней стоит структура распределения капитала, чтобы определить альтернативные издержки ведения коммерческой деятельности. Это помогает банку формировать свою стратегию на основе экономической прибыли, инвестируя в прибыльные виды деятельности и сокращая предприятия с низкой или отрицательной экономической прибылью.

Казначеям следует уже сейчас начать направлять свои банки к оптимальному балансу, чтобы повлиять на прибыльность своего банка. Нет никаких признаков того, что проблемы, связанные с сочетанием условий низких процентных ставок и нормативно-правовой базы, скоро исчезнут. Казначейские функции банков играют ведущую роль в повышении прозрачности казначейских рисков, распределении ликвидности, финансирования и капитальных затрат для измерения экономической прибыльности и, в конечном итоге, в стимулировании бизнеса к созданию акционерной стоимости.