Благодаря регулированию, потребительскому спросу и демографическим сдвигам открытый банкинг становится реальностью. Банковское дело на развивающемся рынке создаст возможности как для банков, так и для небанковских организаций. Однако это также ставит фундаментальные вопросы о том, как банки хотят позиционировать себя. По настоянию PSD2 банки ЕС активно работают над решениями. Тем не менее, швейцарские банки также начинают определять возможности открытия.

Об этом уже несколько лет говорят:банки будут разваливать, хотя этого еще не произошло. Это может измениться сейчас, когда мы сталкиваемся с эрой открытого банковского обслуживания в ЕС и, в частности, в Великобритании и Германии из-за нормативных требований, таких как Директива ЕС о платежных услугах (PSD2).

«Существует новый игра в городе сегодня, открытое банковское дело, и это обещает долгожданную революцию». Не слова Deloitte, а слова Филипа Олдрика, редактора экономического отдела The Times, в письме от 20 июня. Он совершенно прав.

Хотя швейцарские банки не испытывают такого давления со стороны регулирующих органов в этом отношении, им необходимо тщательно обдумать свою позицию в отношении открытого банкинга, прежде чем другие смогут воспользоваться преимуществами формирующейся экосистемы. Реагировать только на нормативные акты, на наш взгляд, недальновидно.

Действительно, теперь у нас есть три критических фактора для значительных структурных изменений в банковском секторе:потребительский спрос и демографические изменения; технологическое развитие; и целенаправленное регулирование, которое вынуждает действующих операторов открываться и делиться своими данными.

Открытое банковское дело:как добиться процветания в неопределенном будущем — наша первая карта этой формирующейся среды. В нем изложено будущее перемен, возможностей, но также и угроз. Мы вступаем в эру, которую окрестили «рыночным банковским обслуживанием», и она будет радикально отличаться от того, что существовало раньше.

В течение следующих 10 лет самым важным вопросом для поставщиков банковских услуг будет «какой продукт я создаю», «какие льготы для аккаунта я предлагаю» или «в какой области я могу лучше продавать перекрестные продажи». Самым важным вопросом будет:хочу ли я прямых отношений с клиентами? И если да, то как должны выглядеть эти отношения с клиентами? На первый взгляд, это может звучать абсурдно. Банковское дело всегда было направлено на обслуживание клиентов напрямую.

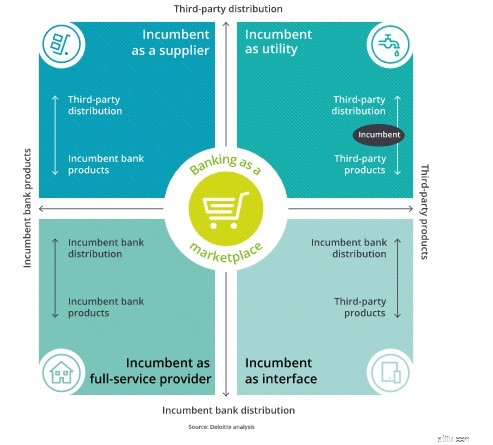

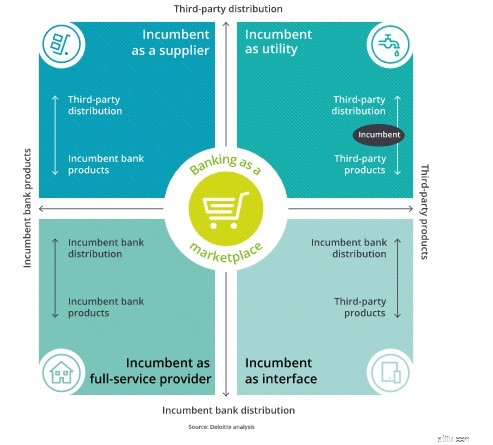

Но открытое банковское обслуживание изменит эту давнюю логику. В предстоящем десятилетии действующие банки могут выбрать одну из четырех потенциальных бизнес-моделей:

- Стань поставщиком: Создавайте самые лучшие продукты, которые только можете, но пусть кто-то другой распространяет их среди клиентов через свою собственную платформу или сеть.

- Продолжайте предоставлять полный спектр услуг: Делайте, как всегда, но убедитесь, что вы делаете это лучше, потому что конкуренция будет еще более жесткой. И не беспокойтесь о множестве сторонних интеграций.

- Функция как утилита: Полностью отказаться как от права собственности, так и от распространения продуктов. Вместо этого работайте с прибылью за кулисами, предоставляя инфраструктуру и услуги клиентам.

- Стать интерфейсом: Сделайте наоборот:откажитесь от продуктов и станьте дистрибьютором, которого клиенты выбирают для продуктов других людей.

Все эти фьючерсы возможны и потенциально выгодны для действующих банков в условиях открытых банковских правил. Вполне может быть выбрана комбинация этих операционных моделей.

Но вот поворот. При открытом банкинге такое будущее вполне возможно и для всех остальных. Подумайте об этом – что, если бы вы могли начать с чистого листа бумаги, создавать отличные продукты, не беспокоясь о расходах на маркетинг и распространение?

Или что, если у вас нет навыков моделирования рисков и финансовых знаний для создания кредитных, страховых и сберегательных инструментов, но вы имеете блестящий опыт продаж продуктов напрямую клиентам?

Open Banking будет именно таким. Широко открыты.

Действующие банки начинают с позиции невероятной силы. У них есть великолепная возможность вырасти, усовершенствовать или построить элегантную модель, ориентированную исключительно на то, что у них получается лучше всего.

Но они не одиноки. Технологические гиганты, финтех-стартапы, даже веб-сайты сравнения цен — (что было насчет рекордных продаж клиентам?). Все они уже владеют многими инструментами, необходимыми для успеха в новом мире, а входные барьеры только что были снижены.

Это всего лишь вопрос времени, когда они выйдут на швейцарский рынок, либо потому, что швейцарское регулирование соответствует регулированию ЕС, либо потому, что прогрессивные швейцарские банки открываются, чтобы пожинать плоды. Читая прессу, мы видим, что первые банки уже встали на этот путь, а рабочая группа определяет швейцарские стандарты для банковских интерфейсов API.

Этот блог впервые был опубликован в блоге UK Banking Blog, а затем был адаптирован для Швейцарии.