Инвесторам, интересующимся способами повторного риска для портфелей после пандемии COVID-19, следует подумать об увеличении ассигнований на акции компаний с малой капитализацией в США. После нескольких лет низкой производительности и обвала оценок в марте эти акции, похоже, готовы к долгожданному и устойчивому росту.

Сторонники стоимостного инвестирования предсказывали большой переход от роста к стоимостным акциям в течение многих лет. Итак, почему инвесторы должны верить в это сейчас?

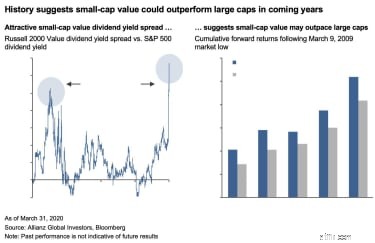

Потому что это не мое личное мнение, а, скорее, вывод, сделанный на основе тщательного анализа предыдущих сбоев, относящихся к 1937 году, в котором разница между дивидендной доходностью по стоимости малой капитализации (измеряемой с помощью индекса стоимости Russell 2000) и большой капитализации акции (по данным индекса S&P 500) значительно выросли.

В каждом предыдущем случае стоимость акций с малой капитализацией впоследствии превосходила стоимость компаний с высокой капитализацией, часто на несколько лет и с большим отрывом. В середине марта спрэд между индексом Russell 2000 Value и индексом S&P 500 был самым большим с момента глобального финансового кризиса 2008 года. Исторически это было привлекательной отправной точкой для роста стоимости компаний с малой капитализацией.

В «нормальные» времена акции компаний с малой и большой капитализацией, как правило, ведут себя одинаково, с относительно высокой корреляцией (в среднем 0,8) между индексами Russell 2000 и S&P 500. Однако в критические моменты рыночной истории эти индексы расходились, а низкая эффективность компаний с малой капитализацией создавала между ними значительный разрыв. Часто во время распродаж больше всего страдают акции с малой капитализацией, что создает еще больший спред дивидендной доходности по сравнению с крупными.

Самым последним из таких мероприятий стал GFC.

Во время рыночной распродажи в январе 2008 года спрэд дивидендной доходности между индексом Russell 2000 Value и S&P 500, который исторически составлял в среднем около 0,19%, вырос до 1,05%. В течение следующих пяти лет Russell 2000 Value превзошел S&P 500 в совокупности на 50,4%.

Эта модель, когда больше всего страдают компании с малой капитализацией, сегодня повторяется.

Из-за того, что большая часть американцев находится в изоляции, малые предприятия страдают намного хуже, чем более крупные фирмы, у которых есть больше ресурсов, чтобы выдержать потерю доходов и приспособиться к дислокации. В результате в марте 2020 года разница между дивидендной доходностью Russell 2000 Value и дивидендной доходностью S&P 500 взлетела до нового максимума в 1,34%.

Основываясь на опыте 2008 года и других исторических событиях на рынке, спрэды такой величины представляют собой мощный сигнал о том, что акции с малой капитализацией могут превзойти по доходности во время предстоящего восстановления.

Конечно, всегда возможно, что на этот раз все будет иначе.

Безусловно, существуют важные различия между реакцией рынков на пандемию COVID-19 и GFC. В частности, распродажа акций в 2008 году произошла без разбора во всех отраслях. В условиях нынешнего кризиса влияние было неравномерным. В акциях с большой капитализацией, например, некоторые отрасли, такие как авиалинии, развлечения и досуг, несут основную тяжесть, в то время как такие отрасли, как технологии, сохраняют и даже видят более высокую оценку.

Учитывая эти различия, логично предположить, что последующие возмещения могут также отличаться, по крайней мере, для больших капиталовложений.

Однако в отношении акций с малой капитализацией распродажа COVID-19 была жестокой и повсеместной, практически без дифференциации по секторам. Таким образом, сегодняшняя ситуация почти полностью отражает ситуацию с GFC. В результате разумно сделать вывод, что восстановление также будет напоминать восстановление предыдущего кризиса, и стоимость компаний с малой капитализацией может снова превзойти динамику.

Возможности для акций с малой капитализацией по сравнению с акциями с большой капитализацией появляются по мере того, как инвесторы стекаются в акции с высокой капитализацией, в основном как бегство к безопасности после распродажи COVID-19. Теперь, после недавнего ралли на фондовом рынке, многие обозреватели рынка считают, что у крупных капиталовложений мало места для повышения. Напротив, ставка против значительного повышения стоимости компаний с малой капитализацией потребовала бы уверенности в том, что разница между стоимостью компаний с малой капитализацией и другими активами не вернется к прежним значениям, а малые предприятия будут продолжать отставать от экономики в целом на протяжении всего периода восстановления.

Есть один фактор, работающий против стоимости компаний с малой капитализацией:падающие дивиденды. Дивиденды являются важным компонентом доходности компаний с малой капитализацией - в среднем до 40% - и нет никаких сомнений в том, что малые предприятия будут вынуждены продолжать сокращать или отменять дивиденды. Однако то же самое явление произошло во время GFC, и оно никоим образом не нарушило тенденцию опережающих показателей во время последующего восстановления.

При этом, учитывая то, как нынешний кризис меняет экономику, инвесторы, рассматривающие возможность перехода к стоимости акций с малой капитализацией сегодня, могут извлечь выгоду, избегая общих стратегий индексации в пользу активно управляемых подходов, которые могут лучше ориентироваться в меняющихся экономических песках, чтобы сосредоточиться на компаниях с самые сильные фундаментальные принципы, сводя к минимуму влияние сокращения дивидендов на потенциальную прибыль.

Даже с учетом более низких дивидендов рынок посылает четкие сигналы о том, что стоимость акций с малой капитализацией потенциально может превзойти акции с высокой капитализацией. Инвесторы, которые по-прежнему не убеждены историческими данными и опасаются продолжения длительного периода низкой производительности компаний с малой капитализацией, должны помнить, что Вашингтон ясно дал понять, что федеральное правительство будет поддерживать малый бизнес на протяжении всего кризиса - потенциально в даже большей степени, чем в любой предыдущий период. кризис.

Это обязательство должно укрепить уверенность инвесторов в исторической тенденции.

История учит нас, что настало время действовать в соответствии с этими сигналами. Инвесторы, которые все еще сомневаются в «возвращении стоимости», рискуют упустить возможность упустить потенциально значительный рост стоимости компаний с малой капитализацией на начальных этапах предстоящего восстановления после пандемии Covid-19.