Какой доход я могу ожидать от фондового рынка? Что является долгосрочным на фондовом рынке? Какие риски связаны с фондовым рынком? Постоянные читатели могут знать, что я время от времени обсуждал эти вопросы с доходностью и спредом риска. В моем наиболее полном анализе представлены графики доходности Sensex за последние 35 лет вместе с распределением доходности. Они обеспечивают визуальное представление риска фондового рынка.

Обычно количество точек данных, используемых для построения спектра риска и вознаграждения фондового рынка, составляет лишь несколько. См., например, это более раннее исследование:Какой доход я могу ожидать от собственного капитала в долгосрочной перспективе? Часть 1

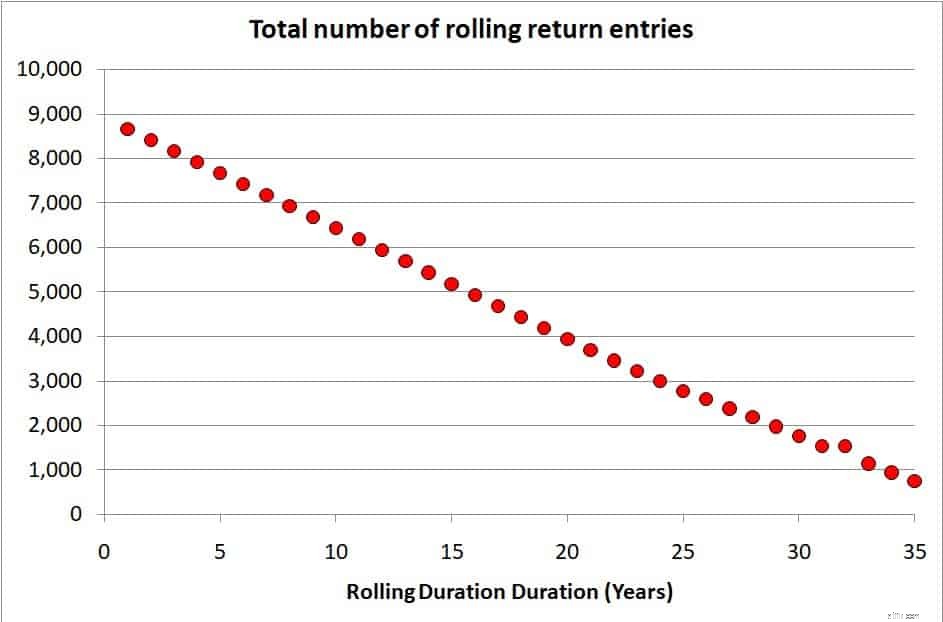

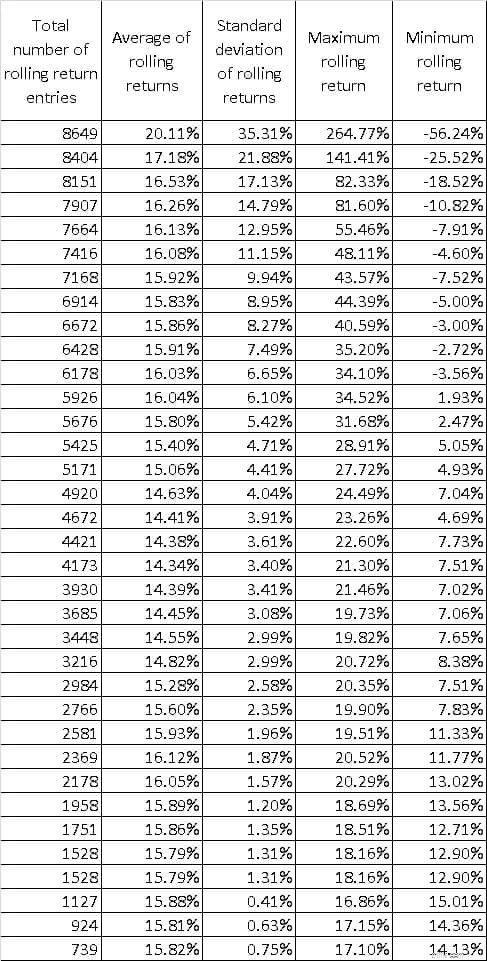

Используя калькулятор скользящих возвратов, мы можем посмотреть на 1, 2, 3, 4, .5, …. 30,31,32,33,34,35 лет Sensex возвращается на непрерывной основе. От 8 649 точек данных за один год до 739 точек данных за 35 лет. Всего 1,58 миллиона точек данных.

Если вы занимаетесь продажами взаимных фондов, не тратьте время на чтение этого поста. Никто не купит взаимные фонды акций, если вы расскажете им о рисках. Проблема в том, что инвесторы и многие консультанты просто предполагают, что «систематические» покупки — это все, что необходимо для получения «хорошей прибыли»

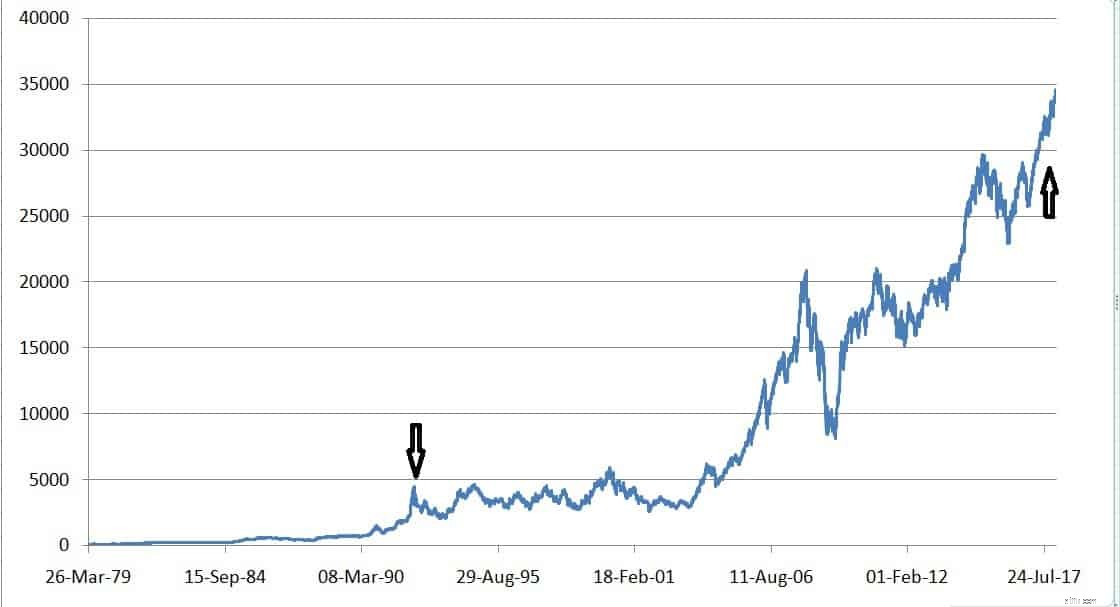

Вопрос, который я задал вчера в Asan Ideas of Wealth: Мужчина покупает одну единицу Sensex (предположим, что тогда было возможно инвестирование в индексы) всего за несколько дней до того, как 30 марта 1992 года сорвалась афера Харшада Мехты с индексом 4091,43 (стрелки внизу). В течение следующих 25 лет он сохранял непоколебимую веру в акционерный капитал и удерживал свои инвестиции, несмотря ни на что. Наконец, 24 марта 2017 года с индексом 29421,40 (увеличение на 619%) он проверяет полученную годовую доходность. Каков будет результат этого расчета? Это до дивидендов. К доходу можно добавить от 1,5% до 2% за счет дивидендов.

Ответ ~8% + 2% от дивидендов. Любые 10% прибыли от собственного капитала в период, когда ставки PPF были выше 10% в течение половины времени, говорят вам о том, что покупка и удержание не всегда работают. Увеличение индекса на 619% не учитывает время! Моя единственная точка зрения заключается в том, что

1) Не выходите на фондовые рынки без стратегии управления рисками (что-то более серьезное, чем запрос мнения на форуме)

2) Не выходите на фондовые рынки, если не знаете, как выйти!

3) Не думайте, что собственный капитал всегда будет приносить прибыль в долгосрочной перспективе!!

Предположим, у вас есть данные Sensex с апреля 1979 г.* по 12 января 2018 г.

* Официальная торговля началась только в середине 80-х годов. Таким образом, первые несколько лет вычисляются задним числом, и все риски могут быть не учтены.

Теперь вы можете рассчитать доходность за год между

С 03 апреля 1979 г. по 02 апреля 1980 г.

С 04 апреля 1979 г. по 3 апреля 1980 г.

С 06 апреля 1979 г. по 05 апреля 1980 г.

С 07 апреля 1979 г. по 07 апреля 1980 г. 1980 г.

с 11 апреля 1979 г. по 10 апреля 1980 г.

с 12 апреля 1979 г. по 11 апреля 1980 г.

с 14 апреля 1979 г. по 15 апреля 1980 г.

…..

С 06 января 2017 г. по 8 января 2018 г.

С 09 января 2017 г. – 09 января 2018 г.

С 10 января 2017 г. – 10 января 2018 г.

С 11 января 2017 г. – 11 января 2018 г.

С 12 января 2017 г. – 12 января 2018

Это в общей сложности 8649 точек данных единовременного возврата 1-Y. Точно так же мы получаем 8404 точки данных за 2 года и т. д.

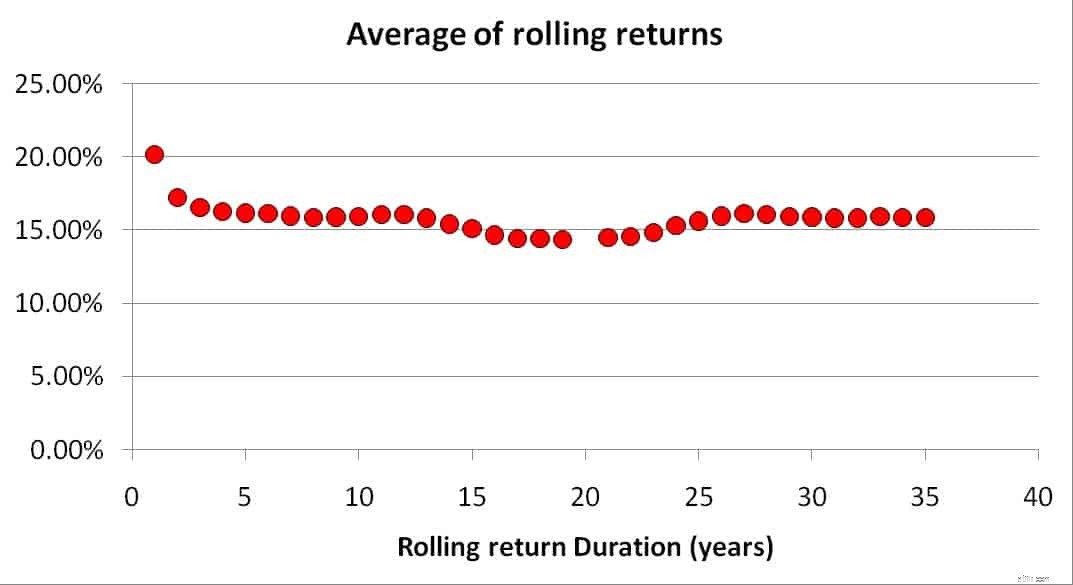

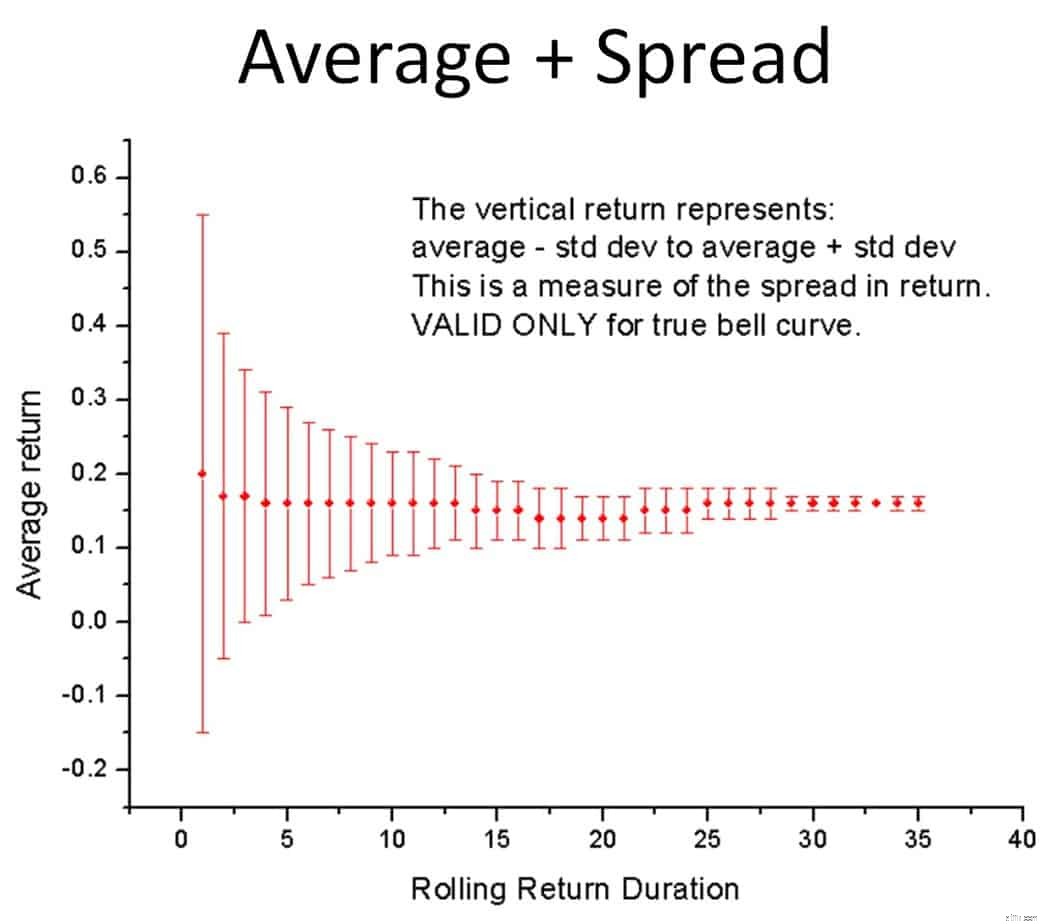

Средняя доходность всегда составляет около 15 % (до выплаты дивидендов) от Сенсекса. Чего не хватает, так это распространения или риска. Обычно мы используем стандартное отклонение, но идею среднего и стандартного отклонения следует использовать только для кривых нормального распределения (это не так!).

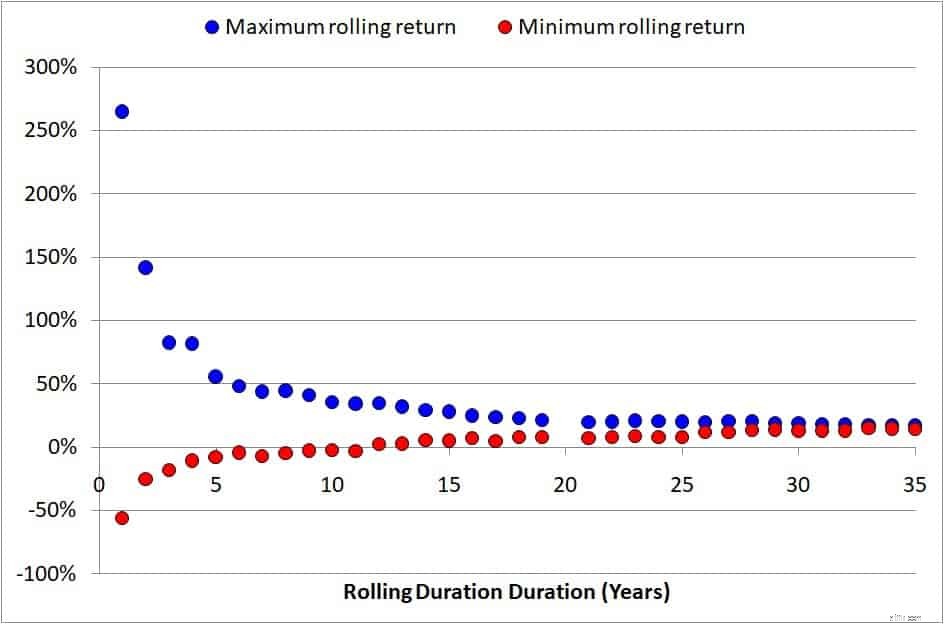

Вместо этого давайте посмотрим на максимальную и минимальную доходность для каждого скользящего периода доходности.

По мере увеличения продолжительности уменьшается не только разрыв между максимальной и минимальной доходностью, но и максимальная доходность. Новым инвесторам не следует волноваться по поводу 35%, 45% XIRR. Он скоро исчезнет.

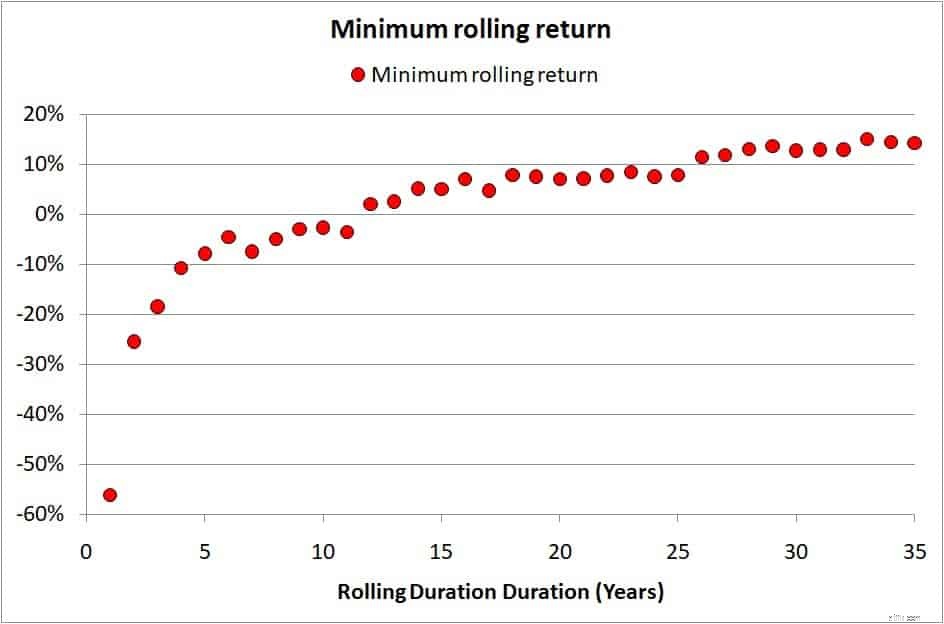

Давайте еще раз посмотрим на минимальную доходность

Обратите внимание, что минимум перемещается «вверх» пошагово. Вероятно, это связано с тем, что скользящее окно доходности смещается после крупных рыночных крахов.

Отрицательная доходность сохраняется до 11 лет.

Однозначная доходность сохраняется до 20 лет (даже если мы добавим около 2% за счет дивидендов). Получение дохода менее 10% после 20 лет инвестирования — награда, непропорциональная риску. Вот почему важно признать, что удержание в долгосрочной перспективе не означает более низкий риск и/или более высокую доходность. Инвестициями в акционерный капитал необходимо активно управлять: Простые шаги по снижению рисков для вашего инвестиционного портфеля

Не думайте, что вероятность низкой доходности мала. Об этом должен писать аналитик. Как инвестор, мы должны учитывать возможности, а не вероятности, и защищать себя.

Многие ошибочно полагают, что я против рисков. Я только против того, чтобы рисковать там, где удержание является единственной стратегией. Скорее всего, вы увидите некоторые комментарии, которые не понимают этого. Я не сказал здесь ничего нового в плане выводов, но сказал это с гораздо более строгим анализом. Те, кто не ценит строгость, не оценят ее, и меня это устраивает.

Не принимайте всерьез среднее значение или стандартное отклонение. Они недействительны. Если вы все еще хотите, читайте их как среднее +/- стандартное отклонение. То есть стандартное отклонение — это разброс доходности для каждого распределения (см. слайд-шоу)

Предупреждение:НЕ ПРИНИМАЙТЕ, что риски снижаются с помощью этой диаграммы

Все диаграммы, использованные для составления приведенных выше данных, можно найти ниже. Пожалуйста, взгляните на некоторые из них, чтобы получить визуальное представление о риске.

Вердикт:иногда!

Nifty 200 DMA:покупка по высокой цене или покупка по низкой цене

Покупка «по низким ценам» и покупка «систематически»:Сюрприз, Сюрприз!

Покупка «по низким ценам» с «активными» наличными по сравнению с систематической покупкой:все еще сюрприз!

К сожалению, многие люди полагают, что снижение риска означает увеличение прибыли. Здравый смысл говорят! Простите, но не путайте воображение со здравым смыслом!

Пожалуйста, не думайте, что SIP лучше. Если рынки рухнут, ваш SIP тоже рухнет.