Хотя многим инвесторам в акции нравится думать, что они более разумны, чем криптоинвесторы, правда в том, что в их инвестиционных «стратегиях» нет большой разницы (если это можно так назвать). Я имею в виду «Ходл на Луну», что для инвесторов в акции примерно переводится как «не продавайте в страхе, акции будут прибыльными в долгосрочной перспективе». Это пост не о криптовалютах, в том смысле, что я не буду ссылаться на них напрямую. Это пост о том, как «удерживать риск» и о том, как время играет решающую роль в определении того, насколько мы прибыльны.

Этот пост является второй частью статьи «Стоит ли в будущем ожидать более низкой отдачи от собственного капитала?» и основан на мелочах, упомянутых в 35-летнем анализе доходности Sensex Charts:доходность фондового рынка в сравнении с распределением риска:

Я написал это в прошлом месяце, когда акции LTCG еще не облагались налогом! Теперь с 10-процентным налогом (который, несмотря на нашу лучшую гимнастику, неизбежен — если вы не хотите оставаться бедным), эффект упомянутого выше дивиденда аннулируется как минимум наполовину. См. статью Налогообложение акций LTCG:сколько налогов мне нужно заплатить?

Этот пример является одним из 354 случаев, когда 20-летняя доходность Sensex, рассчитанная в период с апреля 1979 г. по январь 2018 г., привела к доходности 10% или меньше. Забавно, что все эти случаи произошли в период с февраля 1992 года по июнь 1996 года. Теперь, если бы я был продавцом взаимных фондов, я бы с радостью заявил, что это «разовый случай» и «вряд ли повторится». К сожалению, поскольку я всего лишь инвестор, я должен учитывать возможности, а не вероятности. Я лучше сосредоточусь на том, чтобы «подготовиться к худшему», чем буду игнорировать предупреждения из прошлого.

Да, это явный случай сбора вишни. Тем не менее, я не собираю хорошие вишни. Я беспокоюсь о гнилых. Вы получаете страховку жизни и медицинскую страховку, потому что хотите защититься от возможности того, что жизнь предложит вашей семье гнилые вишни. Здесь логика идентична.

Инвестирование в акции (или торговля криптовалютой) требует постоянного управления рисками и правильной стратегии выхода. Первый шаг — осознать, что волшебным образом в конце концов ничего не получится.

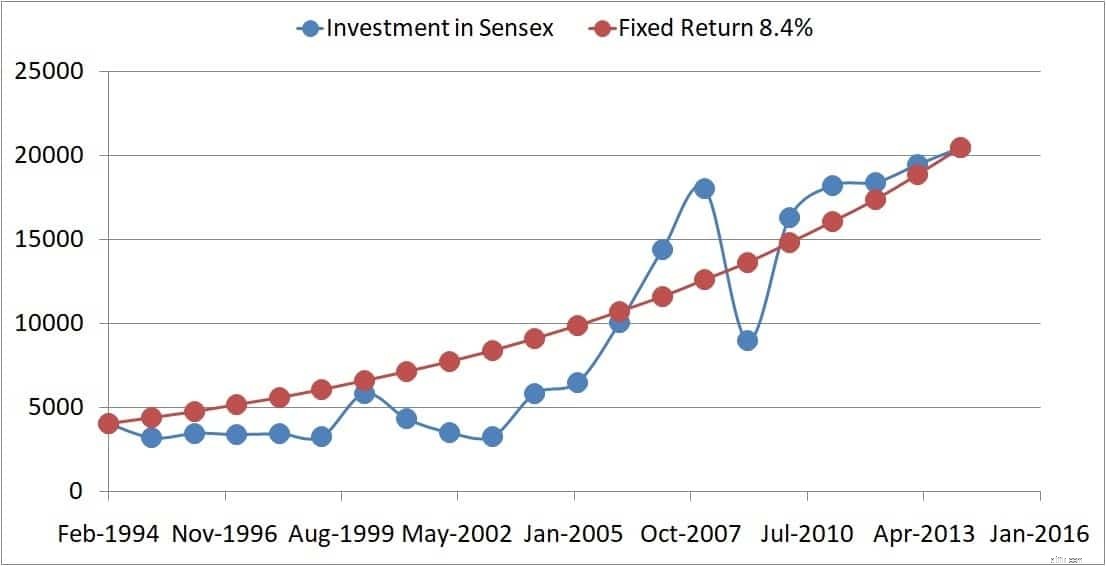

Прежде чем мы рассмотрим, давайте рассмотрим ситуацию, упомянутую в заголовке. Sensex закрылся на уровне 4084 22 февраля 1994 года и был на уровне 20464 17 февраля 2014 года. Опять же, если вы посмотрите только на эту информацию, это кажется потрясающим — увеличение на 400% (в 5 раз). Однако годовая доходность составляет всего 8% (без учета дивидендов, но даже если вы включите их, основной посыл не изменится).

Да, деньги были заработаны:4000 на 20 000 вряд ли мало. Однако в течение первых 7 лет инвестиционного пути большинство ставок фиксированного дохода были довольно высокими (поскольку Индия выходила из грани банкротства) — 11-12% (!). Затем почти на всем оставшемся пути ставки с фиксированным доходом составляли 8 %.

Теперь рассмотрим эмоциональное состояние инвестора в акции в указанный выше период времени:рынки только что рухнули из-за аферы Харшада Мехты, и все 90-е годы рынок никуда не двигался. Затем последовал крах 2000 г., большой бычий рост, крах 2008 г., восстановление, боковой рынок, а затем надежда…

Тогда 8% годовой доход от инвестиций в акционерный капитал никоим образом не пропорционален риску, взятому на себя инвестором. Теперь давайте не будем думать — она могла инвестировать в другие акции, он мог сделать SIP (при условии, что она существовала тогда), она могла инвестировать в паевые инвестиционные фонды и прочее.

Извините, это просто отрицание. Если вы думаете, что использование SIP, использование взаимных фондов, инвестирование в «хорошие акции» (как будто мы будем знать, когда инвестируем) и т. д. может помешать нам получить низкое вознаграждение, тогда все Могу сказать, повезло. Может быть, с оптимистами случится только хорошее.

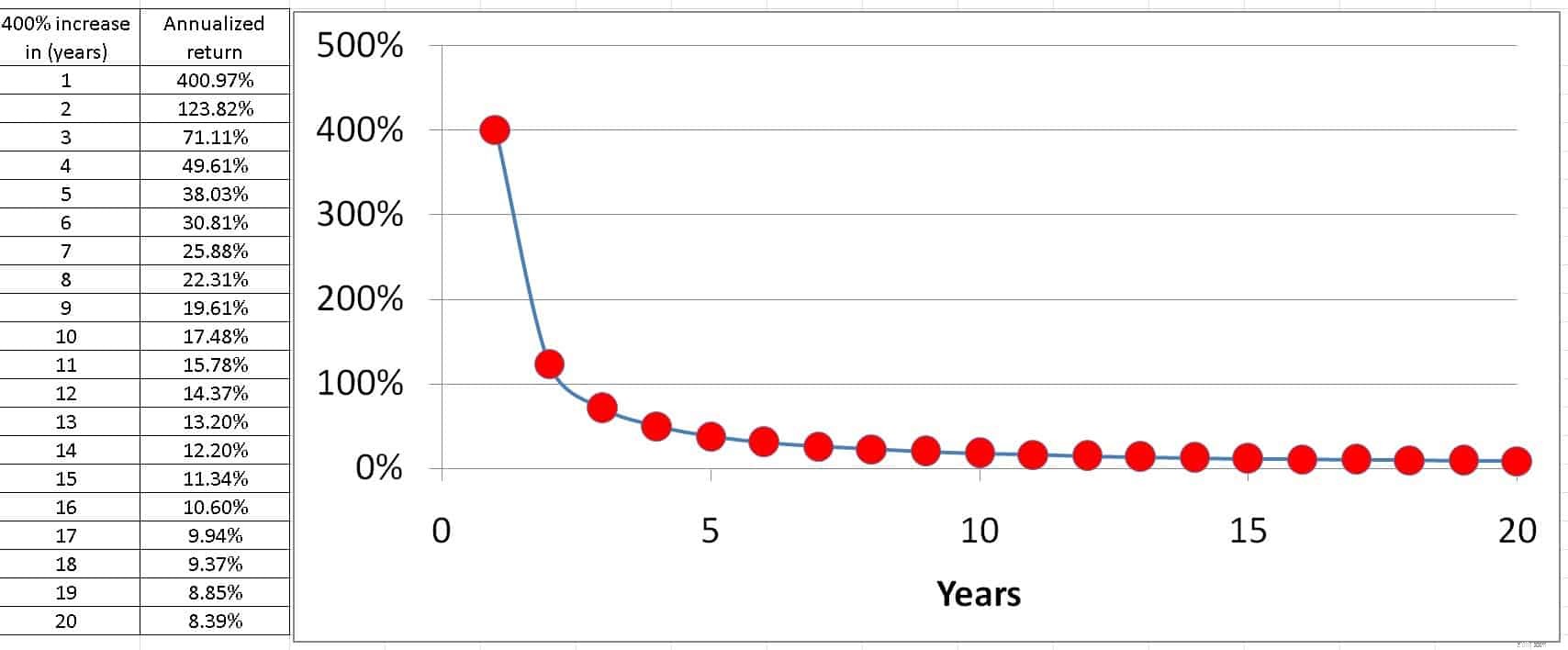

Учитывая все это, давайте зададимся вопросом, почему годовой доход такой низкий, когда абсолютный доход, прибыль или прибыль так высоки?!

Ответ: время! Что ж, это имеет два значения — математическое и философское, как в «плохом времени»!

Синие точки представляют годовые значения Sensex. После 20 лет среднегодовой темп роста составляет 8,4% (доходность в годовом исчислении). Если мы предположим, что каждый год приносил вам 8,4% прибыли, вы получите красные точки. Таким образом, вы можете видеть, как идея годового дохода сводит на нет все взлеты и падения.

Вы можете увидеть эффект «плохого времени» здесь. В течение первых 9 лет доходность была неизменной. Затем рынок взлетел, затем рухнул, а затем восстановился, но не слишком сильно (по состоянию на 2014 год). Таким образом, после 20 лет терпеливого удержания (если это не путешествие до луны , не знаю что такое), отдача всего 8,4%.

Теперь давайте посмотрим на это с точки зрения фактического «потери» времени

Если рупий. 1 стал ~ рупий. 5 за один год, абсолютная доходность =годовая доходность =400%.

Если рупий. 1 стал ~ рупий. 5 за два года, абсолютная доходность такая же, но годовая доходность составляет 123,8%.

Теперь посмотрите, как падает годовой доход по мере того, как для достижения того же роста требуется все больше и больше времени.

Это ходлинг на лунный риск или риск времени. Для получения высокой прибыли необходим хороший рост, но этот рост также должен происходить достаточно быстро!

То же самое относится и к крипте. Биткойн может восстановиться и двигаться вверх. Важно как скоро он делает это. Утверждение «Биткойн — это будущее» удобно игнорирует риск хождения на Луну. Никогда не забывайте, что биткойн видел большие периоды флэта на рынке. Так что ничего нового!

Этот эффект также известен как риск последовательности возвратов.

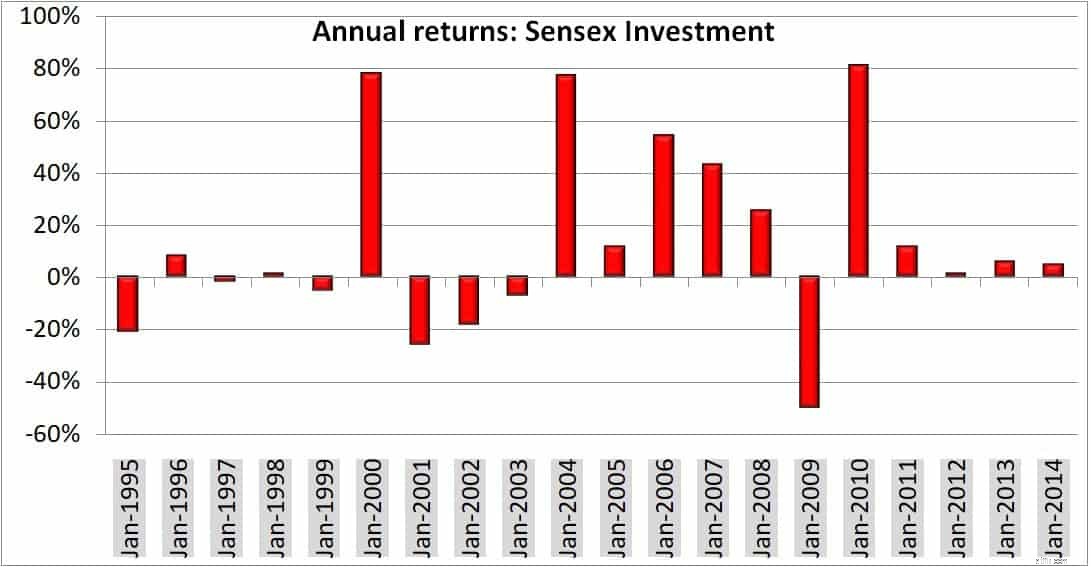

Это годовой доход после каждого года инвестиций.

Итак, давайте объединим результаты:

(1-20,85%) х (1+8,26%) х (1-1,74%) х (1+1,13%) х (1-5,02%) х (1+77,88%) х (1-25,82%) х ( 1 -18,38%) x (1 – 7,17%) x (1+ 77,12%) x (1+11,69%) x (1+54,24%) x (1+42,90%) x (1+25,5%) x (1 – 50,13%) x (1+81,11%) x (1+ 11,54%) x (1+ 1,19%) x (1+ 5,82%) x (1 +4,94%)

Это дает 5,009. Это рупий. 1, инвестированный и удерживаемый для тех 20Y, привел бы к рупиям. 5.009.

Чтобы найти CAGR, мы пишем

1 x (1+ CAGR)^20 =5,009

Что дает CAGR =8,4%.

^ здесь означает, что (1+CAGR) умножается на 20 (т.е. в степени 20).

Когда речь идет о рыночных инструментах, надежда на то, что в долгосрочной перспективе все получится, так же плоха, как и чрезмерная уверенность в недавних высоких доходах.

ABC:Всегда закрывайтесь* (без риска):

* После фильма Гленгарри Глен Росс .

Простые шаги по снижению рисков для вашего инвестиционного портфеля

Как я могу продать содержимое своей единицы хранения?

Как рассчитать доходность собственного капитала

Лучшие инвестиции с низким уровнем риска, которые мы можем найти

Как инвестировать 10 тысяч фунтов стерлингов и получить максимальную отдачу

Как инвестировать 100 000 фунтов стерлингов с максимальной прибылью