Какая у тебя зарплата? Это довольно простой вопрос.

Хорошо, а сколько денег вы тратите? Этот немного сложнее. Что именно считается расходом? Мы включаем налоги? Если вы выплачиваете ипотечный кредит, считается ли основная его часть расходами? А как насчет оплаты обучения вашего ребенка со счета 529?

Как видите, обычно проще думать о деньгах с точки зрения дохода, а не расходов. Вот почему коэффициент замещения дохода - процент от вашего предпенсионного дохода до вычета налогов, который вам понадобится для поддержания вашего образа жизни на пенсии - может быть полезным инструментом планирования.

Эта простая метрика, которая не требует от вас сложных расчетов налогов, может помочь вам представить свои пенсионные финансы в более ясном контексте. Ключ к тому, чтобы использовать этот процент, - это оценить его с учетом вашего конкретного финансового положения.

Проанализировав множество сценариев, мы обнаружили, что коэффициент замещения 75% может быть хорошей отправной точкой для расчета коэффициента замещения вашего дохода. Это означает, что если вы зарабатываете 100 000 долларов незадолго до выхода на пенсию, вы можете начать планирование, используя приблизительное ожидание, что вам потребуется около 75 000 долларов в год, чтобы жить на пенсии.

Почему на пенсии вам, вероятно, понадобится меньший доход, чем в течение ваших трудовых лет? Обычно это происходит потому, что:

Ориентировочная цифра коэффициента замещения дохода 75% основана на сокращении ваших расходов при выходе на пенсию на 5% и экономии 8% валового дохода вашей семьи в течение ваших рабочих лет. Мы выбрали 8%, потому что это примерно средняя величина, которую люди откладывают на пенсионных счетах.

Есть несколько причин, по которым начальная точка 75% может вам не подойти. Во-первых, первоначальные предположения об экономии и расходах могут быть неподходящими. Например, вы можете сберегать около 15%, которые мы рекомендуем для выхода на пенсию. К счастью, наш анализ показал, что это довольно легко сделать. Каждый дополнительный процент сбережений сверх 8% или сокращение расходов сверх 5% снижает коэффициент замещения вашего дохода примерно на 1 процентный пункт. Думайте об этих корректировках как о соотношении почти один к одному.

Итак, если вы откладываете 12% своего дохода вместо 8%, которые мы предполагали, возьмите коэффициент замещения, равный 75%, и вычтите 4 процентных пункта, в результате получится персонально скорректированная оценка около 71%.

Далее, то, как вы откладываете на пенсию, также влияет на коэффициент замещения. Начальная точка в 75% предполагает, что вся экономия идет до налогообложения - как в случае традиционных 401 (k) или IRA. Это консервативное предположение, поскольку вы полностью облагаете эти активы налогом, когда снимаете их. С другой стороны, сбережения со счетом Roth производятся после уплаты налогов и могут приносить не облагаемый налогом доход. Это означает, что если у вас есть значительная часть ваших пенсионных сбережений на счетах Roth, ваш коэффициент замещения дохода должен быть ниже.

В-третьих, ваше семейное положение и семейный доход - это два фактора, которые влияют на пособия по социальному обеспечению и вашу налоговую ситуацию. Эти два фактора, в свою очередь, влияют на коэффициент замещения вашего дохода. Начальная точка 75% отражает доход семьи от 100 000 до 150 000 долларов до выхода на пенсию.

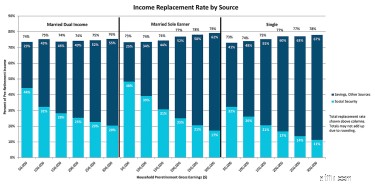

Подводя итог всему сказанному, вы можете проверить приведенную ниже таблицу, чтобы найти хорошую отправную точку, а затем внести некоторые изменения в соответствии с параметрами, указанными выше.

"target =" _ blank "> Чтобы просмотреть диаграмму в полном размере, нажмите здесь

Источник:Т. Роу Прайс, Восполнение дохода при выходе на пенсию. Основные допущения. Доходы и расходы домохозяйства соответствуют инфляции до выхода на пенсию, а затем расходы сокращаются на 5%. Супруги одного возраста, и «двойной доход» означает, что один супруг получает 75% дохода, получаемого другим супругом. Федеральные налоги основаны на ставках по состоянию на 1 января 2019 года. Семья использует стандартный вычет и подает документы совместно (если состоит в браке). Домохозяйство экономит 8% своего валового дохода до вычета налогов. Пособия по социальному обеспечению рассчитываются на основе «Быстрого калькулятора» SSA.gov (выплата при достижении полного пенсионного возраста), который включает в себя предполагаемую модель доходов.

Вы заметите, что на диаграмме коэффициент замещения разбит по источникам дохода. Понимание того, какой доход вам понадобится из других источников, помимо социального обеспечения, может помочь вам оценить уровень сбережений, к которому нужно стремиться до выхода на пенсию. При более высоких уровнях дохода чистый эффект заключается в том, что пособия по социальному обеспечению составляют гораздо меньший процент от общего коэффициента замещения дохода, а это означает, что для финансирования пенсии потребуется больше сбережений или других источников дохода.

Предположим, вы не замужем и зарабатываете 100 000 долларов в год до вычета налогов. Чтобы не усложнять, скажем, наши предположения кажутся вам в основном разумными. Основываясь на приведенном выше графике, вы должны запланировать возмещение около 74%, или 74 000 долларов, от этого дохода. Предположим, что вы ожидаете ежегодного пособия по социальному обеспечению в размере 26 000 долларов. В этом случае вам потребуется около 48 000 долларов валового дохода из других источников.

Чтобы узнать, сколько вам может понадобиться накопить для выхода на пенсию, вы можете оттуда поработать в обратном порядке. Если вас устраивает начальная ставка вывода средств в размере 4% от ваших активов, тогда вам следует стремиться к заработку 1,2 миллиона долларов. (Чтобы получить эту цифру, мы взяли 48 000 долларов и разделили на 0,04.) Это в сегодняшних долларах, так что вы захотите поднять их на инфляцию, особенно если вам еще далеко до пенсии.

Другой способ подумать об этом - для этого примера - это стремиться сэкономить сумму, примерно в 12 раз превышающую ваш доход перед выходом на пенсию:100000 долларов, умноженные на 12, равняются 1,2 миллиона долларов. Мы рекомендуем большинству людей рассчитывать на 8-14-кратную зарплату, превышающую их конечную зарплату.

Не существует «правильного» числа, подходящего для всех, и со временем ваша ситуация может измениться. По мере приближения к выходу на пенсию для вас будет важно более тщательно оценить свои потребности в расходах. Но для кого-то через несколько лет после выхода на пенсию коэффициент замещения дохода, который основан на предполагаемых расходах, может быть полезным ориентиром.